バークシャー・ハサウェイのチャーリー・マンガーが支援する外部ファンドマネージャー、リー・ルー氏は、『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言っている。 つまり、賢い投資家たちは、企業の危険性を評価する際、負債(通常倒産に関与する)が非常に重要な要素であることを知っているようだ。 重要なのは、アライドアーキテクツ(東証:6081)が負債を抱えていることだ。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

負債がもたらすリスクとは?

借金はビジネスの成長を助けるツールだが、もしビジネスが貸し手に返済できないのであれば、そのビジネスは貸し手の言いなりになってしまう。 事態が本当に悪化すれば、貸し手はビジネスをコントロールすることができる。 しかし、より頻繁に発生する(それでもコストはかかる)事態は、企業がバランスシートを補強するためだけに、バーゲン価格で株式を発行し、株主を永久に希薄化させなければならない場合である。 もちろん、負債も企業、特に資本の重い企業にとっては重要な手段である。 負債水準を検討する際には、まず現金と負債の両方を合わせて検討する。

アライドアーキテクツの純負債は?

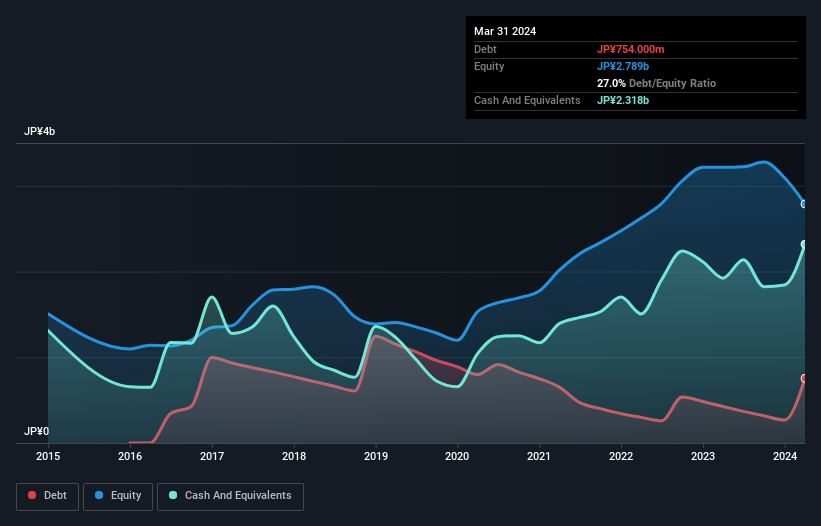

下の画像をクリックすると詳細が表示されるが、2024年3月時点のアライドアーキテクツの有利子負債は7億5,400万円で、1年後の4億2,500万円から増加している。 ただし、貸借対照表では23.2億円の現金を保有しているため、実質的なネットキャッシュは15.6億円となる。

アライドアーキテクツの負債の状況

直近の貸借対照表を見ると、1年以内に返済期限が到来する負債が10億4,000万 円、それ以降に返済期限が到来する負債が6億1,700万円ある。 一方、現金は23億2,000万円、12カ月以内に支払期限の到来する債権は9億4,000万円である。 つまり、流動資産は負債総額を16億1000万円上回っている。

この黒字は、アライドアーキテクツのバランスシートが盤石であることを強く示唆している。 アライドアーキテクツのバランスシートは牛のように強固である。 簡潔に言えば、アライドアーキテクツはネット・キャッシュを誇っており、負債が多くないと言ってよい! 負債レベルを分析する場合、バランスシートは当然の手始めである。 しかし、バランスシートが将来どのように維持されるかを左右するのは、アライドアーキテクツの収益である。 従って、負債を検討する際には、収益動向を見る価値があります。インタラクティブなスナップショットはこちら。

昨年度のアライドアーキテクツは金利税引き前損失を計上し、売上高は13%減の39億円だった。 我々は成長を望む。

アライドアーキテクツのリスクは?

一般的に、赤字企業は黒字企業よりもリスクが高いことは間違いない。 アライドアーキテクツは昨年、金利・税引前利益(EBIT)が赤字だった。 同期間のフリーキャッシュフローは2億5800万円のマイナスで、会計上の損失は3億7800万円だった。 純現金が15.6億円しかないことを考えると、すぐに損益分岐点に達しない場合、同社はさらに資本を調達する必要があるかもしれない。 全体として、同社のバランスシートは現時点では過度なリスクはなさそうだが、プラスのフリーキャッシュフローを確認するまでは常に慎重である。 負債水準を分析する場合、バランスシートは明らかにスタート地点である。 しかし、すべての投資リスクがバランスシートにあるわけではない。 私 たちは、 アライドアーキテクツについて 2つの警告サインを確認 した。

すべてが終わってみれば、負債を必要としない企業に注目する方が簡単な場合もある。読者は今すぐ、純負債ゼロの成長株リストに 100%無料でアクセスできる。

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTech評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Allied Architects が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.