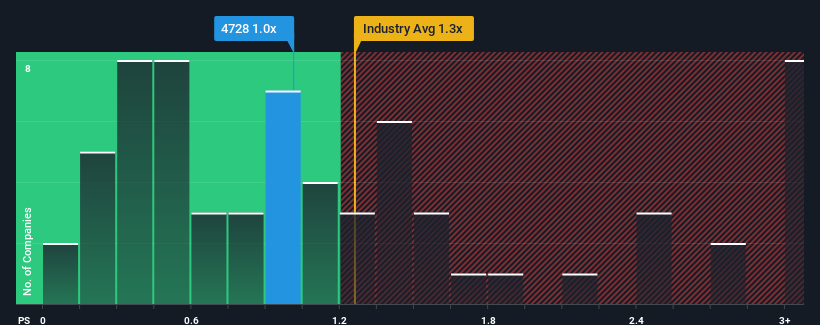

株式会社トーセー (東証:4728)のPER(株価収益率)1倍は、PERの中央値が1.3倍前後である日本のエンターテインメント業界の企業としては、かなり「中庸」な水準にあると言えなくもない。 しかし、P/Sに合理的な根拠がない場合、投資家は明確な機会や潜在的な後退を見落としている可能性がある。

トーセの最近のパフォーマンスはどうなっているか?

例えば、最近トーセの業績が悪く、売上高が減少しているとする。 P/Sが緩やかなのは、投資家が、近い将来、同社はまだ十分な業績を上げ、より広い業界と肩を並べるかもしれないと考えているためである。 そうでないとすれば、既存株主は株価の存続可能性について少し神経質になっているのかもしれない。

トーセのアナリスト予想値は公表されていないが、データ豊富な この無料 ビジュアライゼーションで 、同社の収益、売上高、キャッシュフローの状況をご覧いただきたい。トーセの収益成長は予測されているか?

トーセのようなP/Sレシオが妥当とみなされるには、企業が業界と同程度でなければならないという前提がある。

まず振り返ってみると、昨年の収益成長は26%減と期待外れで、興奮するようなものではなかった。 その結果、3年前の収益も全体で33%減少している。 というわけで、残念ながら、この間、同社は収益を伸ばすという素晴らしい仕事をしてこなかったと認めざるを得ない。

これは、今後1年間で2.2%の減収が見込まれる他の業界とは対照的で、同社の最近の中期的な年率換算の減収率を下回る。

これを考えると、トーセのP/Sが他社の大半と同水準にあるのは少々奇妙だ。 収益が急速に反転しているため、P/Sがまだ底値である保証はない。 最近の収益傾向が続けば、いずれ株価の重荷になる可能性が高いため、この価格を維持するのは難しいだろう。

トーセのP/Sから何を学ぶか?

PERの威力はバリュエーションではなく、現在の投資家心理と将来への期待を測ることにある。

トーセの最近の3年間の売上高は、苦境にある業界の予測よりもさらに悪いため、現在トーセは予想よりも高いP/Sで取引されている。 売上高が平均を下回ると、株価が下落し、P/Sが低下するリスクがある。 加えて、この厳しい業界環境下で同社が中期的な業績水準を維持できるかどうかも懸念される。 相対的な業績が改善しない限り、この株価を妥当と考えるのは難しい。

とはいえ、当社の投資分析では、トーセは3つの警告サインを示しており、そのうちの2つは無視できない。

過去に堅実な収益成長を遂げた企業がお好みであれば、この無料 コレクションをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Tose が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによる本記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.