ハワード・マークスは、株価の変動を心配するよりも、『恒久的な損失の可能性こそ、私が心配するリスクであり、私が知っている実践的な投資家は皆、心配している』と言った。 負債過多は破滅につながる可能性があるからだ。 重要なのは、AHCグループ(東証:7083)が負債を抱えていることだ。 しかし、株主は負債の使用を心配すべきなのだろうか?

借金はいつ危険なのか?

借入金は、新たな資本やフリー・キャッシュ・フローで返済が困難になるまで事業を支援する。 最終的に、会社が負債返済の法的義務を果たすことができなければ、株主は何も手にすることができない。 しかし、より一般的な(それでも痛みを伴う)シナリオは、低い価格で新たな株式資本を調達しなければならず、その結果、株主が恒久的に希薄化することである。 とはいえ、最も一般的な状況は、企業が負債を合理的に管理し、自社に有利になるようにすることである。 負債水準を検討する際には、まず現金と負債の両レベルを一緒に検討する。

AHCグループの負債とは?

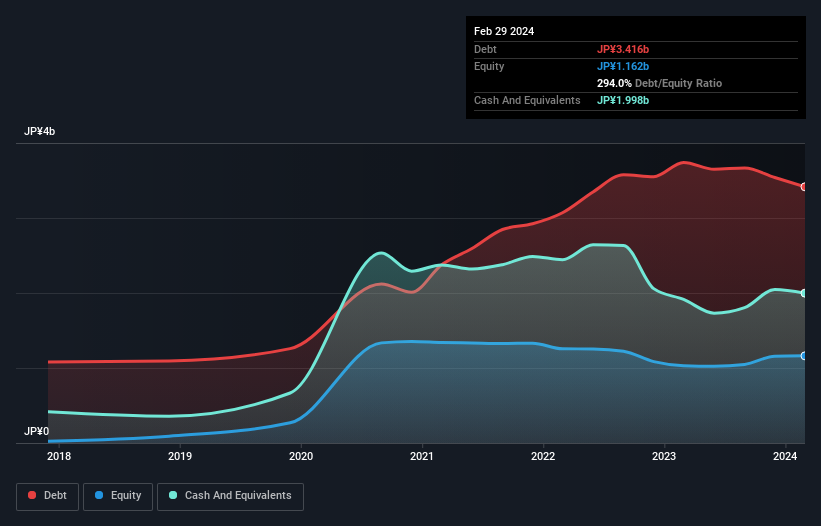

下の画像をクリックすると詳細が表示されるが、AHCグループの2024年2月末の有利子負債は34.2億円で、1年前の37.4億円から減少している。 ただし、現金は20億円あるため、純有利子負債は14.2億円となる。

AHCグループの負債の推移

直近の貸借対照表を拡大すると、12カ月以内に9億4,300万円、それ以降に30億 2,000万円の負債がある。 一方、現金は20億円、12カ月以内に返済期限が到来する債権は9,050万円となっている。 つまり、現預金と期近債権を合わせると10億6,000万円の負債がある。

AHCグループの時価総額は27.6億円であり、増資によってバランスシートを強化することは可能だろう。 しかし、負債の返済能力については注視する価値がある。

企業の収益に対する負債を評価するために、純有利子負債をEBITDA(利払い前・税引き前・減価償却前利益)で割った数値と、EBIT(利払い前・税引き前利益)を支払利息で割った数値(インタレストカバー)を算出する。 したがって、減価償却費の有無にかかわらず、利益に対する負債を考慮する。

AHCグループのEBITDAに対する純負債の比率は5.1とかなり低いが、インタレスト・カバレッジは10.1と非常に高い。 これは、同社が非常に安価な負債を利用できない限り、支払利息が将来増加する可能性が高いことを意味する。 特筆すべきは、AHCグループのEBITが昨年は赤字であったが、直近1年間では1億1,100万円の黒字に改善したことである。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし、AHCグループが今後健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 そこで、将来に焦点を当てるのであれば、アナリストの利益予測を示したこの無料レポートをご覧いただきたい。

最後に、税務署は会計上の利益を喜ぶかもしれないが、金融機関は現金しか認めない。 そのため、金利・税引前利益(EBIT)のうち、フリー・キャッシュ・フローがどれだけ裏付けされているかをチェックする価値がある。 昨年、AHCグループのフリーキャッシュフローは、合計で大幅なマイナスとなった。 投資家は間違いなく、やがてこの状況が逆転することを期待しているが、これは明らかに、負債の使用がよりリスキーであることを意味する。

当社の見解

一見したところ、AHCグループのEBITDAに対する純負債は、私たちにこの株に対する不安を残し、EBITからフリー・キャッシュ・フローへの変換は、1年で最も忙しい夜に空いている1つのレストランよりも魅力的ではなかった。 しかし、少なくともEBITで支払利息をカバーできていることは頼もしい。 バランスシートを見て、これらすべての要因を考慮すると、負債がAHCグループ株を少しリスキーにしていると考える。 そのようなリスクを好む人もいるが、私たちは潜在的な落とし穴を念頭に置いている。 負債についてバランスシートから最も多くを学ぶことは間違いない。 しかし、すべての投資リスクがバランスシートの中にあるわけではありません。 AHC グループは、 投資分析において3つの警告サインを示して おり、そのうちの2つは少し気になる...。

もちろん、もしあなたが負債を背負わずに株を買いたいタイプの投資家なら、迷わず当社のネットキャッシュ成長株リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、AHC Group が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.