最新のアナリストカバレッジは、AirTrip Corp.(東証:6191)にとって悪い一日を予兆する可能性がある。 アナリストが事業の最新の見通しを織り込み、以前は楽観的すぎたと結論付けたため、売上高と一株当たり利益(EPS)の両方の予想が大幅に引き下げられた。

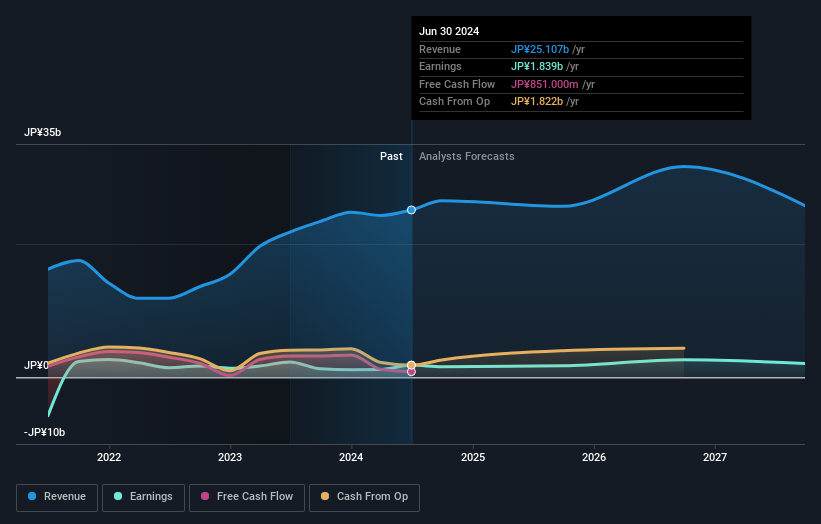

今回の下方修正を受けて、AirTripの両アナリストによる現在のコンセンサスは、2025年の売上高が2,600億円で、これが達成されれば、過去12ヶ月間の売上高の2.2%増となる。 一株当たり法定利益は同期間に6.4%減の76.86円となる。 以前、アナリストは2025年の売上高を300億円、1株当たり利益(EPS)を115円と予想していた。 アナリストのセンチメントは大幅に低下しているようで、売上高予想が大幅に引き下げられ、一株当たり利益も大幅に引き下げられた。

業績予想が下方修正されたにもかかわらず、目標株価1,400円に実質的な変更はなく、アナリストはこの変更が本質的価値に意味のある影響を与えるとは考えていないことがわかる。

これらの業績予想についてより詳しく知る一つの方法は、過去の業績や同業他社の業績と比較することである。 それは、AirTripは2025年末まで年率2.2%の収益成長が見込まれ、過去よりも急成長すると予測されていることだ。これが達成されれば、過去5年間の年率3.0%の減少よりはるかに良い結果となる。 これを、より広範な業界のアナリスト予想と比較してみると、(全体として)業界の収益は当面年率6.6%の成長が見込まれている。 つまり、AirTripの収益成長は改善する見込みだが、それでも業界よりは成長が鈍化する見込みだ。

結論

新予想の最大の問題は、アナリストが一株当たり利益予想を引き下げたことで、AirTripにビジネス上の逆風が待ち受けていることを示唆している。 残念なことに、アナリストは売上高予想も下方修正しており、最新の予想では、エアトリップの売上高は市場全体よりも伸び悩むことになる。 目標株価に変更がないのは格下げを考えると不可解だが、今年は深刻な落ち込みが予想されるため、投資家がエアトリップを少し警戒しても不思議ではない。

とはいえ、同社の収益の長期的な軌跡は、来年よりもずっと重要だ。 当社では、2027年までのAirTripのアナリスト予想を用意しており、当社のプラットフォームで無料でご覧いただけます。

変曲点を迎えている可能性のある興味深い企業を探すもう一つの方法は、インサイダーが支援する成長企業の 無料 リストで、経営陣が買っているか売っているかを追跡することだ。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、AirTrip が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的な内容です。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.