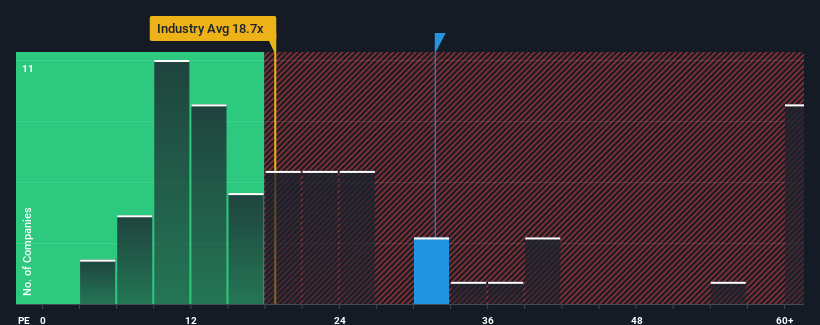

グロービー(東証:5575)の株価収益率(PER)31.7倍は、約半数の企業がPER14倍を下回り、PER9倍割れもザラである日本市場と比較すると、今は売りが強いように見えるかもしれない。 とはいえ、高水準のPERに合理的な根拠があるかどうかを判断するには、もう少し掘り下げる必要があるだろう。

ここ数年、非常に好調な業績の伸びで、Globeeは非常に好調だ。 この好調な業績が、来期以降も他社を上回ることを期待する投資家が多く、株価上昇意欲が高まっているようだ。 もしそうでなければ、既存株主は株価の存続に少し神経質になるかもしれない。

Globeeの成長は十分か?

Globeeのような急なPERを見て本当に安心できるのは、会社の成長が市場を明らかに凌駕する軌道に乗っている時だけでしょう。

まず振り返ってみると、同社は昨年、一株当たり利益を51%という素晴らしい成長を遂げた。 しかし、長期的なパフォーマンスはそれほど高くなく、3年間のEPS成長率は相対的に存在しない。 従って、株主は不安定な中期的成長率に過度の満足はしていないだろう。

最近の中期的な収益の軌跡を、より広い市場の1年間の予想成長率11%と比較すると、年率換算で魅力が著しく低下していることがわかる。

このような情報から、Globeeが市場より高いPERで取引されていることが気になる。 どうやら、この会社の投資家の多くは、最近の状況からは想像できないほど強気で、いくら高くても株を手放したくないようだ。 最近の業績トレンドの継続は、いずれ株価に重くのしかかる可能性が高いため、この株価が持続可能だと考えるのは大胆な人だけだろう。

GlobeeのPERから何がわかるか?

株価収益率だけで株を売るべきかどうかを判断するのは賢明とは言えないが、会社の将来性を判断する実用的な指針にはなる。

Globeeの最近の3年間の成長率は、より広い市場予測よりも低いので、我々は現在、予想よりもはるかに高いPERで取引されていることを確立した。 このような好業績は長くは続かないだろうからだ。 最近の中期的な状況が著しく改善しない限り、この株価を妥当なものとして受け入れるのは非常に難しい。

他にもリスクがあることを忘れてはならない。例えば、Globeeの注意すべき兆候を2つ( 1つは少し気になる)挙げてみた。

もちろん、Globeeよりも良い銘柄を見つけられるかもしれません。そこで、妥当なPERを持ち、力強く業績を伸ばしている他の企業の 無料 コレクションをご覧になることをお勧めする。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Globee が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.