投資家としてリスクを考えるには、負債よりもむしろボラティリティが一番だと言う人もいるが、ウォーレン・バフェットは『ボラティリティはリスクと同義とは程遠い』と言ったのは有名な話だ。 負債過多は破滅につながる可能性があるからだ。 他の多くの企業と同様に、アイスコ社(東証:7698)も負債を利用している。 しかし、この負債は株主にとって問題なのだろうか?

負債はいつ問題になるのか?

借入金は、新たな資本やフリー・キャッシュ・フローで返済が困難になるまで事業を支援する。 事態が本当に悪化した場合、貸し手は事業をコントロールすることができる。 しかし、より一般的な(しかし、まだ高価な)状況は、企業が単に負債を制御するために安い株価で株主を希釈化しなければならない場合です。 もちろん、負債というものは、ビジネス、特に資本の重いビジネスにおいては重要な手段となり得る。 企業の負債レベルを検討する際の最初のステップは、現金と負債を一緒に検討することです。

Icecoの負債とは?

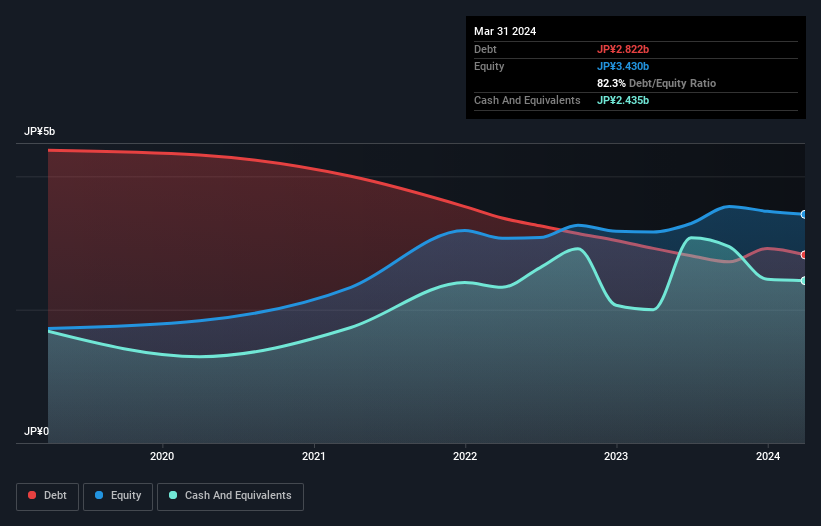

下図をクリックすると詳細が表示されるが、2024年3月時点の有利子負債は28.2億円。 ただし、24億4,000万円の現金があり、これを相殺すると、純有利子負債は約3億8,700万円となる。

アイスコのバランスシートは健全か?

直近の貸借対照表を見ると、1年以内に返済期限が到来する負債が105億円、それ以 降に返済期限が到来する負債が27.8億円ある。 一方、現金は24億4,000万円、12カ月以内に回収期限の到来する債権は66億円である。 つまり、負債は現金と短期債権の合計より42.9億円多い。

この赤字は時価総額56.0億円に対してかなり大きいため、株主はアイスコの負債使途を注視する必要がある。 貸し手からバランスシートの補強を求められた場合、株主は深刻な希薄化に直面する可能性が高い。

企業の収益に対する負債を評価するために、純負債をEBITDA(利払い・税引き・減価償却・償却前利益)で割り、EBIT(利払い・税引き前利益)を支払利息(インタレストカバー)で割って計算する。 このアプローチの利点は、負債の絶対額(EBITDAに対する純負債額)と、その負債に関連する実際の支払利息(インタレスト・カバー率)の両方を考慮に入れることです。

アイスコのEBITDA純有利子負債比率は0.50と低い。 そしてそのEBITは、なんと90.4倍もの支払利息をカバーしている。 つまり、象がネズミに脅かされるのと同じように、アイスコは負債によって脅かされているわけではないのだ。 さらに印象的だったのは、アイスコのEBITが12ヶ月間で286%伸びたことだ。 この成長により、今後の負債返済はさらに容易になるだろう。 負債残高を分析する場合、バランスシートを見るのは当然である。 しかし、今後アイスコが健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 プロフェッショナルの意見を知りたい方は、アナリストの利益予測に関する無料レポートが興味深いでしょう。

最後に、企業が負債を返済できるのは、会計上の利益ではなく、冷厳な現金だけである。 したがって、EBITが対応するフリーキャッシュフローにつながっているかどうかを見る必要がある。 株主にとってうれしいことに、アイスコは過去3年間、EBITを上回るフリー・キャッシュ・フローを生み出している。 このような強力なキャッシュ創出は、バチスーツを着た子犬のように私たちの心を温めてくれる。

当社の見解

幸いなことに、アイスコの利子カバー率は高く、有利子負債を上回っている。 しかし、実のところ、負債総額はこの印象を少し損なわせている。 大局的に見れば、Icecoの負債の使い方は極めて合理的であり、懸念はしていない。 結局のところ、賢明なレバレッジは株主資本利益率を高めることができる。 負債を分析する際、バランスシートに注目すべきなのは明らかだ。 しかし最終的には、どの企業もバランスシートの外に存在するリスクを含みうる。 例えば、以下のようなケースだ:我々は、 アイスコが注意すべき2つの警告サインを 発見した。

負債を負うことなく利益を拡大できる事業への投資に興味があるなら、貸借対照表にネットキャッシュを持つ成長企業の 無料 リストをチェックしよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Iceco が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡 ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的な内容です。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.