チャーリー・マンガーが支援した)伝説のファンドマネージャー、リー・ルーがかつて『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言った。 つまり、賢い投資家たちは、倒産につきものの負債が、企業のリスクを評価する上で非常に重要な要素であることを知っているようだ。 株式会社アシックス(東証:7936)の貸借対照表には負債がある。 しかし、株主は負債の使用を心配すべきなのだろうか?

負債はいつ問題になるのか?

借入金は、新たな資本またはフリー・キャッシュ・フローで返済することが困難になるまで、ビジネスを支援する。 最終的に、負債返済の法的義務を果たすことができなければ、株主は何も手にすることができない。 このような事態はあまり一般的ではありませんが、負債を抱えた企業が、貸し手から窮迫した価格での資本調達を余儀なくされ、株主が恒久的に希薄化するケースはよく見られます。 しかし、希薄化の代わりに負債を活用することで、高い収益率で成長に投資するための資金を必要とする企業にとって、負債は非常に優れた手段となり得る。 企業の負債水準を考える際の最初のステップは、現金と負債を一緒に考えることである。

アシックスの負債額は?

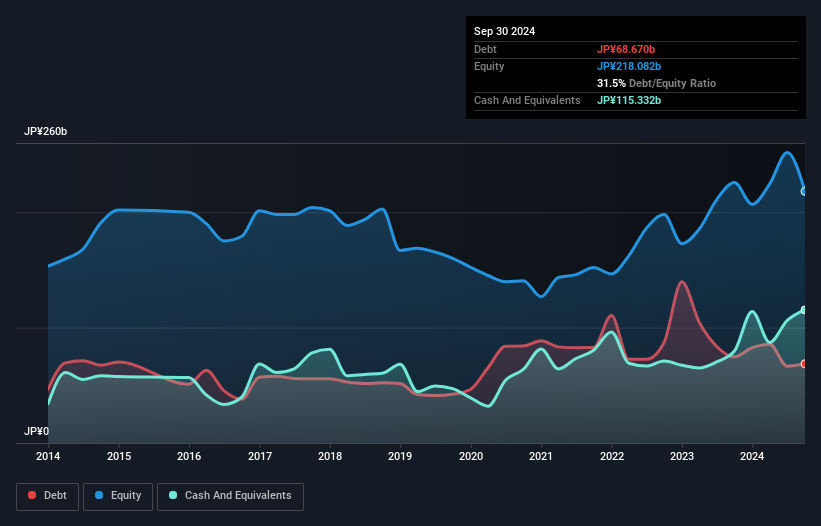

下記の通り、2024年9月時点の有利子負債は687億円で、前年の747億円から減少している。 一方、現金は1,153億円あり、ネットキャッシュは467億円ある。

アシックスのバランスシートの健全性は?

直近の貸借対照表を見ると、1年以内に返済期限が到来する負債が1,851億円、それ以降に返済期限が到来する負債が852億円ある。 一方、現金は1,153億円、1年以内に期限の到来する債権は889億円。 つまり、現金と(短期)債権の合計より負債の方が661億円多い。

上場しているアシックスの株式価値は21.6億円と非常に大きいので、この程度の負債が大きな脅威になるとは考えにくい。 しかし、バランスシートの強さは時間の経過とともに変化する可能性があるため、注視する価値はあると思われる。 アシックスは負債を抱える一方で、キャッシュも負債を上回っており、負債を安全に管理できると確信している。

それに加えて、アシックスがEBITを68%増加させたことで、将来の負債返済の可能性が低くなったことも報告しておきたい。 負債水準を分析する場合、バランスシートは明らかにスタート地点である。 しかし最終的には、事業の将来的な収益性によって、アシックスが長期的にバランスシートを強化できるかどうかが決まる。 だから、もしあなたが将来に焦点を当てているなら、アナリストの利益予測を示すこの無料レポートをチェックすることができる。

最後に、税務署は会計上の利益を喜ぶかもしれないが、金融機関は現金しか認めない。 アシックスは貸借対照表上ではネットキャッシュを持っているかもしれないが、それでも、事業が金利税引前利益(EBIT)をフリーキャッシュフローにどれだけ変換しているかを見るのは興味深い。 直近の3年間で、アシックスはEBITの71%に相当するフリー・キャッシュ・フローを記録しており、フリー・キャッシュ・フローが利子と税金を除いたものであることを考えると、これは通常の水準である。 このフリー・キャッシュ・フローにより、同社は適切なタイミングで負債を返済することができる。

まとめ

企業の負債総額を見ることは常に賢明であるが、アシックスのネットキャッシュが467億円あることは非常に心強い。 また、昨年のEBITが前年比68%増であったことも好感が持てる。 そのため、アシックスの負債使途がリスキーだとは思わない。 負債を分析する際、バランスシートが重視されるのは明らかだ。 しかし、投資リスクのすべてがバランスシートにあるわけではありません。 こうしたリスクを見つけるのは難しい。どの企業にもあるものだが、 アシックスには知って おくべき 警告サインが1つ ある。

もしあなたが、堅固なバランスシートを持つ急成長企業に興味があるのなら、遅滞なくネットキャッシュ成長株のリストをチェックしてほしい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、ASICS が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.