デービッド・アイベンは、『ボラティリティは我々が気にするリスクではない。我々が気にかけるのは、資本の永久的な損失を避けることである』。 負債過多は破滅につながる可能性があるからだ。 円谷フィールズ・ホールディングス(TSE:2767)は、事業において負債を使用していることがわかる。 しかし、この負債は株主にとって懸念材料なのだろうか?

借金はいつ危険なのか?

借金はビジネスを成長させるためのツールだが、もしビジネスが貸し手に返済できないのであれば、そのビジネスは貸し手の言いなりになってしまう。 事態が本当に悪化すれば、貸し手は事業をコントロールすることができる。 しかし、より頻繁に発生する(それでもコストはかかる)事態は、企業がバランスシートを補強するためだけに、バーゲン価格で株式を発行し、株主を永久に希薄化させなければならない場合である。 とはいえ、最も一般的な状況は、企業が負債を合理的に管理し、自社に有利になるようにすることである。 企業の負債水準を検討する際の最初のステップは、現金と負債を一緒に検討することである。

円谷フィールズ・ホールディングスの負債額は?

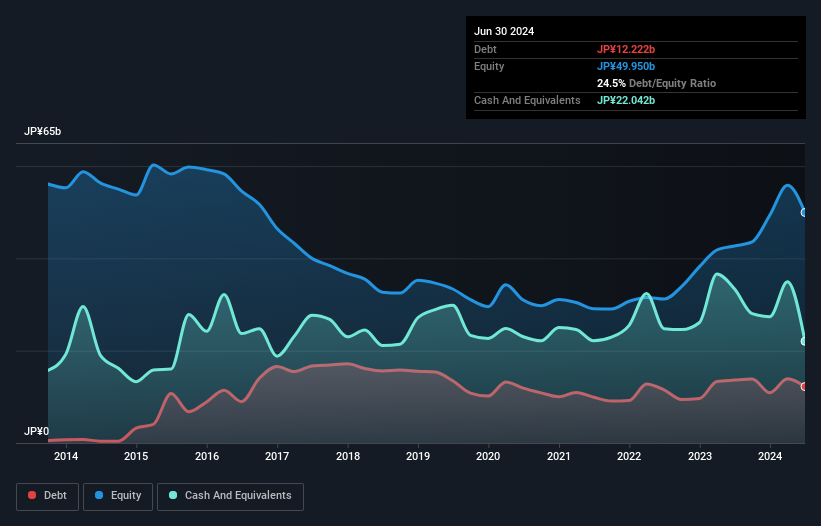

円谷フィールズ・ホールディングスの有利子負債は2024年6月時点で122億円と、前年の136億円から減少している。 しかし、それを相殺する220億円の現金があり、98.2億円のネットキャッシュを保有していることになる。

円谷フィールズ・ホールディングスのバランスシートは健全か?

直近の貸借対照表を見ると、1年以内に返済期限が到来する負債が287億円、それ以 降に返済期限が到来する負債が104億円ある。 一方、現金は220億円、12ヶ月以内に回収予定の債権は148億円ある。 つまり、負債が現金と(短期)債権の合計を22.3億円上回っている。

円谷フィールズ・ホールディングスの規模を考慮すると、流動資産と負債のバランスはとれているようだ。 1,225億円規模の同社が資金繰りに苦しんでいるとは考えにくいが、バランスシートを注視する価値はあると思われる。 円谷フィールズ・ホールディングスは、負債が多いにもかかわらず、ネットキャッシュを誇っている!

一方、円谷フィールズ・ホールディングスのEBITは直近1年間で3.8%減少した。 このような落ち込みが続けば、負債の処理が難しくなるのは明らかだ。 負債についてバランスシートから最も多くを学ぶことは間違いない。 しかし、円谷フィールズ・ホールディングスが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来的な収益性によって決まる。 プロの意見を知りたい方は、アナリストの利益予測に関する無料レポートが面白いかもしれない。

なぜなら、企業は紙の利益では負債を支払えないからだ。 円谷フィールズ・ホールディングスの貸借対照表にはネット・キャッシュが計上されているが、そのキャッシュ・バランスの構築(または減少)のスピードを理解するために、同社のEBIT(利払い前・税引き前利益)をフリー・キャッシュ・フローに変換する能力を見てみる価値がある。 直近の3年間で、円谷フィールズ・ホールディングスはEBITの69%に相当するフリーキャッシュフローを記録している。 このフリーキャッシュフローにより、同社は適切なタイミングで負債を返済することができる。

まとめ

企業の負債総額を見ることは常に賢明であるが、円谷フィールズ・ホールディングスが98.2億円のネット・キャッシュを持っていることは非常に心強い。 また、フリー・キャッシュ・フローが17億円とEBITの69%であることも印象的であった。 従って、円谷フィールズ・ホールディングスの負債使途がリスキーだとは思わない。 負債についてバランスシートから学ぶことが多いのは間違いない。 しかし結局のところ、どの企業もバランスシートの外に存在するリスクを含みうる。 例えば、 円谷フィールズ・ホールディングスの注意すべき兆候を3つ挙げて みた (2つは気になる) 。

もしあなたが、堅固なバランスシートを持つ急成長企業に興味があるのなら、遅滞なくネットキャッシュ成長株のリストをチェックしてほしい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Tsuburaya Fields Holdings が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡 ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.