投資家としてリスクを考えるには、負債よりもボラティリティが一番だと言う人もいるが、ウォーレン・バフェットは『ボラティリティはリスクと同義語とは程遠い』と言ったのは有名な話だ。 事業が破綻するときには負債が絡んでくることが多いのだから、企業のリスク度を調べるときにバランスシートを考慮するのは当然だ。 重要なのは、インフォマート株式会社(東証:2492)が負債を抱えていることだ。 しかし、株主は負債の使用を心配すべきなのだろうか?

負債はいつ問題になるのか?

一般的に言って、負債が現実的な問題となるのは、企業が資本を調達するか、自らのキャッシュフローで返済することが容易でなくなった場合のみである。 最悪の場合、債権者への支払いができなくなった企業は倒産する可能性がある。 しかし、より一般的な(しかし、それでも痛みを伴う)シナリオは、低価で新たな株式資本を調達しなければならず、その結果、株主が恒久的に希薄化することである。 しかし、希薄化に取って代わることで、高い収益率で成長に投資するための資金を必要とする企業にとって、負債は非常に優れた手段となり得る。 私たちは、企業の負債の使用について考えるとき、まず現金と負債を一緒に見ます。

Infomartの純負債は?

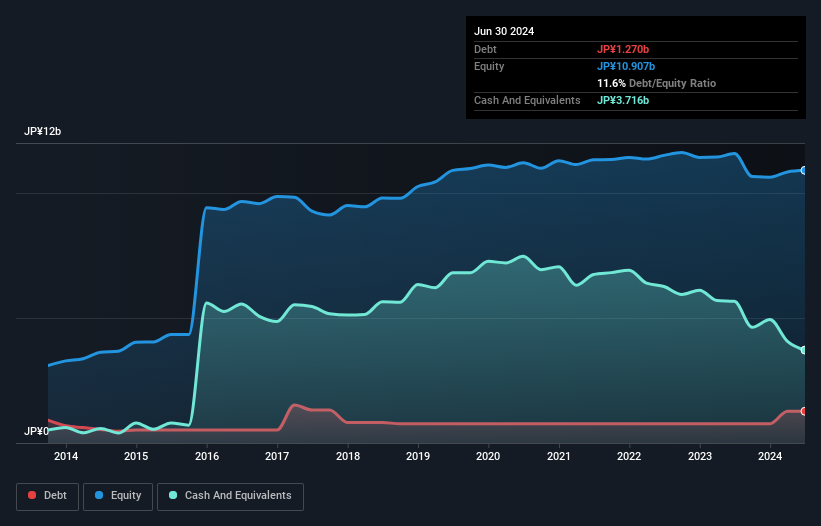

2024年6月末現在、インフォマートの有利子負債は12億7,000万円で、1年前の7億7,000万円から増加している。詳細は画像をクリック。 しかし、それを相殺する37.2億円の現金があり、24.5億円のネットキャッシュがあることになる。

インフォマートのバランスシートの強さは?

直近の貸借対照表を拡大すると、12ヶ月以内に返済期限が到来する負債が32.2億円、それ以降に返済期限が到来する負債が7,600万円ある。 一方、現金は37.2億円、1年以内に回収予定の債権が23.6億円ある。 つまり、流動資産は負債総額より27.8億円多い。

この黒字は、インフォマートが保守的なバランスシートを持っていることを示唆している。 簡潔に言えば、インフォマートはネットキャッシュを誇っており、負債が多いとは言えない!

その上、インフォマートは過去12ヶ月間でEBITを73%伸ばしており、この成長によって負債を処理しやすくなるだろう。 債務残高を分析する場合、バランスシートを見るのは当然である。 しかし、インフォマートが今後健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 そこで、将来を重視するのであれば、アナリストの利益予測を示したこの無料レポートをご覧ください。

最後に、企業は負債を返済するためにフリーキャッシュフローを必要としている。 インフォマートの貸借対照表にはネットキャッシュがあるが、利払い・税引き前利益(EBIT)をフリーキャッシュフローに変換する能力を見る価値はある。 過去3年間、インフォマートは大量の現金を消費した。 これは成長のための支出の結果かもしれないが、負債のリスクをはるかに高めている。

まとめ

負債を懸念する投資家の意見には共感するが、インフォマートには24.5億円のネットキャッシュがあり、負債よりも流動資産の方が多いことを念頭に置くべきである。 また、昨年度のEBIT成長率は73%であった。 従って、インフォマートが負債を使用することに問題はない。 負債を分析する際、バランスシートに注目すべきなのは明らかだ。 しかし、投資リスクのすべてがバランスシートにあるわけではありません。 そのため、 インフォマートに見られる 1つの警告サインに 注意する必要がある。

それでもなお、堅固なバランスシートを持つ急成長企業に興味があるのなら、当社の純現金成長株リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Infomart が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。 私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.