投資家としてリスクを考えるには、負債よりもボラティリティが一番だと言う人もいるが、ウォーレン・バフェットは『ボラティリティはリスクと同義語とは程遠い』と言ったのは有名な話だ。 負債過多は破滅につながる可能性があるからだ。 京阪ホールディングス株式会社(東証:9045)に注目したい。(京阪ホールディングス(東証:9045)のバランスシートには負債がある。 しかし、株主は負債の使い方を心配すべきなのだろうか?

負債がもたらすリスクとは?

一般的に言えば、負債が現実的な問題となるのは、企業が資本調達や自らのキャッシュフローで容易に返済できない場合のみである。 最終的に、会社が負債返済の法的義務を果たせなくなった場合、株主は何も手にできなくなる可能性がある。 しかし、より一般的な(しかし、依然として高価な)状況は、単に負債をコントロールするために、企業が安い株価で株主を希釈化しなければならない場合である。 とはいえ、最も一般的な状況は、企業が負債を合理的に管理し、自社に有利になるようにすることである。 企業の負債レベルを検討する際の最初のステップは、現金と負債を一緒に検討することである。

京阪ホールディングスの負債は?

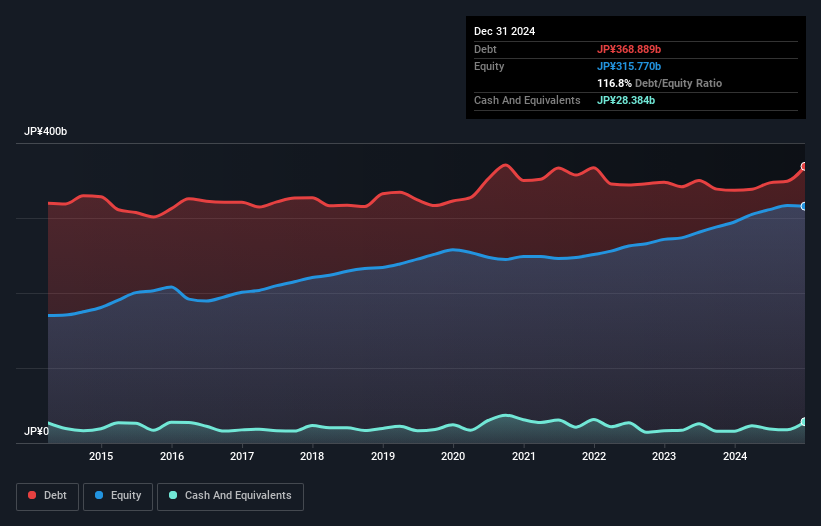

下の画像をクリックすると詳細が見られるが、2024年12月時点の京阪ホールディングスの有利子負債は3,689億円で、1年後の3,369億円から増加している。 ただし、手元資金が284億円あるため、純有利子負債は約3,405億円と少ない。

京阪ホールディングスの負債の推移

直近の貸借対照表を見ると、1年以内に1,948億円、それ以降に3,422億円の債務が発生する。 これらの債務と相殺される形で、284億円の現預金と297億円の1年内回収予定の債権がある。 負債は現金と短期債権の合計を4,790億円上回る。

この不足額が同社の時価総額3,476億円を上回ることを考えると、貸借対照表をじっくりと見直したくなるのも無理はない。 同社がバランスシートを早急に一掃しなければならないシナリオでは、株主が大規模な希薄化を被る可能性が高いと思われる。

我々は、利益に対する負債水準について知るために、主に2つの比率を用いる。ひとつは、純有利子負債を利払い・税引き・減価償却・償却前利益(EBITDA)で割ったもので、もうひとつは、利払い・税引き前利益(EBIT)が支払利息を何倍カバーしているか(略してインタレスト・カバー)である。 このアプローチの利点は、有利子負債の絶対額(EBITDAに対する純有利子負債)と、その有利子負債に関連する実際の支払利息(インタレスト・カバレッジ・レシオ)の両方を考慮することである。

京阪ホールディングスのEBITDA純有利子負債比率は5.4とかなり低いが、インタレスト・カバレッジは29.9と非常に高い。 つまり、非常に安価な長期借入金を利用できるか、あるいは支払利息が増加するかのどちらかである! 重要なのは、京阪ホールディングスが過去12ヶ月間にEBITDAを36%成長させたことであり、この成長によって負債を処理しやすくなることだ。 負債水準を分析する場合、バランスシートは当然の手始めである。 しかし、京阪ホールディングスが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来の収益性によって決まる。 プロフェッショナルの意見を知りたい方は、アナリストの利益予測に関する無料レポートが興味深いでしょう。

なぜなら、企業は紙の利益では負債を支払えないからだ。 そこで私たちは、EBITがどれだけフリー・キャッシュフローに変換されるかを常にチェックしている。 過去3年間、京阪ホールディングスのフリー・キャッシュ・フローはマイナスだった。 通常、フリー・キャッシュ・フローがマイナスの会社の手にかかると、借入金はより高額になり、ほとんどの場合、よりリスクが高くなる。株主は改善を望むべきである。

当社の見解

率直に言って、京阪ホールディングスの負債総額の水準と、EBITDAに基づく負債管理の実績の両方が、その負債水準にむしろ不安を抱かせる。 しかし、明るい面もあり、金利のカバー率は良い兆候であり、楽観的である。 以上の要素を総合的に考えると、京阪ホールディングスの負債がややリスクを高めているように思われる。 それは必ずしも悪いことではないが、一般的にはレバレッジが低い方が安心できる。 負債についてバランスシートから最も多くを学ぶことは間違いない。 しかし、すべての投資リスクがバランスシートの中にあるわけではない。 例えば、京阪ホールディングスに投資する前に注意すべき1つの兆候を発見した。

すべてが終わってみれば、負債を必要としない企業に注目する方が簡単な場合もある。読者は今すぐ、純負債ゼロの成長株リストに 100%無料でアクセスできる。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Keihan Holdings が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.