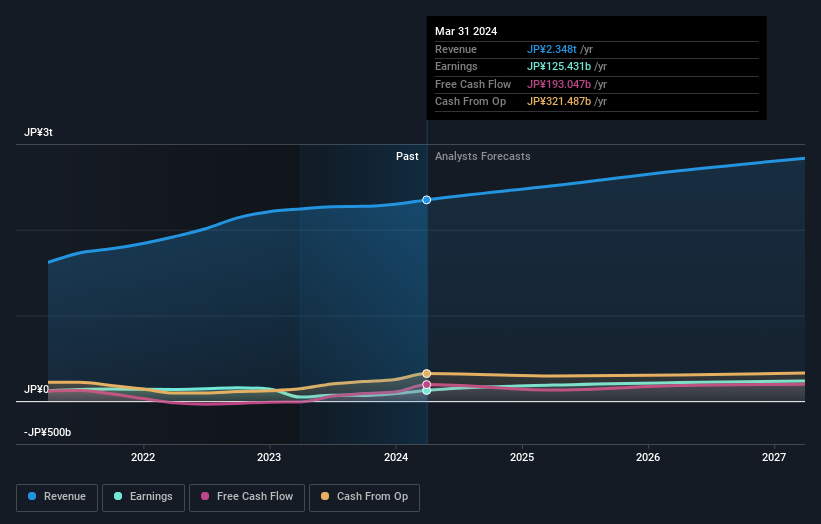

先週、日本電産(東証1部6594)の通期決算が発表された。 売上高は予想通り2.3億円であったが、法定1株当たり利益はアナリスト予想を14%下回る218円であった。 この結果を受けて、アナリストは業績モデルを更新したが、同社の見通しに強い変化があったと考えているのか、それとも従来通りなのか、それを知ることは良いことだ。 読者の皆様には、アナリストの最新(法定)決算後の来期予想をご覧いただくと興味深いかと思います。

直近の業績を考慮すると、アナリスト 20 名による日本電産の直近コンセンサスは、2025 年の売上高 2.51 億円である。このコンセンサスが達成された場合、過去12ヶ月間の売上高は7.0%増となる。 一株当たり法定利益は49%増の324円と予想されている。 しかし、今回の決算が発表される前は、アナリストは2025年の売上高を2.51億円、一株当たり利益(EPS)を326円と予想していた。 コンセンサス・アナリストの予想に大きな変更がないことから、今回の決算で事業に対する見方が変わるようなことはなかったようだ。

アナリストは7,625円の目標株価を再確認している。 しかし、このデータから得られる結論はそれだけではない。アナリストの目標株価を評価する際に、予想値の開きを考慮したがる投資家もいるからだ。 最も楽観的な日本電産アナリストの目標株価は10,200円だが、最も悲観的なアナリストは4,600円である。 アナリストの目標株価に大きな開きがあることにお気づきだろうか。これは、日本電産が事業展開するシナリオの幅がかなり広いことを示唆している。

これらの予測は興味深いものだが、日本電産の過去の業績や同業他社との比較において、予測をより大まかに描くことは有益である。日本電産の収益成長が大幅に鈍化することは明らかで、2025年末までの収益は年率換算で7.0%の成長が見込まれる。これは、過去5年間の成長率11%と比較してのことである。 アナリストがカバレッジしている同業他社は、年率4.2%の収益成長が見込まれている。 成長の鈍化が予想されるとはいえ、日本電産が業界全体を上回る成長を遂げることは明らかだ。

結論

最も明白な結論は、このところ事業の見通しに大きな変化はなく、アナリストの業績予想も以前の予想通り安定しているということだ。 幸いなことに、アナリストは売上高も再確認しており、予想通りに推移していることを示唆している。さらに、我々のデータによると、収益はより広い業界よりも速く成長すると予想されている。 コンセンサス目標株価は7,625円で安定しており、最新予想は目標株価に影響を与えるほどではない。

我々は、来年の収益よりも長期的な事業の見通しの方が重要であると考える。 複数の日本電産アナリストによる2027年までの予想があり、当社のプラットフォームで無料で見ることができる。

また、 シンプリー・ウォールストリート・プラットフォームの負債分析ツールを使って、日本電産の負債が適切かどうかを検討する価値があるかもしれない。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Nidec が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォールStによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.