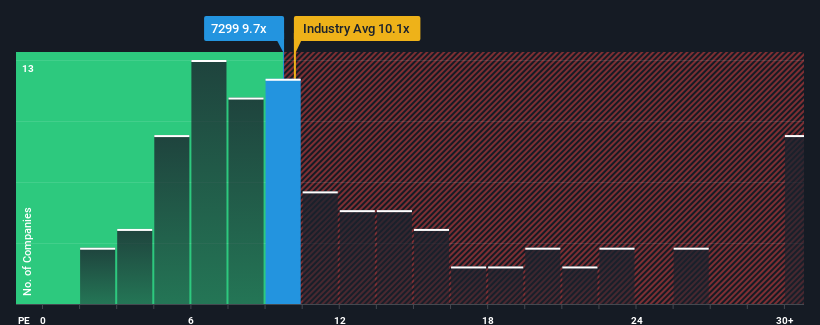

日本の企業の半数近くが株価収益率(PER)13倍を超えている今、PER9.7倍のフジオーゼックス(東証:7299)は魅力的な投資先と言えるかもしれない。 とはいえ、PERの引き下げに合理的な根拠があるかどうかを判断するには、もう少し掘り下げる必要がある。

フジ・オオゼックスの最近の収益成長は、目を見張るほどではないにせよ、満足のいくものだと考えるべきだろう。 立派な業績が悪化することを多くの人が予想し、それがPERを抑制しているのかもしれない。 それが実現しないのであれば、既存株主は今後の株価の方向性を楽観視する理由があるかもしれない。

成長指標は低PERについて何を語るのか?

フジ・オージックスのようにPERが低くて本当に安心できるのは、会社の成長が市場に遅れをとる軌道にあるときだけだ。

振り返ってみると、昨年は5.5%の利益を上げた。 しかし、直近の3年間ではEPSが全体で19%低下しており、これでは不十分だった。 つまり、残念ながら、この3年間、同社は収益を伸ばすという素晴らしい仕事をしてこなかったと認めざるを得ない。

今後12ヶ月で11%の成長が予測されている市場と比較すると、最近の中期的な業績から見た同社の下降モメンタムは、悲観的なものである。

こうした情報から、富士ゼロックスが市場より低いPERで取引されていることに驚きはない。 とはいえ、業績が逆行している以上、PERがまだ底値に達している保証はない。 同社が収益性を改善しなければ、PERはさらに低い水準に落ちる可能性がある。

要点

一般的に、投資判断に際して株価収益率を深読みすることは避けるべきだろう。

フジ・オオゼックスは、中期的な業績低迷を背景に、予想通り低PERを維持している。 現段階では、投資家は高いPERを正当化できるほど業績改善の可能性が大きくないと感じている。 最近の中期的な業績トレンドが続くとすれば、この状況で株価が近い将来どちらかの方向に大きく動くとは考えにくい。

リスクについては常に考えるべきだ。例えば、 フジ・オオゼックスには2つの注意すべき兆候が ある。

もちろん、いくつかの候補を見れば、素晴らしい投資先が見つかるかもしれない。そこで、低PERで取引され、力強い成長実績を持つ企業の 無料リストを覗いてみよう。

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTech評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Fuji Oozx が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.