ハワード・マークスは、株価の乱高下を心配するよりも、『恒久的な損失の可能性こそ、私が心配するリスクである......そして、私の知る実践的な投資家は皆、心配するものである』と言った。 だから、ある銘柄のリスクの高さを考えるときに、負債を考慮する必要があるのは明らかかもしれない。 重要なのは、NOK株式会社(東証:7240)は負債を抱えているということだ。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

負債はいつ問題になるのか?

一般的に言って、負債が本当に問題になるのは、企業が資本調達や自身のキャッシュフローで簡単に返済できなくなったときだけだ。 事態が本当に悪化すれば、貸し手は事業をコントロールすることができる。 このような事態はあまり一般的ではないが、負債を抱えた企業が、貸し手によって窮迫した価格での増資を余儀なくされ、株主が恒久的に希薄化するケースはよく見られる。 もちろん、負債の利点は、それがしばしば安価な資本を意味することであり、特に企業の希薄化を高い収益率で再投資する能力に置き換えた場合である。 私たちは、企業の負債の使用について考えるとき、まず現金と負債を一緒に見ます。

NOKの負債とは?

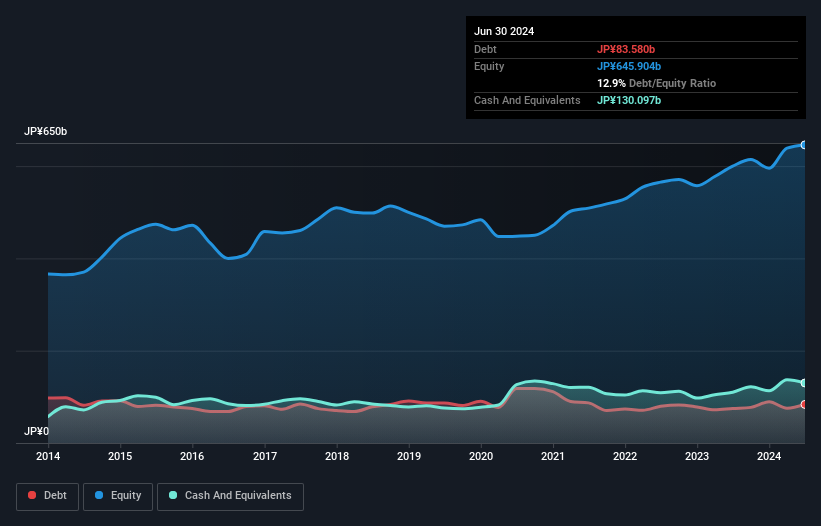

下の画像をクリックすると詳細が表示されるが、2024年6月時点のNOKの負債は836億円で、1年後の748億円から増加している。 一方、現金は1,301億円あり、ネット・キャッシュは465億円ある。

NOKのバランスシートの強さは?

直近の貸借対照表を見ると、1年以内に返済期限が到来する負債が2,130億円、それ以降に返済期限が到来する負債が1,017億円ある。 一方、現金は1,301億円、1年以内に期限の到来する債権は1,810億円である。 つまり、負債総額と短期流動資産はほぼ完全に一致している。

NOKの規模を考慮すると、流動資産と負債総額のバランスはとれているようだ。 3,715億円の同社が資金繰りに苦しんでいるとは考えにくいが、バランスシートを注視する価値はあると思われる。 負債が多いとはいえ、NOKはネットキャッシュを誇っている!

その上、NOKは過去12ヶ月間でEBITを92%伸ばしており、この成長によって負債を処理しやすくなるだろう。 負債を分析する際、バランスシートが重視されるのは明らかだ。 しかし、今後NOKが健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 そこで、将来に焦点を当てるのであれば、アナリストの利益予測を示したこの無料レポートをご覧いただきたい。

というのも、企業は紙の利益では負債を支払えないからだ。 NOKは貸借対照表にネット・キャッシュを持っているかもしれないが、それでも、事業が金利税引前利益(EBIT)をフリー・キャッシュ・フローにどれだけ変換しているかを見るのは興味深い。 過去3年間、NOKのフリー・キャッシュ・フローはEBITの33%で、予想より少なかった。 債務の返済を考えると、これはあまり良いことではない。

まとめ

投資家がNOKの負債を懸念するのは理解できるが、465億円のネットキャッシュがあることは安心できる。 また、昨年のEBITは前年比92%増と高い伸びを示した。 では、NOKの負債はリスクなのだろうか?我々にはそうは見えない。 負債を分析する場合、バランスシートが重視されるのは明らかだ。 しかし最終的には、どの企業もバランスシートの外に存在するリスクを含みうる。 私たちの投資分析では、NOKは 2つの警告サインを示している ことに注意してください, あなたは知っておくべき...

もちろん、あなたが負債の負担なしに株式を購入することを好むタイプの投資家であれば、躊躇することなく、当社の純現金成長株の独占リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、NOK が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的な内容です。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.