Los inversores en NextEra Energy (NYSE:NEE) tienen una pérdida del 30% si invirtieron hace un año.

La forma más sencilla de beneficiarse de un mercado alcista es comprar un fondo indexado. Cuando se compran valores individuales, se pueden obtener mayores beneficios, pero también se corre el riesgo de obtener un rendimiento inferior al esperado. Los accionistas de NextEra Energy, Inc. (NYSE:NEE ) se percataron de ese riesgo a la baja el año pasado, ya que el precio de la acción bajó un 32%. Esta cifra es notablemente inferior a la rentabilidad del mercado, que se sitúa en torno al 22%. Para empeorar las cosas, la rentabilidad a tres años también ha sido realmente decepcionante (el precio de la acción es un 32% inferior al de hace tres años). Las caídas se han acelerado recientemente, con un descenso del 30% en los últimos tres meses.

Así que echemos un vistazo y veamos si el rendimiento a largo plazo de la empresa ha estado en consonancia con el progreso del negocio subyacente.

Vea nuestro último análisis de NextEra Energy

Citando a Buffett, "Los barcos navegarán alrededor del mundo pero la Sociedad de la Tierra Plana florecerá. Seguirá habiendo grandes discrepancias entre el precio y el valor en el mercado...". Si comparamos los beneficios por acción (BPA) y las variaciones del precio de las acciones a lo largo del tiempo, podemos hacernos una idea de cómo ha evolucionado la actitud de los inversores hacia una empresa.

Durante los desafortunados doce meses en los que cayó la cotización de NextEra Energy, sus beneficios por acción (BPA) mejoraron un 209%. Es muy posible que las expectativas de crecimiento hayan sido poco razonables en el pasado.

Es justo decir que el precio de la acción no parece estar reflejando el crecimiento del BPA. Así que también merece la pena comprobar otras métricas.

Los ingresos de NextEra Energy han aumentado un 54% en el último año. Dado que los parámetros fundamentales no explican fácilmente la caída del precio de la acción, podría haber una oportunidad si el mercado ha reaccionado de forma exagerada.

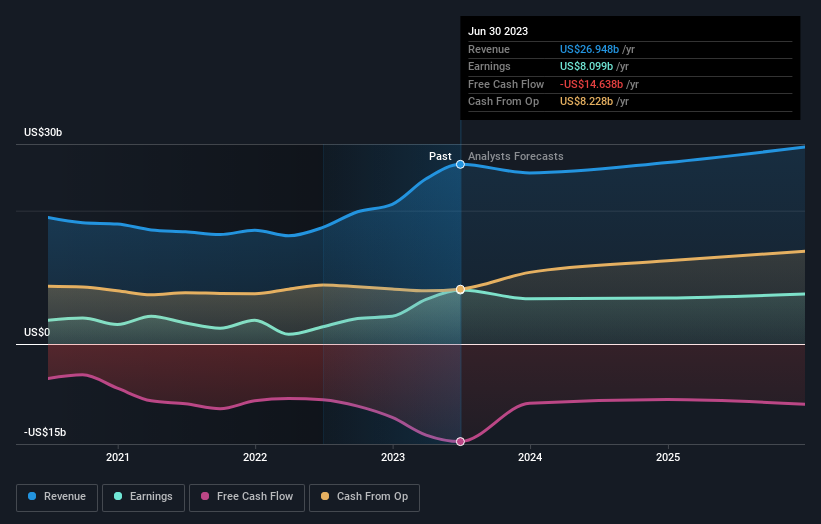

El siguiente gráfico muestra la evolución de los beneficios y los ingresos a lo largo del tiempo (para ver los valores exactos, haga clic en la imagen).

Es bueno ver que en los últimos tres meses se han producido importantes compras internas. Eso es positivo. Por otro lado, creemos que las tendencias de ingresos y beneficios son medidas mucho más significativas del negocio. Este informe gratuito que muestra las previsiones de los analistas debería ayudarle a formarse una opinión sobre NextEra Energy

Una perspectiva diferente

Mientras que el mercado en general ganó alrededor de un 22% en el último año, los accionistas de NextEra Energy perdieron un 30% (incluso incluyendo los dividendos). Incluso los precios de las acciones de los buenos valores caen a veces, pero queremos ver mejoras en las métricas fundamentales de un negocio, antes de interesarnos demasiado. Los inversores a largo plazo no estarían tan disgustados, ya que habrían ganado un 6%, cada año, durante cinco años. Podría ser que la reciente venta fuera una oportunidad, por lo que valdría la pena comprobar los datos fundamentales en busca de signos de una tendencia de crecimiento a largo plazo. Siempre es interesante seguir la evolución del precio de las acciones a largo plazo. Pero para comprender mejor a NextEra Energy, debemos tener en cuenta muchos otros factores. Pensemos, por ejemplo, en el siempre presente espectro del riesgo de inversión. Hemos identificado 3 señales de advertencia en NextEra Energy (al menos 1 que no debería ignorarse) , y comprenderlas debería formar parte de su proceso de inversión.

Hay muchas otras empresas en las que las personas con información privilegiada compran acciones. Probablemente no querrá perderse esta lista gratuita de empresas en crecimiento que están comprando personas con información privilegiada.

Tenga en cuenta que los rendimientos de mercado citados en este artículo reflejan los rendimientos medios ponderados por el mercado de los valores que cotizan actualmente en las bolsas estadounidenses.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si NextEra Energy puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito ¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en

contacto con nosotros directamente. Si lo

prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general.

Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.