Warren Buffett dijo: "La volatilidad no es sinónimo de riesgo". Cuando pensamos en el riesgo de una empresa, siempre nos gusta fijarnos en su endeudamiento, ya que una sobrecarga de deuda puede llevar a la ruina. Es importante destacar que CMS Energy Corporation(NYSE:CMS) tiene deuda. Pero, ¿es esta deuda una preocupación para los accionistas?

¿Cuándo es un problema la deuda?

En términos generales, la deuda sólo se convierte en un verdadero problema cuando una empresa no puede pagarla fácilmente, ya sea reuniendo capital o con su propio flujo de caja. Parte integrante del capitalismo es el proceso de "destrucción creativa", en el que las empresas en quiebra son liquidadas sin piedad por sus banqueros. Sin embargo, un escenario más común (pero aún doloroso) es que tenga que captar nuevo capital propio a bajo precio, diluyendo así permanentemente a los accionistas. Por supuesto, la ventaja de la deuda es que a menudo representa capital barato, especialmente cuando sustituye la dilución en una empresa por la capacidad de reinvertir con altas tasas de rentabilidad. El primer paso a la hora de considerar los niveles de endeudamiento de una empresa es considerar conjuntamente su tesorería y su deuda.

Consulte nuestro último análisis de CMS Energy

¿Cuál es la deuda de CMS Energy?

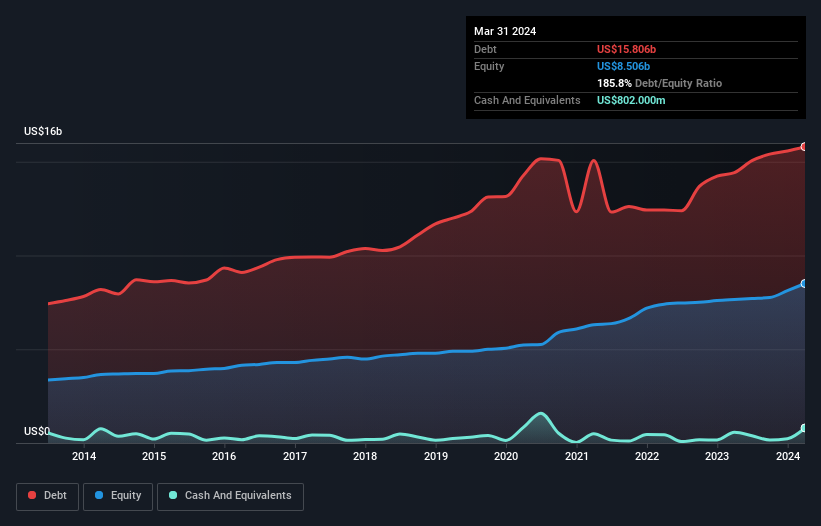

Como puede ver a continuación, a finales de marzo de 2024, CMS Energy tenía 15.800 millones de dólares de deuda, frente a los 14.400 millones de hace un año. Haga clic en la imagen para ver más detalles. Sin embargo, tiene 802,0 millones de dólares en efectivo para compensar esto, lo que lleva a una deuda neta de alrededor de 15.000 millones de dólares.

Un vistazo al pasivo de CMS Energy

Podemos ver en el balance más reciente que CMS Energy tenía pasivos por valor de 1.520 millones de USD con vencimiento dentro de un año, y pasivos por valor de 23.900 millones de USD con vencimiento posterior. Por otra parte, dispone de 802 millones de USD de tesorería y 944 millones de USD de créditos con vencimiento a un año. Por tanto, su pasivo supera la suma de su tesorería y sus créditos (a corto plazo) en 23.600 millones de dólares.

Si tenemos en cuenta que este déficit supera los 18.800 millones de dólares de capitalización bursátil de la empresa, podríamos inclinarnos a revisar el balance con atención. En el supuesto de que la empresa tuviera que sanear rápidamente su balance, parece probable que los accionistas sufrieran una gran dilución.

Medimos la carga de la deuda de una empresa en relación con su capacidad de generar beneficios examinando su deuda neta dividida por sus beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA) y calculando la facilidad con la que sus beneficios antes de intereses e impuestos (EBIT) cubren sus gastos por intereses (cobertura de intereses). Así pues, consideramos la deuda en relación con los beneficios tanto con gastos de depreciación y amortización como sin ellos.

Los accionistas de CMS Energy se enfrentan al doble problema de una elevada deuda neta en relación con el EBITDA (6,1) y una cobertura de intereses bastante débil, ya que el EBIT es sólo 2,4 veces el gasto por intereses. Esto significa que consideraríamos que tiene una pesada carga de deuda. Sin embargo, un factor redentor es que CMS Energy aumentó su EBIT en un 18% en los últimos 12 meses, lo que aumenta su capacidad para hacer frente a su deuda. A la hora de analizar los niveles de deuda, el balance es el punto de partida obvio. Pero, en última instancia, la rentabilidad futura del negocio decidirá si CMS Energy puede reforzar su balance con el paso del tiempo. Así que si quiere saber lo que piensan los profesionales, puede que le interese este informe gratuito sobre las previsiones de beneficios de los analistas.

Por último, una empresa sólo puede pagar su deuda con dinero en efectivo, no con beneficios contables. Así que merece la pena comprobar qué parte de ese EBIT está respaldado por el flujo de caja libre. Durante los últimos tres años, CMS Energy ha quemado mucho efectivo. Si bien esto puede deberse a los gastos de crecimiento, hace que la deuda sea mucho más arriesgada.

Nuestra opinión

A primera vista, la relación entre la deuda neta y el EBITDA de CMS Energy nos hace dudar del valor, y su conversión de EBIT a flujo de caja libre no es más atractiva que un restaurante vacío en la noche más concurrida del año. Pero al menos es bastante decente en el crecimiento de su EBIT; eso es alentador. También debemos señalar que las empresas del sector de los servicios públicos integrados como CMS Energy suelen utilizar la deuda sin problemas. En general, nos parece que el balance de CMS Energy es realmente un riesgo para el negocio. Por este motivo, somos bastante cautos con respecto a las acciones, y creemos que los accionistas deberían vigilar de cerca su liquidez. No cabe duda de que lo que más nos enseña sobre la deuda es el balance. Pero, en última instancia, cada empresa puede contener riesgos que existen fuera del balance. Hemos identificado 3 señales de advertencia en CMS Energy (al menos 1 de ellas un poco preocupante) , y comprenderlas debería formar parte de su proceso de inversión.

Por supuesto, si usted es el tipo de inversor que prefiere comprar acciones sin la carga de la deuda, entonces no dude en descubrir nuestra exclusiva lista de acciones de crecimiento neto en efectivo, hoy mismo.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si CMS Energy puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.