David Iben lo expresó muy bien cuando dijo: "La volatilidad no es un riesgo que nos preocupe. Lo que nos importa es evitar la pérdida permanente de capital". Cuando pensamos en lo arriesgada que es una empresa, siempre nos gusta fijarnos en su uso de la deuda, ya que una sobrecarga de deuda puede llevar a la ruina. Podemos ver que Otter Tail Corporation(NASDAQ:OTTR) utiliza deuda en su negocio. Pero la verdadera pregunta es si esta deuda hace que la empresa sea arriesgada.

¿Por qué la deuda conlleva riesgos?

La deuda y otros pasivos se vuelven riesgosos para una empresa cuando no puede cumplir fácilmente con esas obligaciones, ya sea con flujo de caja libre o mediante la obtención de capital a un precio atractivo. En el peor de los casos, una empresa puede quebrar si no puede pagar a sus acreedores. Aunque esto no es demasiado frecuente, a menudo vemos empresas endeudadas que diluyen permanentemente a los accionistas porque los prestamistas les obligan a captar capital a un precio distorsionado. Por supuesto, la deuda puede ser una herramienta importante en las empresas, sobre todo en las que necesitan mucho capital. El primer paso a la hora de considerar los niveles de endeudamiento de una empresa es considerar conjuntamente su tesorería y su deuda.

Echa un vistazo a nuestro último análisis de Otter Tail

¿Cuál es la deuda neta de Otter Tail?

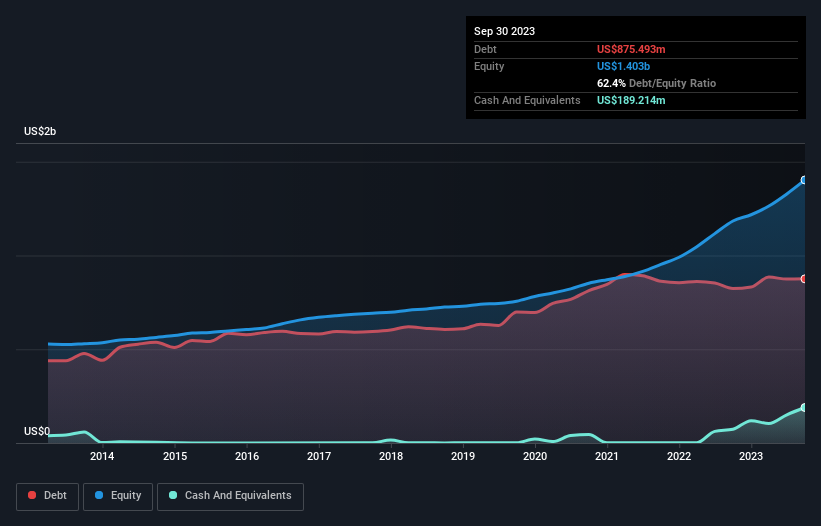

La siguiente imagen, en la que puede hacer clic para obtener más detalles, muestra que en septiembre de 2023 Otter Tail tenía una deuda de 875,5 millones de dólares, frente a los 823,8 millones de dólares de hace un año. Sin embargo, como tiene una reserva de efectivo de 189,2 millones de dólares, su deuda neta es menor, de unos 686,3 millones de dólares.

¿Cómo de sano es el balance de Otter Tail?

Podemos ver en el balance más reciente que Otter Tail tenía pasivos por valor de 310,0 millones de dólares que vencían dentro de un año, y pasivos por valor de 1.470 millones de dólares que vencían después. Como contrapartida, disponía de 189,2 millones de dólares en efectivo y 193,2 millones de dólares en cuentas por cobrar que vencían en un plazo de 12 meses. Por tanto, su pasivo supera la suma de su tesorería y sus créditos (a corto plazo) en 1.400 millones de dólares.

Otter Tail tiene una capitalización bursátil de 3.930 millones de dólares, por lo que es muy probable que pudiera obtener efectivo para mejorar su balance, si fuera necesario. Pero no debemos perder de vista los indicios de que su deuda entraña demasiados riesgos.

Para evaluar la deuda de una empresa en relación con sus beneficios, calculamos su deuda neta dividida por sus beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA) y sus beneficios antes de intereses e impuestos (EBIT) divididos por sus gastos por intereses (su cobertura de intereses). De este modo, consideramos tanto la cuantía absoluta de la deuda como los tipos de interés que se pagan por ella.

Otter Tail tiene una deuda neta de sólo 1,5 veces el EBITDA, lo que indica que no es un prestatario temerario. Y cuenta con una cobertura de intereses de 10 veces, que es más que adecuada. Pero la otra cara de la historia es que el EBIT de Otter Tail disminuyó un 9,0% en el último año. Ese tipo de descenso, si se mantiene, obviamente hará que la deuda sea más difícil de manejar. No hay duda de que lo que más nos dice sobre la deuda es el balance. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de Otter Tail para mantener un balance saneado en el futuro. Así que si quieres ver lo que piensan los profesionales, puede que te interese este informe gratuito sobre las previsiones de beneficios de los analistas.

Pero nuestra última consideración también es importante, porque una empresa no puede pagar la deuda con beneficios sobre el papel; necesita dinero en efectivo. Así que el paso lógico es observar la proporción de ese EBIT que se corresponde con el flujo de caja libre real. En los tres últimos años, Otter Tail registró un flujo de caja libre equivalente al 29% de su EBIT, una cifra inferior a la que cabría esperar. Esa débil conversión de efectivo hace más difícil manejar el endeudamiento.

Nuestra opinión

La tasa de crecimiento del EBIT de Otter Tail y la conversión del EBIT en flujo de caja libre pesan definitivamente en su contra, en nuestra opinión. Pero su cobertura de intereses cuenta una historia muy diferente y sugiere cierta resistencia. También debemos tener en cuenta que las empresas del sector de los servicios eléctricos como Otter Tail suelen utilizar la deuda sin problemas. Considerando todos los ángulos mencionados, nos parece que Otter Tail es una inversión algo arriesgada debido a su deuda. Esto no es necesariamente malo, ya que el apalancamiento puede aumentar la rentabilidad de los fondos propios, pero es algo que hay que tener en cuenta. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Pero en última instancia, cada empresa puede contener riesgos que existen fuera del balance. Por ejemplo, hemos identificado 2 señales de advertencia para Otter Tail (1 es significativa) que debería tener en cuenta.

Al fin y al cabo, a veces es más fácil centrarse en empresas que ni siquiera necesitan deuda. Los lectores pueden acceder a una lista de valores de crecimiento con deuda neta cero 100% gratis, ahora mismo.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Otter Tail puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.