Poca expectación en torno a los resultados de Hertz Global Holdings, Inc. (NASDAQ:HTZ)

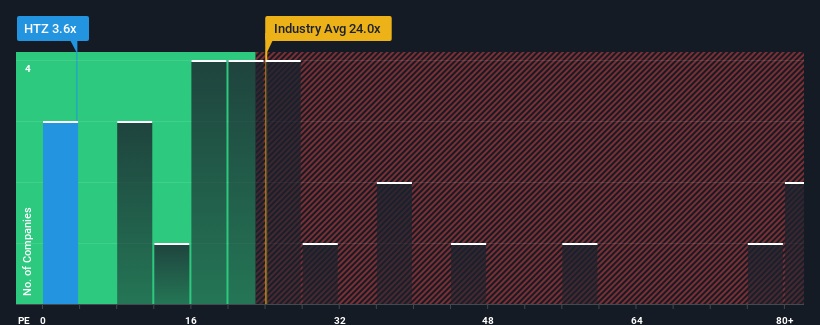

La relación precio/beneficios (o "PER") de 3,6 veces de Hertz Global Holdings, Inc.(NASDAQ:HTZ) podría hacerla parecer una buena compra en estos momentos en comparación con el mercado de Estados Unidos, donde alrededor de la mitad de las empresas tienen PER superiores a 18 veces e incluso los PER superiores a 33 veces son bastante comunes. Sin embargo, el PER podría ser bastante bajo por alguna razón y requiere una investigación más profunda para determinar si está justificado.

Hertz Global Holdings ha tenido problemas últimamente, ya que sus beneficios han disminuido más rápidamente que los de la mayoría de las demás empresas. El PER es probablemente bajo porque los inversores piensan que este pobre comportamiento de los beneficios no va a mejorar en absoluto. Si aún creen en el negocio, preferirían que la empresa no perdiera beneficios. Si no es así, es probable que a los accionistas les cueste entusiasmarse con la evolución futura de la cotización.

Consulte nuestro último análisis de Hertz Global Holdings

¿Existe algún crecimiento para Hertz Global Holdings?

El PER de Hertz Global Holdings sería el típico de una empresa de la que se espera un crecimiento muy pobre o incluso una caída de los beneficios y, lo que es más importante, un comportamiento mucho peor que el del mercado.

Retrospectivamente, el año pasado la empresa registró un frustrante descenso del 64% en su cuenta de resultados. Desgraciadamente, eso la ha devuelto al punto de partida hace tres años, con un crecimiento del BPA prácticamente inexistente en general durante ese tiempo. Así que nos parece que la empresa ha tenido un resultado mixto en términos de crecimiento de las ganancias durante ese tiempo.

En cuanto a las perspectivas, el año que viene debería ser menos rentable, con un descenso de los beneficios del 85%, según las estimaciones de los nueve analistas que siguen la evolución de la empresa. Mientras tanto, se prevé que el mercado en general crezca un 11%, lo que dibuja un panorama poco halagüeño.

Con estos datos, no nos sorprende que Hertz Global Holdings cotice a un PER inferior al del mercado. Sin embargo, es poco probable que la disminución de los beneficios conduzca a un PER estable a largo plazo. Incluso el mero mantenimiento de estos precios podría ser difícil de lograr, ya que las débiles perspectivas están lastrando las acciones.

La conclusión sobre el PER de Hertz Global Holdings

Se argumenta que la relación precio/beneficios es una medida inferior del valor dentro de ciertas industrias, pero puede ser un poderoso indicador del sentimiento empresarial.

Hemos establecido que Hertz Global Holdings mantiene su bajo PER por la debilidad de su previsión de deslizamiento de beneficios, como era de esperar. En estos momentos, los accionistas están aceptando el bajo PER, ya que admiten que los beneficios futuros probablemente no depararán sorpresas agradables. Es difícil que la cotización suba con fuerza en un futuro próximo en estas circunstancias.

Dicho esto, tenga en cuenta que Hertz Global Holdings está mostrando 4 señales de advertencia en nuestro análisis de inversión, y 2 de ellas nos incomodan.

Es importante asegurarse de buscar una gran empresa, no sólo la primera idea que se le ocurra. Así que eche un vistazo a esta lista gratuita de empresas interesantes con un fuerte crecimiento reciente de los beneficios (y un PER bajo).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Hertz Global Holdings puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.