Warren Buffett dijo: "La volatilidad no es sinónimo de riesgo". Así que puede resultar obvio que hay que tener en cuenta la deuda cuando se piensa en el riesgo de una acción determinada, porque demasiada deuda puede hundir a una empresa. Es importante destacar que Hewlett Packard Enterprise Company(NYSE:HPE) tiene deuda. Pero, ¿deberían preocuparse los accionistas por el uso que hace de la deuda?

¿Qué riesgo conlleva la deuda?

La deuda ayuda a una empresa hasta que ésta tiene problemas para pagarla, ya sea con nuevo capital o con flujo de caja libre. En última instancia, si la empresa no puede cumplir sus obligaciones legales de reembolso de la deuda, los accionistas podrían quedarse sin nada. Sin embargo, una situación más habitual (pero igualmente costosa) es aquella en la que una empresa debe diluir a los accionistas a un precio de acción barato simplemente para conseguir controlar la deuda. Dicho esto, la situación más habitual es aquella en la que una empresa gestiona su deuda razonablemente bien, y en su propio beneficio. Cuando examinamos los niveles de deuda, primero tenemos en cuenta tanto los niveles de efectivo como los de deuda, conjuntamente.

Consulte nuestro último análisis de Hewlett Packard Enterprise

¿Cuál es la deuda neta de Hewlett Packard Enterprise?

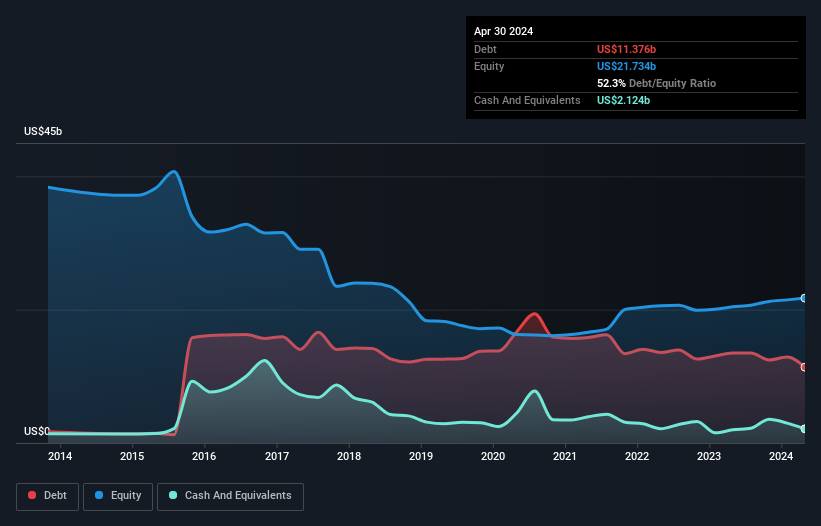

Como se puede ver a continuación, Hewlett Packard Enterprise tenía 11.400 millones de dólares de deuda en abril de 2024, por debajo de los 13.500 millones de dólares del año anterior. Por otro lado, tiene 2.120 millones de dólares en efectivo, lo que supone una deuda neta de unos 9.250 millones de dólares.

¿Cuál es la solidez del balance de Hewlett Packard Enterprise?

Los últimos datos del balance muestran que Hewlett Packard Enterprise tenía pasivos por valor de 23.800 millones de dólares que vencían dentro de un año, y pasivos por valor de 14.200 millones de dólares que vencían después. Para compensar estas obligaciones, disponía de 2.120 millones de dólares en efectivo y de 3.840 millones de dólares en cuentas por cobrar con vencimiento a 12 meses. Así pues, el pasivo de la empresa es superior en 32.000 millones de dólares a la suma de su tesorería y sus créditos a corto plazo.

Dado que este déficit es superior a la enorme capitalización bursátil de la empresa, de 24.800 millones de dólares, creemos que los accionistas deberían vigilar los niveles de deuda de Hewlett Packard Enterprise, como un padre que ve a su hijo montar en bicicleta por primera vez. En el supuesto de que la empresa tuviera que sanear su balance rápidamente, parece probable que los accionistas sufrieran una gran dilución.

Para calibrar la deuda de una empresa en relación con sus beneficios, calculamos su deuda neta dividida por sus beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA) y sus beneficios antes de intereses e impuestos (EBIT) divididos por sus gastos por intereses (su cobertura de intereses). De este modo, consideramos tanto la cuantía absoluta de la deuda como los tipos de interés pagados por ella.

La deuda neta de Hewlett Packard Enterprise se sitúa en unas muy razonables 1,9 veces su EBITDA, mientras que su EBIT cubrió sus gastos por intereses sólo 3,4 veces el año pasado. Parece que la empresa incurre en grandes gastos de depreciación y amortización, por lo que tal vez su carga de deuda sea más pesada de lo que parece a primera vista, ya que el EBITDA es posiblemente una medida generosa de los beneficios. Por desgracia, el EBIT de Hewlett Packard Enterprise ha caído un 10% en los últimos cuatro trimestres. Si los beneficios siguen disminuyendo a ese ritmo, gestionar la deuda será más difícil que llevar a tres niños menores de 5 años a un restaurante de lujo. No cabe duda de que lo que más nos enseña sobre la deuda es el balance. Pero, en última instancia, la rentabilidad futura del negocio decidirá si Hewlett Packard Enterprise puede reforzar su balance con el tiempo. Así que si quieres ver lo que piensan los profesionales, quizá te interese este informe gratuito sobre las previsiones de beneficios de los analistas.

Por último, aunque el fisco adore los beneficios contables, los prestamistas sólo aceptan el dinero en efectivo. Por tanto, hay que ver si el EBIT se traduce en un flujo de caja libre. En los tres últimos años, Hewlett Packard Enterprise ha registrado un flujo de caja libre equivalente al 80% de su EBIT, lo que es normal, dado que el flujo de caja libre excluye intereses e impuestos. Este flujo de caja libre coloca a la empresa en una buena posición para amortizar deuda, cuando proceda.

Nuestra opinión

Para ser francos, tanto la tasa de crecimiento del EBIT de Hewlett Packard Enterprise como su historial de mantenerse por encima de su pasivo total nos hacen sentirnos bastante incómodos con sus niveles de deuda. Pero por el lado positivo, su conversión de EBIT a flujo de caja libre es una buena señal, y nos hace ser más optimistas. Una vez que consideramos todos los factores anteriores, en conjunto, nos parece que la deuda de Hewlett Packard Enterprise la hace un poco arriesgada. A algunos les gusta ese tipo de riesgo, pero nosotros somos conscientes de los peligros potenciales, por lo que probablemente preferiríamos que tuviera menos deuda. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Pero, en última instancia, cada empresa puede contener riesgos que existen fuera del balance. Un ejemplo: Hemos detectado 3 señales de advertencia de Hewlett Packard Enterprise que deberías tener en cuenta.

A fin de cuentas, a menudo es mejor centrarse en empresas libres de deuda neta. Puede acceder a nuestra lista especial de tales empresas (todas con un historial de crecimiento de beneficios). Es gratis.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Hewlett Packard Enterprise puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.