Los participantes del mercado reconocen las ganancias de Amphenol Corporation (NYSE:APH)

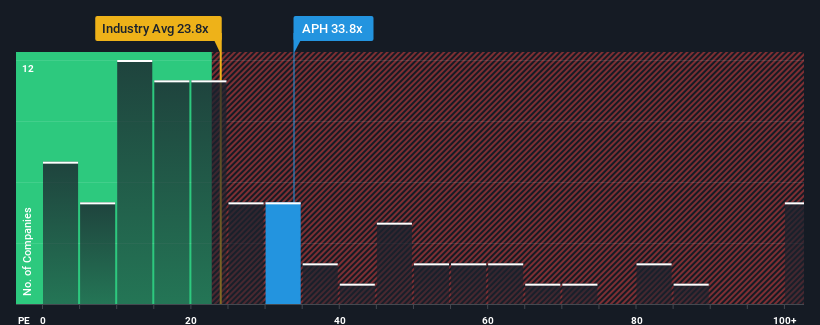

La relación precio/beneficios (o "PER") de 33,8 veces de Amphenol Corporation(NYSE:APH) podría hacerla parecer una buena opción de venta en estos momentos en comparación con el mercado de Estados Unidos, donde alrededor de la mitad de las empresas tienen PER inferiores a 18 veces e incluso los PER inferiores a 10 veces son bastante comunes. Sin embargo, el PER podría ser bastante alto por alguna razón y requiere una investigación más profunda para determinar si está justificado.

Con un crecimiento de los beneficios superior al de la mayoría de las demás empresas en los últimos tiempos, Amphenol lo ha estado haciendo relativamente bien. El PER es probablemente alto porque los inversores piensan que este fuerte rendimiento de los beneficios continuará. Es de esperar que así sea, porque de lo contrario estaríamos pagando un precio muy alto sin ninguna razón en particular.

Consulte nuestro último análisis de Amphenol

¿Cuál es la tendencia de crecimiento de Amphenol?

Para justificar su PER, Amphenol tendría que registrar un crecimiento extraordinario muy superior al del mercado.

Si echamos la vista atrás, vemos que la empresa aumentó sus beneficios por acción en un impresionante 25% el año pasado. Además, el BPA ha aumentado un 53% en conjunto desde hace tres años, gracias a los últimos 12 meses de crecimiento. En consecuencia, los accionistas probablemente habrían acogido con satisfacción esas tasas de crecimiento de los beneficios a medio plazo.

De cara al futuro, se prevé que el BPA aumente un 15% anual durante los próximos tres años, según los analistas que siguen a la empresa. Se perfila como un crecimiento materialmente superior al 11% anual previsto para el mercado en general.

En vista de ello, es comprensible que el PER de Amphenol se sitúe por encima de la mayoría de las demás empresas. Al parecer, los accionistas no están dispuestos a deshacerse de algo que potencialmente vislumbra un futuro más próspero.

La última palabra

En general, nuestra preferencia es limitar el uso de la relación precio/beneficios a establecer lo que piensa el mercado sobre la salud general de una empresa.

Hemos establecido que Amphenol mantiene su elevado PER gracias a que sus previsiones de crecimiento son superiores a las del mercado en general, como era de esperar. En estos momentos, los accionistas se sienten cómodos con el PER, ya que confían plenamente en que los beneficios futuros no están amenazados. Es difícil que el precio de la acción caiga con fuerza en un futuro próximo en estas circunstancias.

Muchos otros factores de riesgo vitales pueden encontrarse en el balance de la empresa. Eche un vistazo a nuestro análisisgratuito del balance de Amphenol con seis sencillas comprobaciones de algunos de estos factores clave.

Si no está seguro de la solidez del negocio de Amphenol, por qué no explora nuestra lista interactiva de valores con sólidos fundamentos empresariales en busca de otras empresas que pueda haber pasado por alto.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Amphenol puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.