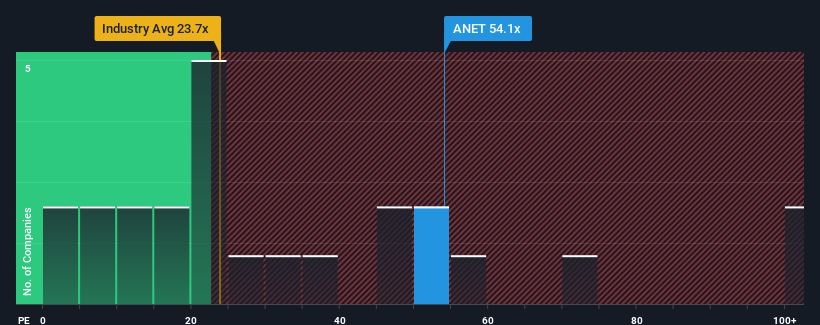

Cuando cerca de la mitad de las empresas de Estados Unidos tienen ratios precio/beneficio (o "PER") inferiores a 18 veces, puede considerar Arista Networks Inc(NYSE:ANET) como una acción a evitar por completo con su ratio PER de 54,1 veces. Sin embargo, no es prudente tomar el PER al pie de la letra, ya que puede haber una explicación de por qué es tan elevado.

Con un crecimiento de los beneficios superior al de la mayoría de las demás empresas en los últimos tiempos, Arista Networks lo ha estado haciendo relativamente bien. Parece que muchos esperan que los buenos resultados persistan, lo que ha elevado el PER. Es de esperar que así sea, ya que de lo contrario estaríamos pagando un precio muy alto sin ninguna razón en particular.

Consulte nuestro último análisis de Arista Networks

¿Hay suficiente crecimiento para Arista Networks?

Existe la suposición inherente de que una empresa debe superar con creces al mercado para que ratios de PER como el de Arista Networks se consideren razonables.

Si echamos la vista atrás, vemos que la empresa aumentó los beneficios por acción en un impresionante 38% el año pasado. Además, el beneficio por acción ha aumentado un 229% en conjunto desde hace tres años, gracias a los últimos 12 meses de crecimiento. En consecuencia, los accionistas probablemente habrían acogido con satisfacción esas tasas de crecimiento de los beneficios a medio plazo.

En cuanto al futuro, las estimaciones de los analistas que cubren la empresa sugieren que los beneficios deberían crecer un 14% cada año durante los próximos tres años. Se perfila como un crecimiento materialmente superior al 11% anual previsto para el mercado en general.

En vista de ello, es comprensible que el PER de Arista Networks se sitúe por encima de la mayoría de las demás empresas. Parece que la mayoría de los inversores esperan este fuerte crecimiento futuro y están dispuestos a pagar más por las acciones.

Conclusión sobre el PER de Arista Networks

Por lo general, advertimos que no se debe dar demasiada importancia a la relación precio/beneficios a la hora de tomar decisiones de inversión, aunque puede revelar mucho sobre lo que otros participantes en el mercado piensan de la empresa.

Como sospechábamos, nuestro examen de las previsiones de los analistas de Arista Networks reveló que sus perspectivas de beneficios superiores contribuyen a su elevado PER. En estos momentos, los accionistas se sienten cómodos con el PER, ya que confían plenamente en que los beneficios futuros no están amenazados. Es difícil que el precio de la acción caiga con fuerza en un futuro próximo en estas circunstancias.

No queremos aguar demasiado la fiesta, pero también hemos encontrado una señal de advertencia para Arista Networks que hay que tener en cuenta.

Es importante asegurarse de buscar una gran empresa, no sólo la primera idea que se le ocurra. Así que eche un vistazo a esta lista gratuita de empresas interesantes con un fuerte crecimiento reciente de los beneficios (y un PER bajo).

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTechLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Arista Networks puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.