Los buenos resultados de ePlus (NASDAQ:PLUS) son un buen indicador de la fortaleza del negocio

ePlus inc.(NASDAQ:PLUS) acaba de presentar unos beneficios saludables, pero la cotización no se ha movido mucho. Creemos que los inversores han pasado por alto algunos factores alentadores subyacentes a las cifras de beneficios.

Vea nuestro último análisis de ePlus

Una mirada más de cerca a los beneficios de ePlus

Muchos inversores no han oído hablar del coeficiente de devengo del flujo de caja, pero en realidad es una medida útil del grado en que los beneficios de una empresa están respaldados por el flujo de caja libre (FCF) durante un periodo determinado. En lenguaje llano, este ratio resta el FCF del beneficio neto y divide esa cifra por los activos operativos medios de la empresa durante ese periodo. Se podría pensar en el ratio de devengo del flujo de caja como el "ratio de beneficio no FCF".

Por lo tanto, en realidad se considera algo bueno cuando una empresa tiene un coeficiente de devengo negativo, pero algo malo si su coeficiente de devengo es positivo. Si bien no es un problema tener un coeficiente de devengo positivo, que indica un cierto nivel de beneficios no monetarios, un coeficiente de devengo alto es posiblemente algo malo, porque indica que los beneficios en papel no se corresponden con el flujo de caja. Citando un artículo de 2014 de Lewellen y Resutek, "las empresas con mayores periodificaciones tienden a ser menos rentables en el futuro".

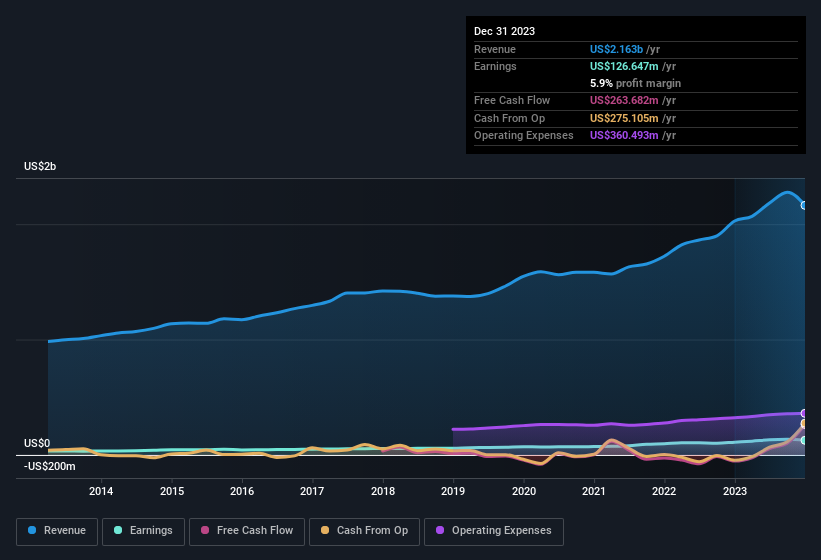

Para el año hasta diciembre de 2023, ePlus tenía un ratio de devengo de -0,15. Esto implica que tiene una muy buena conversión de efectivo, y que sus ganancias en el último año en realidad subestiman significativamente su flujo de caja libre. De hecho, su flujo de caja libre fue de 264 millones de dólares el año pasado, mucho más que su beneficio estatutario de 126,6 millones de dólares. Dado que ePlus tuvo un flujo de caja libre negativo en el periodo anterior correspondiente, el resultado de los últimos doce meses de 264 millones de dólares parece ser un paso en la dirección correcta.

Por ello, cabe preguntarse qué pronostican los analistas en términos de rentabilidad futura. Por suerte, puede hacer clic aquí para ver un gráfico interactivo que muestra la rentabilidad futura, basada en sus estimaciones.

Nuestra opinión sobre los beneficios de ePlus

El coeficiente de devengo de ePlus es sólido e indica un fuerte flujo de caja libre, como hemos comentado anteriormente. Por todo ello, creemos que el potencial de beneficios de ePlus es al menos tan bueno como parece, ¡y puede que incluso mejor! Y lo que es mejor, sus beneficios por acción están creciendo con fuerza, lo que es agradable de ver. Por supuesto, sólo hemos arañado la superficie cuando se trata de analizar sus beneficios; también se podrían considerar los márgenes, el crecimiento previsto y el rendimiento de la inversión, entre otros factores. Aunque es realmente importante considerar hasta qué punto los beneficios estatutarios de una empresa representan su verdadero poder de beneficios, también merece la pena echar un vistazo a las previsiones de los analistas para el futuro. En Simply Wall St, disponemos de estimaciones de analistas que puede consultar haciendo clic aquí.

Esta nota sólo ha analizado un único factor que arroja luz sobre la naturaleza de los beneficios de ePlus. Pero hay muchas otras formas de formarse una opinión sobre una empresa. Algunas personas consideran que un alto rendimiento de los fondos propios es una buena señal de una empresa de calidad. Por eso, puede que le interese ver esta recopilación gratuita de empresas con una alta rentabilidad sobre recursos propios, o esta lista de valores que compran personas con información privilegiada.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si ePlus puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase directamente en contacto con nosotros. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.