Los inversores se mostraron satisfechos con el último informe de resultados de Flex Ltd.(NASDAQ:FLEX). Según nuestro análisis del informe, las sólidas cifras de beneficios principales están respaldadas por unos sólidos fundamentos de beneficios.

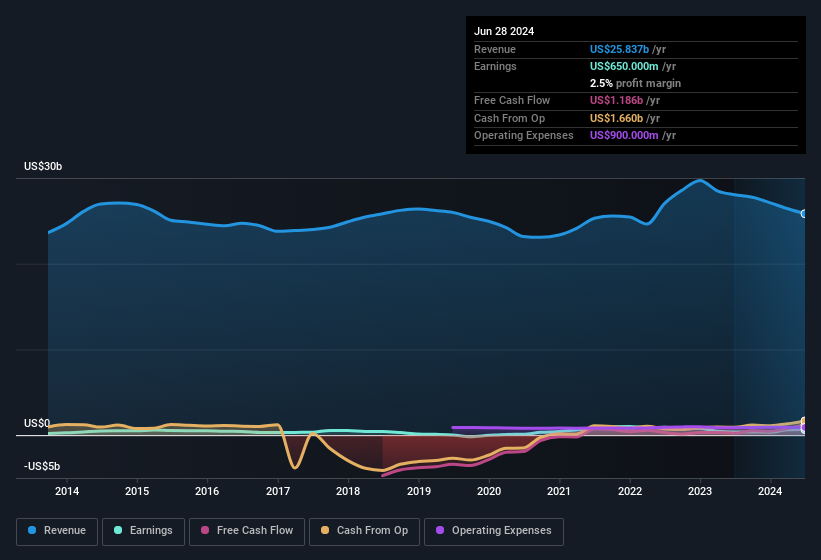

Vea nuestro último análisis de Flex

¿Cómo influyen las partidas inusuales en los beneficios?

Para comprender correctamente los resultados de beneficios de Flex, debemos tener en cuenta el gasto de 177 millones de dólares atribuido a partidas inusuales. Nunca es bueno ver que los elementos inusuales cuestan beneficios a la empresa, pero por el lado positivo, las cosas podrían mejorar más pronto que tarde. Cuando analizamos la gran mayoría de las empresas que cotizan en bolsa en todo el mundo, descubrimos que las partidas inusuales significativas no suelen repetirse. Y, al fin y al cabo, eso es exactamente lo que implica la terminología contable. Si Flex no ve repetirse esos gastos inusuales, en igualdad de condiciones esperaríamos que su beneficio aumentara el año que viene.

Eso puede hacer que te preguntes qué pronostican los analistas en términos de rentabilidad futura. Por suerte, puede hacer clic aquí para ver un gráfico interactivo que muestra la rentabilidad futura, basada en sus estimaciones.

Una situación fiscal inusual

Una vez analizado el impacto de los elementos inusuales, también debemos señalar que Flex recibió un beneficio fiscal de 170 millones de dólares. Siempre es un poco digno de mención cuando una empresa es pagada por el hombre de los impuestos, en lugar de pagar al hombre de los impuestos. Por supuesto, a primera vista es estupendo recibir un beneficio fiscal. Sin embargo, nuestros datos indican que los beneficios fiscales pueden impulsar temporalmente el beneficio estatutario en el año en que se contabilizan, pero posteriormente el beneficio puede retroceder. Suponiendo que el beneficio fiscal no se repita todos los años, podríamos ver caer notablemente su rentabilidad, en igualdad de condiciones. Aunque creemos que es positivo que la empresa haya registrado un beneficio fiscal, esto significa que hay muchas posibilidades de que el beneficio estatutario sea mucho mayor de lo que sería si los ingresos se ajustaran por factores puntuales.

Nuestra opinión sobre los beneficios de Flex

En su último informe, Flex recibió un beneficio fiscal que puede hacer que su beneficio parezca mejor de lo que realmente es a nivel subyacente. Pero, por otro lado, también vio cómo un elemento inusual deprimía su beneficio. Dadas las consideraciones contrapuestas, no tenemos una opinión firme sobre si los beneficios de Flex son un reflejo adecuado de su potencial subyacente de beneficios. Teniendo esto en cuenta, no nos plantearíamos invertir en una acción a menos que conociéramos a fondo los riesgos. Todas las empresas tienen riesgos, y hemos detectado 2 señales de advertencia para Flex que debería conocer.

Nuestro examen de Flex se ha centrado en determinados factores que pueden hacer que sus beneficios parezcan mejores de lo que son. Pero siempre hay más por descubrir si eres capaz de centrar tu mente en minucias. Algunas personas consideran que un alto rendimiento de los fondos propios es una buena señal de un negocio de calidad. Por eso, puede que le interese ver esta recopilación gratuita de empresas con un alto rendimiento de los fondos propios, o esta lista de valores con un alto grado de participación de información privilegiada.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Flex puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.