El gestor de fondos externos respaldado por Charlie Munger, de Berkshire Hathaway, Li Lu, no tiene pelos en la lengua al afirmar que "el mayor riesgo de una inversión no es la volatilidad de los precios, sino sufrir una pérdida permanente de capital". Así que parece que el dinero inteligente sabe que la deuda -que suele estar implicada en las quiebras- es un factor muy importante a la hora de evaluar el riesgo de una empresa. Podemos ver que Avnet, Inc. (NASDAQ:AVT ) utiliza deuda en su negocio. Pero, ¿deberían preocuparse los accionistas por su uso de la deuda?

¿Cuándo es un problema la deuda?

La deuda es una herramienta para ayudar a las empresas a crecer, pero si una empresa es incapaz de pagar a sus prestamistas, entonces existe a su merced. En última instancia, si la empresa no puede cumplir sus obligaciones legales de devolver la deuda, los accionistas podrían quedarse sin nada. Aunque esto no es demasiado común, a menudo vemos empresas endeudadas que diluyen permanentemente a los accionistas porque los prestamistas les obligan a reunir capital a un precio distorsionado. Dicho esto, la situación más común es aquella en la que una empresa gestiona su deuda razonablemente bien, y en su propio beneficio. Cuando examinamos los niveles de endeudamiento, primero consideramos tanto los niveles de efectivo como los de deuda, conjuntamente.

Consulte nuestro último análisis de Avnet

¿Cuál es la deuda neta de Avnet?

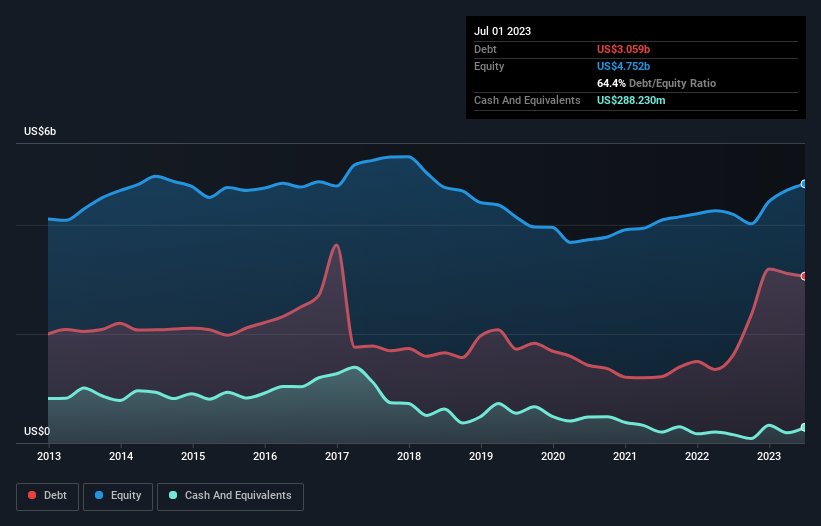

Como puede ver a continuación, a finales de julio de 2023, Avnet tenía una deuda de 3.060 millones de dólares, frente a los 1.610 millones de dólares de hace un año. Haga clic en la imagen para ver más detalles. Sin embargo, también tenía 288,2 millones de dólares en efectivo, por lo que su deuda neta es de 2.770 millones de dólares.

¿Cuál es la solidez del balance de Avnet?

Según el último balance, Avnet tenía pasivos por valor de 4.250 millones de dólares con vencimiento a menos de 12 meses y pasivos por valor de 3.480 millones de dólares con vencimiento a más de 12 meses. Para compensar estas obligaciones, Avnet disponía de un efectivo de 288,2 millones de dólares, así como de créditos por valor de 4.760 millones de dólares con vencimiento a 12 meses. Por lo tanto, el pasivo es superior en 2.670 millones de dólares a la suma de la tesorería y los créditos a corto plazo.

Este déficit es considerable en relación con su capitalización bursátil de 4 440 millones de dólares, por lo que sugiere que los accionistas deberían vigilar el uso de la deuda por parte de Avnet. En caso de que sus prestamistas le exijan apuntalar el balance, es probable que los accionistas se enfrenten a una fuerte dilución.

Utilizamos dos ratios principales para informarnos sobre los niveles de deuda en relación con los beneficios. El primero es la deuda neta dividida por los beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA), mientras que el segundo es el número de veces que sus beneficios antes de intereses e impuestos (EBIT) cubren sus gastos por intereses (o su cobertura de intereses, para abreviar). De este modo, consideramos tanto el quantum absoluto de la deuda como los tipos de interés que se pagan por ella.

Avnet tiene una deuda neta de 2,2 veces el EBITDA, que no es demasiado, pero su cobertura de intereses parece un poco baja, con un EBIT de sólo 4,7 veces el gasto por intereses. Aunque estas cifras no nos alarman, vale la pena señalar que el coste de la deuda de la empresa está teniendo un impacto real. También es relevante que Avnet ha incrementado su EBIT en un muy respetable 20% en el último año, mejorando así su capacidad de amortizar deuda. No hay duda de que lo que más nos dice sobre la deuda es el balance. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de Avnet para mantener un balance saneado en el futuro. Así que si se centra en el futuro, puede consultar este informe gratuito que muestra las previsiones de beneficios de los analistas .

Pero nuestra consideración final también es importante, porque una empresa no puede pagar la deuda con beneficios sobre el papel; necesita dinero en efectivo. Así que es evidente que tenemos que ver si ese EBIT está dando lugar al correspondiente flujo de caja libre. Durante los tres últimos años, Avnet ha quemado mucho efectivo. Si bien esto puede deberse a los gastos de crecimiento, hace que la deuda sea mucho más arriesgada.

Nuestra opinión

La conversión del EBIT de Avnet en flujo de caja libre fue un verdadero punto negativo en este análisis, aunque los demás factores que tuvimos en cuenta la arrojaron bajo una luz significativamente mejor. En particular, su tasa de crecimiento del EBIT fue revitalizante. Teniendo en cuenta todos los factores mencionados, creemos que la deuda de Avnet plantea algunos riesgos para la empresa. Aunque esa deuda puede impulsar la rentabilidad, creemos que la empresa tiene suficiente apalancamiento ahora. A la hora de analizar los niveles de deuda, el balance es el punto de partida obvio. Pero, en última instancia, toda empresa puede contener riesgos que existen fuera del balance. Hemos identificado 4 señales de advertencia con Avnet (al menos 3 que son un poco desagradables) , y comprenderlas debería formar parte de su proceso de inversión.

Si, después de todo esto, está más interesado en una empresa de rápido crecimiento con un balance sólido como una roca, consulte sin demora nuestra lista de valores de crecimiento de efectivo neto.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Avnet puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito ¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en

contacto con nosotros directamente. Si lo

prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general.

Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.