Warren Buffett dijo: "La volatilidad no es sinónimo de riesgo". Cuando pensamos en el grado de riesgo de una empresa, siempre nos gusta fijarnos en su uso de la deuda, ya que una sobrecarga de deuda puede llevar a la ruina. Observamos que Model N, Inc. (NYSE:MODN ) tiene deuda en su balance. Pero, ¿es esta deuda una preocupación para los accionistas?

¿Por qué la deuda conlleva riesgos?

La deuda y otros pasivos se vuelven riesgosos para una empresa cuando no puede cumplir fácilmente con esas obligaciones, ya sea con flujo de caja libre o mediante la obtención de capital a un precio atractivo. Parte integrante del capitalismo es el proceso de "destrucción creativa", en el que las empresas en quiebra son liquidadas sin piedad por sus banqueros. Sin embargo, una situación más habitual (pero igualmente cara) es aquella en la que una empresa debe diluir a los accionistas a un precio de acción barato simplemente para tener la deuda bajo control. Por supuesto, la ventaja de la deuda es que a menudo representa capital barato, especialmente cuando sustituye la dilución en una empresa por la capacidad de reinvertir con altas tasas de rentabilidad. El primer paso a la hora de considerar los niveles de endeudamiento de una empresa es considerar conjuntamente su tesorería y su deuda.

Vea nuestro último análisis del Modelo N

¿Cuál es la deuda del Modelo N?

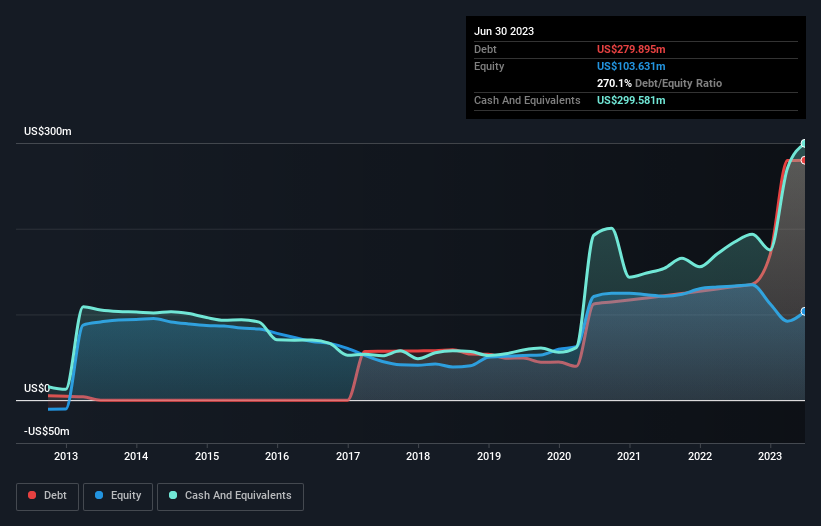

Puede hacer clic en el siguiente gráfico para ver las cifras históricas, pero muestra que en junio de 2023 Model N tenía 279,9 millones de dólares de deuda, un aumento de 132,5 millones de dólares en un año. Sin embargo, su balance muestra que tiene 299,6 millones de dólares en efectivo, por lo que en realidad tiene 19,7 millones de dólares de efectivo neto.

Un vistazo al pasivo de Model N

Podemos ver en el balance más reciente que Model N tenía pasivos por valor de 88,3 millones de dólares que vencían dentro de un año, y pasivos por valor de 291,4 millones de dólares que vencían después. Para compensar estas obligaciones, dispone de un efectivo de 299,6 millones de dólares, así como de créditos por valor de 51,9 millones de dólares que vencen en un plazo de 12 meses. Por lo tanto, su pasivo supera la suma de su tesorería y sus créditos (a corto plazo) en 28,2 millones de dólares.

Por supuesto, el Modelo N tiene una capitalización de mercado de 926,7 millones de dólares, por lo que estos pasivos son probablemente manejables. Dicho esto, está claro que debemos seguir vigilando su balance, no sea que cambie a peor. Aunque tiene pasivos dignos de mención, el Modelo N también tiene más efectivo que deuda, por lo que estamos bastante seguros de que puede gestionar su deuda con seguridad. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad del Modelo N para mantener un balance saneado en el futuro. Así que si quieres ver lo que piensan los profesionales, puede que te interese este informe gratuito sobre las previsiones de beneficios de los analistas .

En 12 meses, Model N registró unos ingresos de 244 millones de dólares, lo que supone una ganancia del 15%, aunque no comunicó beneficios antes de intereses e impuestos. Normalmente nos gusta ver un crecimiento más rápido de las empresas no rentables, pero cada uno a lo suyo.

¿Cuál es el riesgo del Modelo N?

Aunque en los últimos doce meses Model N registró pérdidas de beneficios antes de intereses e impuestos (EBIT), generó un flujo de caja libre positivo de 31 millones de dólares. Por tanto, aunque es deficitario, no parece tener demasiado riesgo para el balance a corto plazo, teniendo en cuenta el efectivo neto. Hasta que no veamos un EBIT positivo, somos un poco cautos con el valor, sobre todo por el modesto crecimiento de los ingresos. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Pero, en última instancia, cada empresa puede contener riesgos que existen fuera del balance. Por ejemplo, hemos descubierto 3 señales de advertencia para el Modelo N que debería tener en cuenta antes de invertir aquí.

A fin de cuentas, a menudo es mejor centrarse en empresas libres de deuda neta. Puede acceder a nuestra lista especial de este tipo de empresas (todas ellas con un historial de crecimiento de beneficios). Es gratis.

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTechLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Model N puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito ¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en

contacto con nosotros directamente. Si lo

prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general.

Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.