El rendimiento de Vertex (NASDAQ:VERX) es incluso mejor de lo que sugieren sus beneficios

Aunque la reciente publicación de resultados de Vertex, Inc.(NASDAQ:VERX) fue sólida, el mercado no pareció darse cuenta. Creemos que los inversores han pasado por alto algunos factores alentadores subyacentes a las cifras de beneficios.

Consulte nuestro último análisis de Vertex

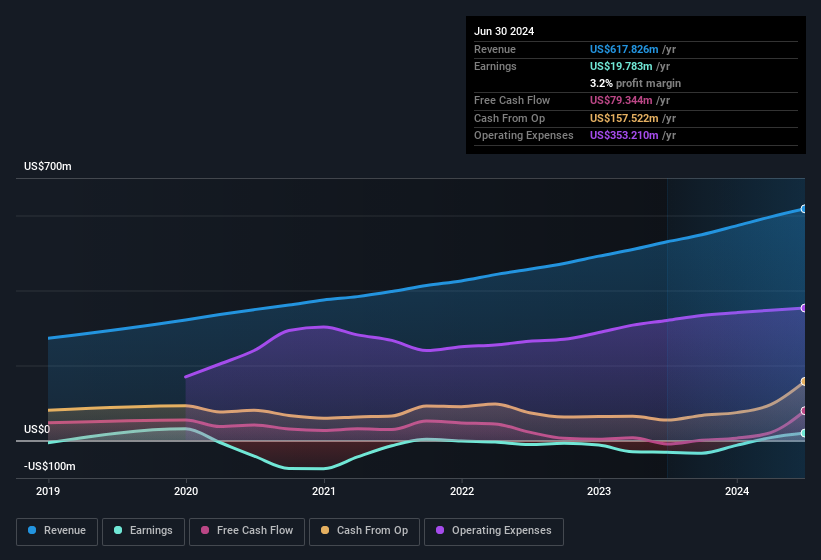

Comparación del flujo de caja con los beneficios de Vertex

En altas finanzas, el ratio clave utilizado para medir lo bien que una empresa convierte los beneficios declarados en flujo de caja libre (FCF) es el ratio de devengo (de flujo de caja). Para obtener el ratio de devengo, primero restamos el FCF del beneficio de un periodo y, a continuación, dividimos esa cifra por los activos de explotación medios del periodo. Se puede considerar que el coeficiente de devengo del flujo de caja es el "coeficiente de beneficio sin FCF".

Esto significa que un coeficiente de devengo negativo es positivo, porque indica que la empresa está generando más flujo de caja libre del que indicarían sus beneficios. Aunque tener un coeficiente de devengo superior a cero es poco preocupante, creemos que merece la pena prestar atención cuando una empresa tiene un coeficiente de devengo relativamente alto. Citando un artículo de 2014 de Lewellen y Resutek, "las empresas con mayores periodificaciones tienden a ser menos rentables en el futuro".

Durante los doce meses hasta junio de 2024, Vertex registró un ratio de devengo de -0,26. Esto indica que su flujo de caja libre superó con creces su beneficio estatutario. De hecho, en los últimos doce meses registró un flujo de caja libre de 79 millones de dólares, muy por encima de los 19,8 millones de dólares de beneficios. Cabe destacar que Vertex tuvo un flujo de caja libre negativo el año pasado, por lo que los 79 millones de dólares que produjo este año fueron una mejora bienvenida. Dicho esto, parece que un reciente beneficio fiscal y algunos elementos inusuales han afectado a sus beneficios (y, por tanto, a su ratio de devengo).

Por ello, cabe preguntarse qué pronostican los analistas en términos de rentabilidad futura. Por suerte, puede hacer clic aquí para ver un gráfico interactivo que muestra la rentabilidad futura, basada en sus estimaciones.

El impacto de los elementos inusuales en los beneficios

Los beneficios de Vértice se vieron reducidos por partidas inusuales por valor de 7,7 millones de dólares en los últimos doce meses, lo que le ayudó a producir una elevada conversión de efectivo, como reflejan sus partidas inusuales. Esto es lo que se espera ver cuando una empresa tiene un cargo no monetario que reduce los beneficios sobre el papel. Nunca es bueno ver que los elementos inusuales cuestan beneficios a la empresa, pero por el lado positivo, las cosas podrían mejorar más pronto que tarde. Cuando analizamos la gran mayoría de las empresas que cotizan en bolsa en todo el mundo, descubrimos que las partidas inusuales significativas no suelen repetirse. Y no es de extrañar, ya que estas partidas se consideran inusuales. Vértice recibió un golpe bastante significativo de partidas inusuales en el año hasta junio de 2024. Como resultado, podemos suponer que los elementos inusuales hicieron que su beneficio estatutario fuera significativamente más débil de lo que sería en otras circunstancias.

Una situación fiscal inusual

Pasando a la ratio de devengo, observamos que Vertex se benefició de una ventaja fiscal que aportó 23 millones de dólares al beneficio. Siempre es digno de mención que una empresa reciba un beneficio fiscal en lugar de pagar al contribuyente. La recepción de un beneficio fiscal es obviamente algo bueno, por sí mismo. Y puesto que antes perdía dinero, puede indicar simplemente la realización de pérdidas fiscales pasadas. Sin embargo, el problema radica en que este tipo de beneficios sólo repercuten en el año en que se contabilizan y suelen ser de carácter excepcional. En el caso probable de que el beneficio fiscal no se repita, esperaríamos ver caer sus niveles de beneficio estatutario, al menos en ausencia de un fuerte crecimiento.

Nuestra opinión sobre los beneficios de Vértice

En resumen, el ratio de devengo de Vértice y sus partidas inusuales sugieren que sus beneficios estatutarios se redujeron temporalmente, mientras que su beneficio fiscal está teniendo el efecto contrario. Teniendo en cuenta todos estos factores, diríamos que el poder de los beneficios subyacentes de Vertex es al menos tan bueno como las cifras estatutarias hacen parecer. Teniendo esto en cuenta, no nos plantearíamos invertir en un valor a menos que conociéramos a fondo los riesgos. En términos de riesgos de inversión, hemos identificado 3 señales de advertencia en Vertex, y comprenderlas debería formar parte de su proceso de inversión.

Tras nuestro examen de la naturaleza de los beneficios de Vértice, hemos salido optimistas con respecto a la empresa. Pero siempre hay más por descubrir si eres capaz de centrar tu mente en minucias. Por ejemplo, mucha gente considera que un alto rendimiento de los fondos propios es un indicio de una economía empresarial favorable, mientras que a otros les gusta "seguir el dinero" y buscar valores que compran personas con información privilegiada. Por eso, puede que le interese ver esta recopilación gratuita de empresas con una alta rentabilidad sobre recursos propios, o esta lista de valores con un alto grado de participación de personas con información privilegiada.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Vertex puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.