Howard Marks lo expresó muy bien cuando dijo que, más que preocuparse por la volatilidad del precio de las acciones, "la posibilidad de una pérdida permanente es el riesgo que me preocupa... y que preocupa a todos los inversores prácticos que conozco". Así que parece que el dinero inteligente sabe que la deuda -que suele estar implicada en las quiebras- es un factor muy importante a la hora de evaluar el riesgo de una empresa. Podemos ver que Thoughtworks Holding, Inc.(NASDAQ:TWKS) utiliza deuda en su negocio. Pero, ¿es esta deuda una preocupación para los accionistas?

¿Cuándo es un problema la deuda?

La deuda es una herramienta para ayudar a las empresas a crecer, pero si una empresa es incapaz de pagar a sus prestamistas, entonces existe a su merced. En última instancia, si la empresa no puede cumplir sus obligaciones legales de reembolso de la deuda, los accionistas podrían quedarse sin nada. Sin embargo, un escenario más común (pero aún doloroso) es que tenga que captar nuevo capital propio a bajo precio, diluyendo así permanentemente a los accionistas. Por supuesto, muchas empresas utilizan la deuda para financiar el crecimiento, sin consecuencias negativas. Cuando examinamos los niveles de endeudamiento, primero consideramos los niveles de tesorería y de deuda, conjuntamente.

Consulte nuestro último análisis de Thoughtworks Holding

¿Cuánta deuda tiene Thoughtworks Holding?

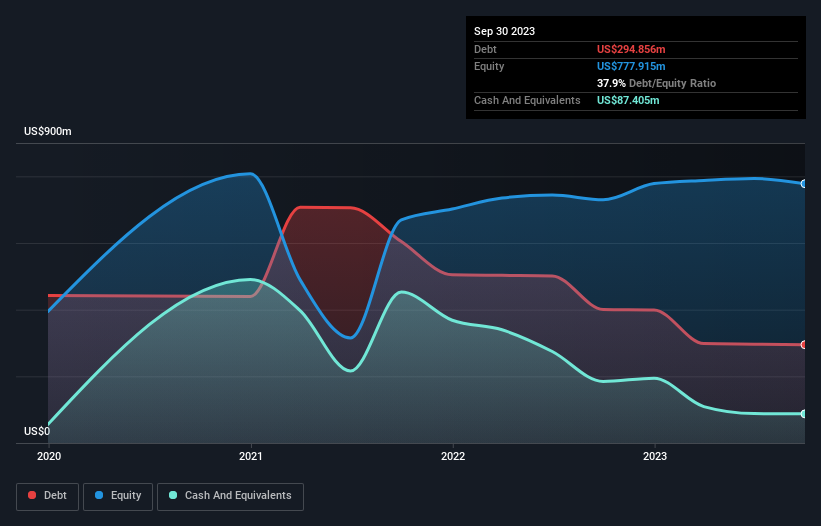

Como puede ver a continuación, Thoughtworks Holding tenía 294,9 millones de dólares de deuda en septiembre de 2023, por debajo de los 400,6 millones de dólares del año anterior. Sin embargo, como tiene una reserva de efectivo de 87,4 millones de dólares, su deuda neta es menor, de unos 207,5 millones de dólares.

¿Cómo de sano es el balance de Thoughtworks Holding?

Podemos ver en el balance más reciente que Thoughtworks Holding tenía pasivos por valor de 147,6 millones de dólares con vencimiento dentro de un año, y pasivos por valor de 387,2 millones de dólares con vencimiento posterior. Como contrapartida, disponía de 87,4 millones de dólares en efectivo y 295,2 millones de dólares en cuentas por cobrar con vencimiento a menos de 12 meses. Así pues, el pasivo supera en 152,3 millones de dólares a la suma de la tesorería y los créditos a corto plazo.

Dado que las acciones de Thoughtworks Holding que cotizan en bolsa tienen un valor total de 1.410 millones de dólares, parece poco probable que este nivel de pasivo suponga una amenaza importante. Pero hay suficientes pasivos como para que recomendemos a los accionistas que sigan vigilando el balance en el futuro.

Medimos la carga de la deuda de una empresa en relación con su capacidad de generar beneficios examinando su deuda neta dividida por sus beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA) y calculando la facilidad con la que sus beneficios antes de intereses e impuestos (EBIT) cubren sus gastos por intereses (cobertura de intereses). Así pues, consideramos la deuda en relación con los beneficios tanto con gastos de depreciación y amortización como sin ellos.

Mientras que el ratio deuda/EBITDA de Thoughtworks Holding (2,9) sugiere que utiliza algo de deuda, su cobertura de intereses es muy débil, de 1,5, lo que sugiere un elevado apalancamiento. Parece claro que el coste de los préstamos está afectando negativamente a la rentabilidad de los accionistas. Un factor redentor para Thoughtworks Holding es que convirtió la pérdida EBIT del año pasado en una ganancia de 40 millones de dólares en los últimos doce meses. A la hora de analizar los niveles de deuda, el balance es el punto de partida obvio. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de Thoughtworks Holding para mantener un balance saneado en el futuro. Así que si quiere saber lo que piensan los profesionales, puede que le interese este informe gratuito sobre las previsiones de beneficios de los analistas.

Pero nuestra última consideración también es importante, porque una empresa no puede pagar la deuda con beneficios sobre el papel; necesita dinero contante y sonante. Así que es importante comprobar qué parte de sus beneficios antes de intereses e impuestos (EBIT) se convierte en flujo de caja libre real. Afortunadamente para los accionistas, Thoughtworks Holding produjo más flujo de caja libre que EBIT el año pasado. No hay nada mejor que la entrada de efectivo cuando se trata de permanecer en gracia de sus prestamistas.

Nuestra opinión

En lo que respecta al balance, lo más positivo para Thoughtworks Holding fue el hecho de que parece capaz de convertir el EBIT en flujo de caja libre con confianza. Sin embargo, nuestras otras observaciones no fueron tan alentadoras. En concreto, parece tan capaz de cubrir sus gastos por intereses con su EBIT como los calcetines mojados de mantener los pies calientes. Teniendo en cuenta esta serie de datos, creemos que Thoughtworks Holding está en una buena posición para gestionar sus niveles de deuda. Pero una advertencia: creemos que los niveles de deuda son lo suficientemente altos como para justificar una supervisión continua. Por supuesto, no diríamos que no a la confianza extra que ganaríamos si supiéramos que personas con información privilegiada de Thoughtworks Holding han estado comprando acciones: si estás en la misma onda, puedes averiguar si hay personas con información privilegiada comprando haciendo clic en este enlace.

Si está interesado en invertir en empresas que pueden aumentar sus beneficios sin la carga de la deuda, consulte esta lista gratuita de empresas en crecimiento que tienen efectivo neto en el balance.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Thoughtworks Holding puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.