El precio de Dave Inc. (NASDAQ:DAVE) es correcto pero le falta crecimiento después de que las acciones se dispararan un 25%.

Las acciones de Dave Inc.(NASDAQ:DAVE) han continuado su reciente impulso con una ganancia del 25% sólo en el último mes. Los últimos 30 días han sido la guinda del 676% de ganancia de la acción en el último año, que es poco menos que espectacular.

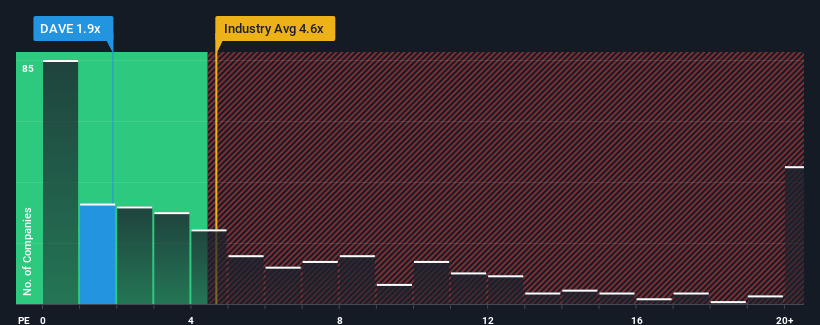

Aunque su precio ha subido, Dave todavía puede estar enviando señales muy alcistas en este momento con su relación precio-ventas (o "P/S") de 1,9x, ya que casi la mitad de todas las empresas de la industria del Software en Estados Unidos tienen relaciones P/S superiores a 4,6x e incluso P/S superiores a 12x no son inusuales. No obstante, tendríamos que indagar un poco más para determinar si existe una base racional para el muy reducido P/S.

Vea nuestro último análisis de Dave

¿Qué significa la relación precio/ventas de Dave para los accionistas?

Con un crecimiento de los ingresos superior al de la mayoría de las empresas en los últimos tiempos, Dave lo ha estado haciendo relativamente bien. Puede que el mercado espere una caída de los ingresos en el futuro, lo que ha mantenido el P/S bajo mínimos. Si no es así, los accionistas actuales tienen motivos para ser optimistas sobre la evolución futura de la cotización.

¿Quiere conocer todas las estimaciones de los analistas sobre la empresa? Entonces nuestro informegratuito sobre Dave le ayudará a descubrir qué hay en el horizonte.¿Qué nos dicen las métricas de crecimiento de ingresos sobre el bajo PER?

El ratio P/S de Dave sería típico de una empresa de la que se espera un crecimiento muy pobre o incluso una caída de los ingresos y, lo que es más importante, unos resultados mucho peores que los del sector.

Si echamos la vista atrás, vemos que la empresa aumentó sus ingresos en un impresionante 24% el año pasado. Estos buenos resultados recientes significan que también ha sido capaz de aumentar sus ingresos un 110% en total en los últimos tres años. En consecuencia, los accionistas habrían acogido con satisfacción esas tasas de crecimiento de los ingresos a medio plazo.

En cuanto a las perspectivas, los próximos tres años deberían generar un crecimiento del 15% anual, según las estimaciones de los siete analistas que siguen la evolución de la empresa. Se perfila como un crecimiento materialmente inferior al 19% anual previsto para el sector en general.

En vista de ello, es comprensible que el PER de Dave se sitúe por debajo de la mayoría de las demás empresas. Parece que la mayoría de los inversores esperan ver un crecimiento futuro limitado y sólo están dispuestos a pagar una cantidad reducida por las acciones.

¿Qué podemos aprender del PER de Dave?

Las acciones de Dave han subido considerablemente, pero su PER sigue siendo moderado. Diríamos que el poder de la relación precio/ventas no es principalmente como instrumento de valoración, sino más bien para calibrar el sentimiento actual de los inversores y las expectativas futuras.

Hemos establecido que Dave mantiene su baja relación precio/ventas debido a que sus previsiones de crecimiento son inferiores a las de la industria en general, como era de esperar. En este momento, los inversores consideran que el potencial de mejora de los ingresos no es lo suficientemente grande como para justificar un ratio P/S más elevado. La empresa necesitará un cambio de fortuna para justificar que el P/S aumente en el futuro.

Antes de dar el siguiente paso, debería conocer las 2 señales de advertencia para Dave que hemos descubierto.

Si no está seguro de la solidez del negocio de Dave, ¿por qué no explora nuestra lista interactiva de valores con sólidos fundamentos empresariales en busca de otras empresas que pueda haber pasado por alto?

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Dave puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.