El sentimiento positivo sigue eludiendo a iLearningEngines, Inc. (NASDAQ:AILE) tras la caída del 31% de su cotización

Los accionistas de iLearningEngines, Inc.(NASDAQ:AILE) que esperaban que ocurriera algo han sufrido un duro golpe con la caída del 31% del precio de la acción en el último mes. La caída de los últimos 30 días ha puesto la guinda a un año difícil para los accionistas, en el que el precio de la acción ha bajado un 34%.

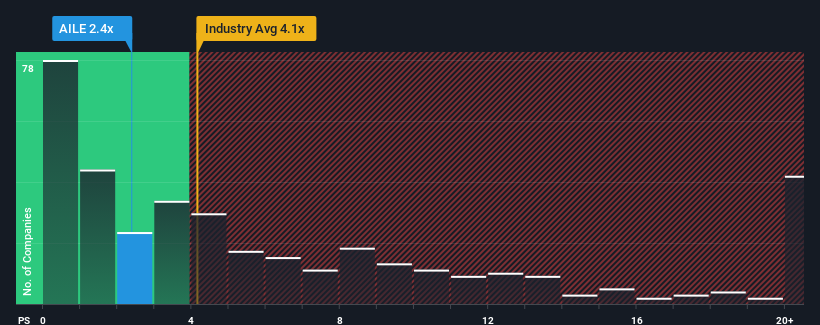

Aunque su precio ha caído sustancialmente, iLearningEngines todavía puede estar enviando señales alcistas en este momento con su relación precio-ventas (o "P/S") de 2,4x, ya que casi la mitad de todas las empresas de la industria del Software en Estados Unidos tienen relaciones P/S superiores a 4,1x e incluso P/S superiores a 10x no son inusuales. Sin embargo, el P/S podría ser bajo por alguna razón y requiere una investigación más profunda para determinar si está justificado.

Consulte nuestro último análisis de iLearningEngines

¿Cómo es el rendimiento reciente de iLearningEngines?

No cabe duda de que iLearningEngines ha estado haciendo un buen trabajo últimamente, ya que ha estado aumentando sus ingresos más que la mayoría de las demás empresas. Tal vez el mercado esté esperando que el rendimiento de los ingresos futuros caiga en picado, lo que ha mantenido el P/S bajo mínimos. Si no es así, los accionistas actuales tienen motivos para ser optimistas sobre la evolución futura de la cotización.

¿Quiere conocer todas las estimaciones de los analistas sobre la empresa? Entonces nuestro informegratuito sobre iLearningEngines le ayudará a descubrir qué hay en el horizonte.¿Cuál es la tendencia de crecimiento de los ingresos de iLearningEngines?

El ratio P/S de iLearningEngines sería típico de una empresa de la que sólo se espera un crecimiento limitado y, lo que es más importante, unos resultados peores que los del sector.

Retrospectivamente, el año pasado la empresa registró un aumento excepcional del 36% en sus ingresos. El fuerte rendimiento reciente significa que también fue capaz de aumentar los ingresos en un 174% en total durante los últimos tres años. Así que podemos empezar confirmando que la empresa ha hecho un gran trabajo de crecimiento de los ingresos durante ese tiempo.

De cara al futuro, se prevé que los ingresos aumenten un 27% anual durante los próximos tres años, según un analista que sigue a la empresa. Esta previsión es muy superior al crecimiento anual del 15% previsto para el sector en general.

En vista de ello, es curioso que el PER de iLearningEngines se sitúe por debajo de la mayoría de las demás empresas. Parece que la mayoría de los inversores no están convencidos en absoluto de que la empresa pueda alcanzar las expectativas de crecimiento futuro.

¿Qué significa la P/S de iLearningEngines para los inversores?

La relación precio/ventas de iLearningEngines ha caído a la par que el precio de sus acciones. Aunque la relación precio/ventas no debería ser el factor determinante para comprar o no una acción, es un barómetro bastante capaz de medir las expectativas de ingresos.

A nosotros nos parece que iLearningEngines cotiza actualmente con una relación precio/ventas significativamente deprimida, dado que el crecimiento previsto de sus ingresos es superior al del resto de su sector. La razón de esta baja P/S podría encontrarse en los riesgos que el mercado está valorando. Parece que el mercado podría estar anticipando la inestabilidad de los ingresos, porque estas condiciones normalmente deberían impulsar el precio de la acción.

Siempre es necesario tener en cuenta el fantasma siempre presente del riesgo de inversión. Hemos identificado 5 señales de advertencia con iLearningEngines (al menos 4 que no deberían ignorarse), y comprenderlas debería formar parte de su proceso de inversión.

Es importante asegurarse de buscar una gran empresa, no sólo la primera idea que se le ocurra. Así pues, si el crecimiento de la rentabilidad coincide con su idea de una gran empresa, eche un vistazo a esta lista gratuita de empresas interesantes con un fuerte crecimiento reciente de los beneficios (y un PER bajo).

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si iLearningEngines puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.