Howard Marks lo expresó muy bien cuando dijo que, más que preocuparse por la volatilidad del precio de las acciones, "la posibilidad de una pérdida permanente es el riesgo que me preocupa... y que preocupa a todos los inversores prácticos que conozco". Así que parece que el dinero inteligente sabe que la deuda -que suele estar implicada en las quiebras- es un factor muy importante a la hora de evaluar el riesgo de una empresa. Observamos que QUALCOMM Incorporated(NASDAQ:QCOM) tiene deuda en su balance. Pero la verdadera pregunta es si esta deuda hace que la empresa sea arriesgada.

¿Cuándo es un problema la deuda?

La deuda es una herramienta para ayudar a las empresas a crecer, pero si una empresa es incapaz de pagar a sus prestamistas, entonces existe a su merced. En el peor de los casos, una empresa puede quebrar si no puede pagar a sus acreedores. Sin embargo, una situación más habitual (pero igualmente costosa) es aquella en la que una empresa debe diluir a los accionistas a un precio de acción barato simplemente para tener la deuda bajo control. Sin embargo, al sustituir a la dilución, la deuda puede ser una herramienta extremadamente buena para las empresas que necesitan capital para invertir en crecimiento con altas tasas de rentabilidad. El primer paso a la hora de considerar los niveles de endeudamiento de una empresa es considerar conjuntamente su efectivo y su deuda.

Consulte nuestro último análisis de QUALCOMM

¿Cuál es la deuda de QUALCOMM?

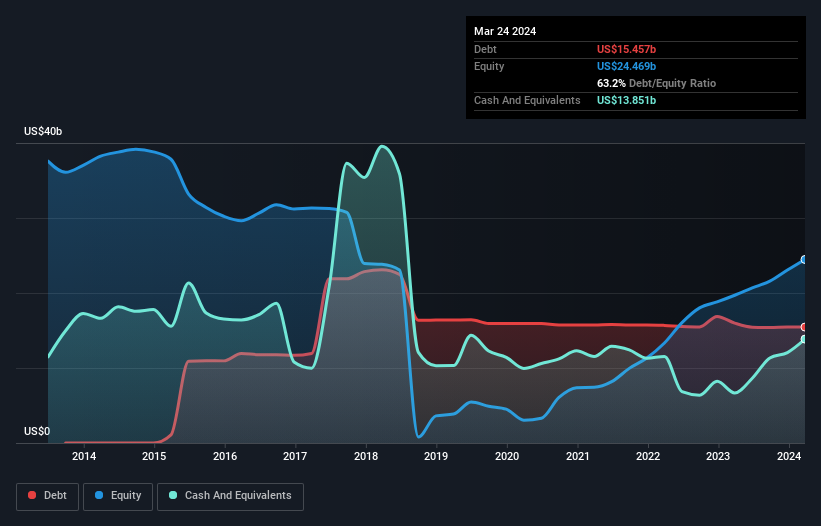

El siguiente gráfico, en el que puede hacer clic para obtener más detalles, muestra que QUALCOMM tenía una deuda de 15.500 millones de dólares en marzo de 2024, aproximadamente la misma que el año anterior. Por otro lado, tiene 13.900 millones de dólares en efectivo, lo que supone una deuda neta de unos 1.610 millones de dólares.

¿Cuál es la solidez del balance de QUALCOMM?

Según el último balance, QUALCOMM tenía pasivos por valor de 9.140 millones de dólares con vencimiento a menos de 12 meses y pasivos por valor de 19.600 millones de dólares con vencimiento a más de 12 meses. Para compensar estas obligaciones, disponía de un efectivo de 13.900 millones de dólares, así como de cuentas por cobrar valoradas en 3.050 millones de dólares con vencimiento a 12 meses. Así pues, su pasivo supera en 11.800 millones de dólares la suma de su tesorería y sus créditos a corto plazo.

Por supuesto, QUALCOMM tiene una titánica capitalización bursátil de 243.100 millones de dólares, por lo que estos pasivos son probablemente manejables. Sin embargo, creemos que merece la pena vigilar la solidez de su balance, ya que puede cambiar con el tiempo. Con una deuda neta prácticamente nula, QUALCOMM tiene una carga de deuda muy ligera.

Utilizamos dos ratios principales para informarnos sobre los niveles de deuda en relación con los beneficios. El primero es la deuda neta dividida por los beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA), mientras que el segundo es el número de veces que sus beneficios antes de intereses e impuestos (EBIT) cubren sus gastos por intereses (o su cobertura de intereses, para abreviar). De este modo, consideramos tanto el quantum absoluto de la deuda como los tipos de interés que se pagan por ella.

QUALCOMM tiene una baja relación entre deuda neta y EBITDA, de tan sólo 0,15 puntos. Y su EBIT cubre sus gastos por intereses la friolera de 48,9 veces. Así que estamos bastante tranquilos con su uso superconservador de la deuda. Menos mal que la carga de QUALCOMM no es demasiado pesada, porque su EBIT bajó un 24% el año pasado. Cuando una empresa ve que sus beneficios se desploman, a veces las relaciones con sus prestamistas se deterioran. A la hora de analizar los niveles de deuda, el balance es el punto de partida obvio. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de QUALCOMM para mantener un balance saneado en el futuro. Así que si se centra en el futuro, puede consultar este informe gratuito que muestra las previsiones de beneficios de los analistas.

Por último, aunque el fisco adore los beneficios contables, los prestamistas sólo aceptan el dinero en efectivo. Así que siempre comprobamos qué parte de ese EBIT se traduce en flujo de caja libre. En los tres últimos años, QUALCOMM ha generado un flujo de caja libre equivalente al 78% de su EBIT, más o menos lo que cabría esperar. Esta liquidez significa que puede reducir su deuda cuando lo desee.

Nuestra opinión

La buena noticia es que la capacidad demostrada por QUALCOMM para cubrir sus gastos por intereses con su EBIT nos encanta como un cachorro de peluche a un niño pequeño. Pero la cruda realidad es que nos preocupa su tasa de crecimiento de EBIT. Teniendo todo esto en cuenta, parece que QUALCOMM puede soportar cómodamente sus actuales niveles de deuda. El lado positivo es que este apalancamiento puede impulsar el rendimiento para los accionistas, pero el lado negativo potencial es un mayor riesgo de pérdidas, por lo que merece la pena vigilar el balance. A la hora de analizar los niveles de deuda, el balance es el punto de partida obvio. Sin embargo, no todos los riesgos de inversión residen en el balance, ni mucho menos. Estos riesgos pueden ser difíciles de detectar. Todas las empresas los tienen, y hemos detectado 1 señal de advertencia de QUALCOMM que debería conocer.

Al fin y al cabo, a veces es más fácil centrarse en empresas que ni siquiera necesitan deuda. Los lectores pueden acceder a una lista de valores de crecimiento con deuda neta cero 100% gratis, ahora mismo.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si QUALCOMM puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.