Warren Buffett dijo: "La volatilidad no es sinónimo de riesgo". Es natural considerar el balance de una empresa cuando se examina su nivel de riesgo, ya que la deuda suele estar implicada cuando una empresa se hunde. Como muchas otras empresas, Intel Corporation(NASDAQ:INTC) recurre a la deuda. Pero, ¿deberían preocuparse los accionistas por su uso de la deuda?

¿Qué riesgo conlleva la deuda?

En términos generales, la deuda sólo se convierte en un verdadero problema cuando una empresa no puede pagarla fácilmente, ya sea reuniendo capital o con su propio flujo de caja. Parte integrante del capitalismo es el proceso de "destrucción creativa", en el que las empresas en quiebra son liquidadas sin piedad por sus banqueros. Sin embargo, es más frecuente (aunque costoso) que una empresa tenga que emitir acciones a precios de saldo, diluyendo permanentemente a los accionistas, sólo para apuntalar su balance. Por supuesto, muchas empresas utilizan la deuda para financiar el crecimiento, sin ninguna consecuencia negativa. Lo primero que hay que hacer para saber cuánto se endeuda una empresa es analizar conjuntamente su tesorería y su deuda.

Echa un vistazo a nuestro último análisis de Intel

¿Cuánta deuda tiene Intel?

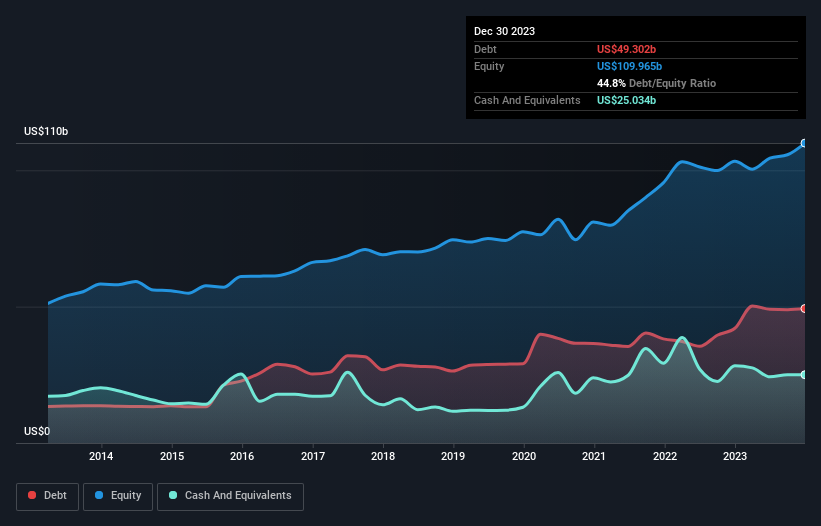

Puede hacer clic en el siguiente gráfico para ver las cifras históricas, pero muestra que en diciembre de 2023 Intel tenía 49.300 millones de dólares de deuda, un aumento de 42.100 millones de dólares en un año. Sin embargo, cuenta con 25.000 millones de dólares en efectivo para compensar esto, lo que lleva a una deuda neta de unos 24.300 millones de dólares.

Un vistazo al pasivo de Intel

Según el último balance presentado, Intel tenía pasivos por valor de 28.100 millones de dólares con vencimiento a menos de 12 meses y pasivos por valor de 53.600 millones de dólares con vencimiento a más de 12 meses. Por otro lado, tenía 25.000 millones de dólares en efectivo y 3.610 millones de dólares en cuentas por cobrar con vencimiento a menos de un año. Por lo tanto, tiene un pasivo de 53.000 millones de dólares más que su tesorería y sus créditos a corto plazo juntos.

Intel tiene una capitalización bursátil muy elevada, de 185.300 millones de dólares, por lo que es muy probable que pudiera obtener efectivo para mejorar su balance si fuera necesario. Sin embargo, sigue mereciendo la pena examinar de cerca su capacidad para pagar la deuda.

Para evaluar la deuda de una empresa en relación con sus beneficios, calculamos su deuda neta dividida por sus beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA) y sus beneficios antes de intereses e impuestos (EBIT) divididos por sus gastos por intereses (su cobertura de intereses). De este modo, tenemos en cuenta tanto la cuantía absoluta de la deuda como los tipos de interés que se pagan por ella.

La deuda neta de Intel es 2,5 veces su EBITDA, lo que supone un apalancamiento significativo pero razonable. Sin embargo, su cobertura de intereses de 1k es muy alta, lo que sugiere que el gasto por intereses de la deuda es actualmente bastante bajo. Los accionistas deben ser conscientes de que el EBIT de Intel descendió un 99% el año pasado. Si este descenso continúa, pagar la deuda será más difícil que vender foie gras en una convención vegana. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Pero, en última instancia, la rentabilidad futura de la empresa decidirá si Intel puede reforzar su balance con el tiempo. Así que si quieres ver lo que piensan los profesionales, puede que te interese este informe gratuito sobre las previsiones de beneficios de los analistas.

Por último, una empresa sólo puede pagar su deuda con dinero en efectivo, no con beneficios contables. Así que el paso lógico es observar la proporción de ese EBIT que se corresponde con el flujo de caja libre real. En los tres últimos años, Intel ha registrado un flujo de caja libre negativo. Aunque los inversores esperan sin duda que esta situación se invierta a su debido tiempo, esto significa claramente que su uso de la deuda es más arriesgado.

Nuestra opinión

A primera vista, la conversión del EBIT de Intel en flujo de caja libre nos hace dudar de la acción, y su tasa de crecimiento del EBIT no es más atractiva que un restaurante vacío en la noche más concurrida del año. Pero al menos es bastante decente cubriendo sus gastos de intereses con su EBIT; eso es alentador. En general, creemos que es justo decir que Intel tiene suficiente deuda como para que existan algunos riesgos reales en torno al balance. Si todo va bien, esto debería impulsar los rendimientos, pero por otro lado, el riesgo de pérdida permanente de capital es elevado debido a la deuda. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Pero, en última instancia, cada empresa puede contener riesgos que existen fuera del balance. Hemos identificado 2 señales de advertencia en Intel , y comprenderlas debería formar parte de su proceso de inversión.

Si, después de todo esto, está más interesado en una empresa de rápido crecimiento con un balance sólido como una roca, consulte sin demora nuestra lista de valores de crecimiento neto en efectivo.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Intel puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.