Los inversores siguen esperando una recuperación de Camping World Holdings, Inc. (NYSE:CWH)

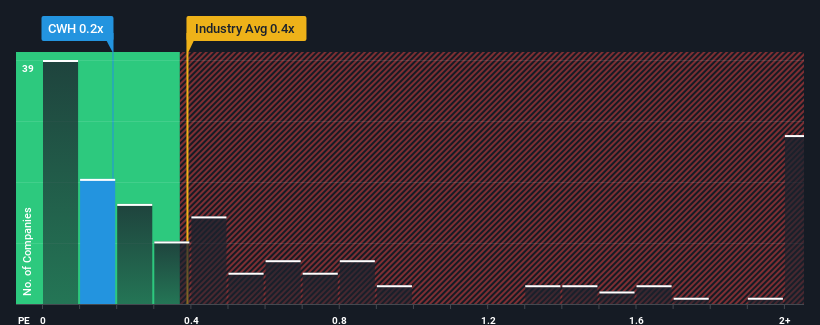

No es exagerado decir que la relación precio/ventas (o "P/V") de Camping World Holdings, Inc. (NYSE:CWH) de 0,2x en estos momentos parece bastante "intermedia" para las empresas del sector minorista especializado de Estados Unidos, donde la mediana de la relación P/V se sitúa en torno a 0,4x. Sin embargo, los inversores podrían estar pasando por alto una clara oportunidad o un posible contratiempo si no hay una base racional para el P/S.

Consulte nuestro último análisis de Camping World Holdings

¿Cuál ha sido la evolución reciente de Camping World Holdings?

Camping World Holdings podría estar obteniendo mejores resultados, ya que sus ingresos han retrocedido últimamente, mientras que la mayoría de las demás empresas han registrado un crecimiento positivo de los ingresos. Una posibilidad es que el ratio P/S sea moderado porque los inversores piensan que este pobre rendimiento de los ingresos cambiará. Sin embargo, si este no es el caso, los inversores podrían verse sorprendidos pagando demasiado por las acciones.

¿Quiere saber qué opinan los analistas sobre el futuro de Camping World Holdings en comparación con el sector? En ese caso, nuestro informegratuito es un buen punto de partida.¿Qué nos dicen las métricas de crecimiento de ingresos sobre la P/S?

El ratio P/S de Camping World Holdings sería el típico para una empresa de la que sólo se espera un crecimiento moderado y, lo que es más importante, un rendimiento en línea con el sector.

Retrospectivamente, el año pasado se produjo un frustrante descenso del 11% en los ingresos de la empresa. Esto frenó la buena racha que estaba teniendo a largo plazo, ya que el crecimiento de sus ingresos en tres años sigue siendo de un notable 14% en total. Así que podemos empezar confirmando que la empresa ha hecho en general un buen trabajo de crecimiento de los ingresos durante ese tiempo, a pesar de que tuvo algunos contratiempos en el camino.

De cara al futuro, las estimaciones de los diez analistas que cubren la compañía sugieren que los ingresos crecerán un 5,9% durante el próximo año. Mientras tanto, se prevé que el resto del sector crezca un 4,3%, lo que no supone una diferencia sustancial.

Con esta información, podemos ver por qué Camping World Holdings cotiza a un PER bastante similar al del sector. Parece que la mayoría de los inversores esperan un crecimiento medio en el futuro y sólo están dispuestos a pagar una cantidad moderada por las acciones.

Conclusión sobre la relación precio/valor de Camping World Holdings

Se argumenta que la relación precio/ventas es una medida inferior del valor dentro de ciertas industrias, pero puede ser un poderoso indicador del sentimiento empresarial.

La relación precio/ventas de Camping World Holdings nos parece correcta si tenemos en cuenta que los analistas prevén unas perspectivas de ingresos similares a las del sector minorista especializado. En este momento, los inversores consideran que el potencial de mejora o deterioro de los ingresos no es lo suficientemente grande como para impulsar el P/S en una dirección superior o inferior. A menos que estas condiciones cambien, seguirán apoyando el precio de la acción en estos niveles.

¿Y qué hay de otros riesgos? Todas las empresas los tienen, y hemos detectado 3 señales de advertencia para Camping World Holdings (¡de las cuales 1 es significativa!) que debería conocer.

Si le interesan las empresas con un sólido crecimiento de los beneficios en el pasado, quizá desee ver esta recopilación gratuita de otras empresas con un fuerte crecimiento de los beneficios y un bajo PER.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Camping World Holdings puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.