Hay motivos para preocuparse por la enorme subida del 32% de a.k.a. Brands Holding Corp. (NYSE:AKA)

La cotización de a.k.a. Brands Holding Corp.(NYSE:AKA) se ha comportado muy bien durante el último mes, registrando una excelente ganancia del 32%. Lamentablemente, las ganancias del último mes no han servido para enjugar las pérdidas del último año, ya que la acción ha perdido un 22% en ese periodo.

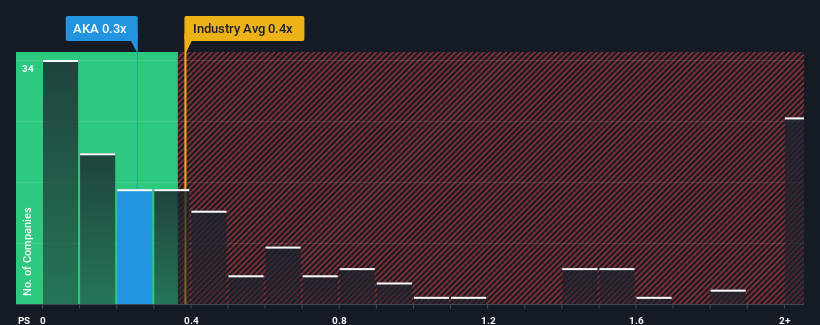

A pesar del firme rebote de la cotización, podría perdonársele que se sintiera indiferente ante la relación precio/ventas (P/V) de 0,3 veces de a.k.a. Brands Holding, ya que la mediana de la relación precio/ventas (o "P/V") del sector minorista especializado en Estados Unidos también se aproxima a 0,4 veces. Aunque esto podría no llamar la atención, si la relación P/V no está justificada, los inversores podrían estar perdiendo una oportunidad potencial o ignorando una decepción inminente.

Consulte nuestro último análisis de a.k.a. Brands Holding

¿Cuál ha sido la evolución reciente de a.k.a. Brands Holding?

Mientras que el sector ha experimentado un crecimiento de los ingresos últimamente, los ingresos de a.k.a. Brands Holding han ido a la inversa, lo que no es muy bueno. Es posible que muchos esperen que el desalentador rendimiento de los ingresos se fortalezca positivamente, lo que ha impedido que el P/S caiga. Es de esperar que así sea, ya que de lo contrario se estaría pagando un precio relativamente elevado por una empresa con este tipo de perfil de crecimiento.

¿Quiere saber qué opinan los analistas sobre el futuro de a.k.a. Brands Holding en comparación con el sector? En ese caso, nuestro informegratuito es un buen punto de partida.¿Cuál es la tendencia de crecimiento de los ingresos de a.k.a. Brands Holding?

El ratio P/S de a.k.a. Brands Holding sería el típico de una empresa de la que sólo se espera un crecimiento moderado y, lo que es más importante, un rendimiento en línea con el sector.

Al revisar los datos financieros del último año, nos desalentó ver que los ingresos de la empresa cayeron un 15%. Aun así, es admirable que los ingresos hayan aumentado un 153% en conjunto desde hace tres años, sin contar los últimos 12 meses. En consecuencia, aunque habrían preferido mantener la racha, los accionistas acogerían sin duda con satisfacción las tasas de crecimiento de los ingresos a medio plazo.

En cuanto a las perspectivas, los cinco analistas que siguen la evolución de la empresa estiman que en los próximos tres años el crecimiento será del 4,0% anual. Dado que se prevé que el sector registre un crecimiento del 6,5% anual, la empresa se posiciona para un resultado de ingresos más débil.

En vista de ello, resulta curioso que el PER de a.k.a. Brands Holding se sitúe en línea con la mayoría de las demás empresas. Parece que la mayoría de los inversores están ignorando las expectativas de crecimiento bastante limitadas y están dispuestos a pagar para exponerse a la acción. Estos accionistas podrían estar preparándose para una futura decepción si el PER cae a niveles más acordes con las perspectivas de crecimiento.

¿Qué podemos aprender de la PER de a.k.a. Brands Holding?

Últimamente, las acciones de a.k.a. Brands Holding gozan de un gran impulso, lo que ha situado su PER al mismo nivel que el resto del sector. Se argumenta que la relación precio-ventas es una medida inferior del valor dentro de ciertas industrias, pero puede ser un poderoso indicador del sentimiento empresarial.

Nuestro examen de las previsiones de los analistas sobre las perspectivas de ingresos de a.k.a. Brands Holding ha demostrado que sus perspectivas de ingresos inferiores no están afectando negativamente a su P/S tanto como habríamos predicho. En la actualidad, no confiamos en la P/S, ya que no es probable que los ingresos futuros previstos respalden un sentimiento más positivo durante mucho tiempo. Circunstancias como ésta suponen un riesgo para los inversores actuales y potenciales, que pueden ver caer el precio de las acciones si el bajo crecimiento de los ingresos afecta a la confianza.

¿Y qué hay de otros riesgos? Todas las empresas los tienen, y hemos detectado 2 señales de advertencia para a.k.a. Brands Holding que debería conocer.

Si le interesan las empresas con un sólido crecimiento de los beneficios en el pasado, quizá desee ver esta recopilación gratuita de otras empresas con un fuerte crecimiento de los beneficios y un bajo PER.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si a.k.a. Brands Holding puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.