El gestor de fondos externos respaldado por Charlie Munger, de Berkshire Hathaway, Li Lu, no tiene pelos en la lengua al afirmar que "el mayor riesgo de una inversión no es la volatilidad de los precios, sino sufrir una pérdida permanente de capital". Así que parece que el dinero inteligente sabe que la deuda -que suele estar implicada en las quiebras- es un factor muy importante a la hora de evaluar el riesgo de una empresa. Podemos ver que MercadoLibre, Inc.(NASDAQ:MELI) utiliza deuda en su negocio. Pero la verdadera pregunta es si esta deuda hace que la empresa sea arriesgada.

¿Cuándo es peligrosa la deuda?

La deuda y otros pasivos se convierten en riesgosos para una empresa cuando no puede cumplir fácilmente con esas obligaciones, ya sea con flujo de caja libre o mediante la obtención de capital a un precio atractivo. Parte integrante del capitalismo es el proceso de "destrucción creativa", en el que las empresas en quiebra son liquidadas sin piedad por sus banqueros. Sin embargo, un escenario más común (pero aún doloroso) es que tenga que captar nuevo capital propio a bajo precio, diluyendo así permanentemente a los accionistas. Por supuesto, muchas empresas utilizan la deuda para financiar el crecimiento, sin ninguna consecuencia negativa. Cuando pensamos en el uso de la deuda por parte de una empresa, primero analizamos el efectivo y la deuda juntos.

Echa un vistazo a nuestro último análisis de MercadoLibre

¿Cuál es la deuda neta de MercadoLibre?

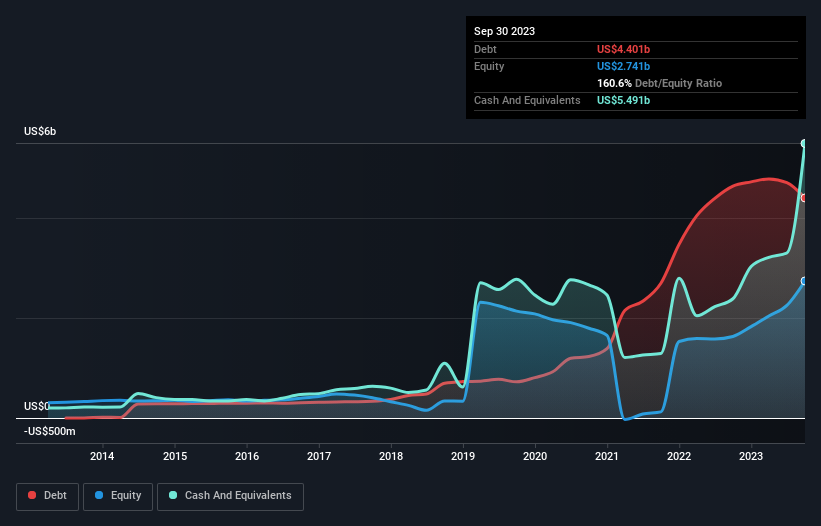

La imagen a continuación, en la que puede hacer clic para ver más detalles, muestra que MercadoLibre tenía una deuda de US$4.40b a fines de septiembre de 2023, una reducción de US$4.64b en un año. Pero también tiene US$5.490 millones en efectivo para compensar eso, lo que significa que tiene US$1.090 millones de efectivo neto.

Un vistazo al pasivo de MercadoLibre

Los últimos datos del balance muestran que MercadoLibre tenía pasivos por valor de 10.300 millones de dólares que vencían dentro de un año, y pasivos por valor de 3.080 millones de dólares que vencían después. Como contrapartida, disponía de 5.490 millones de dólares en efectivo y 5.870 millones de dólares en cuentas por cobrar con vencimiento a 12 meses. Por lo tanto, tiene un pasivo de 2.020 millones de dólares más que su tesorería y sus créditos a corto plazo juntos.

Por supuesto, MercadoLibre tiene una titánica capitalización bursátil de 89.400 millones de dólares, por lo que estos pasivos son probablemente manejables. Dicho esto, está claro que debemos seguir vigilando su balance, no sea que cambie a peor. A pesar de sus notables pasivos, MercadoLibre cuenta con efectivo neto, por lo que es justo decir que no tiene una pesada carga de deuda.

Más impresionante aún es el hecho de que MercadoLibre haya aumentado su EBIT un 168% en doce meses. Este impulso facilitará aún más el pago de la deuda en el futuro. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de MercadoLibre para mantener un balance saneado en el futuro. Así que si te centras en el futuro puedes consultar este informe gratuito que muestra las previsiones de beneficios de los analistas.

Pero nuestra última consideración también es importante, porque una empresa no puede pagar su deuda con beneficios sobre el papel; necesita dinero en efectivo. Puede que MercadoLibre tenga efectivo neto en el balance, pero sigue siendo interesante ver cómo convierte la empresa sus beneficios antes de intereses e impuestos (EBIT) en flujo de caja libre, porque eso influirá tanto en su necesidad como en su capacidad de gestionar la deuda. Afortunadamente para los accionistas, MercadoLibre ha producido más flujo de caja libre que EBIT en los últimos tres años. No hay nada mejor que la entrada de efectivo cuando se trata de permanecer en gracia de sus prestamistas.

Resumiendo

Podemos entender que los inversores estén preocupados por el pasivo de MercadoLibre, pero nos tranquiliza el hecho de que tenga una tesorería neta de 1.090 millones de dólares. Y nos impresionó con un flujo de caja libre de 4.300 millones de dólares, que representa el 193% de su EBIT. Entonces, ¿es la deuda de MercadoLibre un riesgo? A nosotros no nos lo parece. Con el tiempo, los precios de las acciones tienden a seguir los beneficios por acción, así que si le interesa MercadoLibre, puede hacer clic aquí para consultar un gráfico interactivo de su historial de beneficios por acción.

Por supuesto, si usted es el tipo de inversor que prefiere comprar acciones sin la carga de la deuda, entonces no dude en descubrir nuestra exclusiva lista de acciones de crecimiento neto en efectivo, hoy mismo.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si MercadoLibre puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.