Chequeo de salud: ¿Hasta qué punto utiliza la deuda con prudencia Offerpad Solutions (NYSE:OPAD)?

Howard Marks lo expresó muy bien cuando dijo que, más que preocuparse por la volatilidad del precio de las acciones, "la posibilidad de pérdida permanente es el riesgo que me preocupa... y preocupa a todo inversor práctico que conozco". Cuando pensamos en lo arriesgada que es una empresa, siempre nos gusta fijarnos en su uso de la deuda, ya que una sobrecarga de deuda puede llevar a la ruina. Como muchas otras empresas, Offerpad Solutions Inc.(NYSE:OPAD) recurre a la deuda. Pero, ¿deberían preocuparse los accionistas por su uso de la deuda?

¿Qué riesgo conlleva la deuda?

La deuda es una herramienta para ayudar a las empresas a crecer, pero si una empresa es incapaz de pagar a sus prestamistas, entonces existe a su merced. Si las cosas se ponen realmente mal, los prestamistas pueden tomar el control de la empresa. Aunque esto no es demasiado común, a menudo vemos empresas endeudadas que diluyen permanentemente a los accionistas porque los prestamistas les obligan a reunir capital a un precio distressed. Dicho esto, la situación más común es aquella en la que una empresa gestiona su deuda razonablemente bien, y en su propio beneficio. El primer paso a la hora de considerar los niveles de endeudamiento de una empresa es considerar conjuntamente su tesorería y su deuda.

Vea nuestro último análisis de Offerpad Solutions

¿Cuánta deuda tiene Offerpad Solutions?

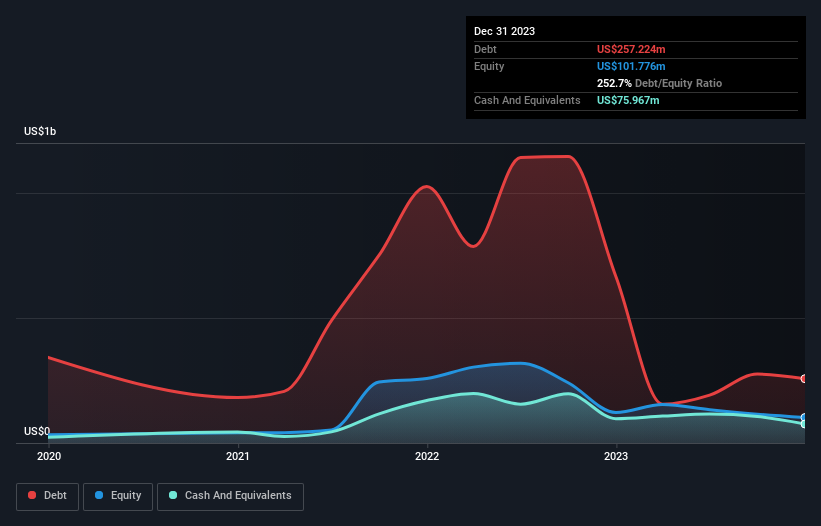

Como puede ver a continuación, Offerpad Solutions tenía 257,2 millones de dólares de deuda en diciembre de 2023, por debajo de los 666,1 millones de dólares del año anterior. Por otro lado, tiene 76,0 millones de dólares en efectivo, lo que supone una deuda neta de unos 181,3 millones de dólares.

¿Cuál es la solidez del balance de Offerpad Solutions?

Según el último balance, Offerpad Solutions tenía pasivos por valor de 276,0 millones de dólares con vencimiento a menos de 12 meses y pasivos por valor de 1,89 millones de dólares con vencimiento a más de 12 meses. Como contrapartida, disponía de 76 millones de dólares en efectivo y 9,94 millones de dólares en cuentas a cobrar con vencimiento a menos de 12 meses. Por lo tanto, tiene pasivos por un total de 192,0 millones de dólares más que su efectivo y sus créditos a corto plazo combinados.

Se trata de una montaña de apalancamiento en relación con su capitalización bursátil de 200,5 millones de dólares. En caso de que sus prestamistas le exigieran apuntalar el balance, los accionistas probablemente se enfrentarían a una grave dilución. No cabe duda de que lo que más nos enseña sobre la deuda es el balance. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de Offerpad Solutions para mantener un balance saneado en el futuro. Así que si te centras en el futuro, puedes consultar este informe gratuito que muestra las previsiones de beneficios de los analistas.

En 12 meses, Offerpad Solutions registró pérdidas a nivel de EBIT y vio caer sus ingresos hasta los 1.300 millones de dólares, lo que supone un descenso del 67%. Esto nos pone nerviosos, como mínimo.

Caveat Emptor

Offerpad Solutions no sólo ha perdido ingresos en los últimos doce meses, sino que también ha obtenido beneficios negativos antes de intereses e impuestos (EBIT). Su pérdida EBIT ascendió a la friolera de 104 millones de dólares. Teniendo esto en cuenta, junto con los pasivos mencionados anteriormente, no nos da mucha confianza que la empresa utilice tanta deuda. Así que creemos que su balance está un poco tenso, aunque no irreparable. Por ejemplo, no nos gustaría que se repitiera la pérdida de 117 millones de dólares del año pasado. En resumen, se trata de un valor muy arriesgado. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Pero, en última instancia, cada empresa puede contener riesgos que existen fuera del balance. En este sentido, debería tener en cuenta la primera señal de advertencia que hemos detectado en Offerpad Solutions.

Al fin y al cabo, a menudo es mejor centrarse en empresas libres de deuda neta. Puede acceder a nuestra lista especial de dichas empresas (todas con un historial de crecimiento de beneficios). Es gratis.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Offerpad Solutions puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.