AMREP Corporation (NYSE:AXR) frenada por un crecimiento insuficiente incluso después de que las acciones subieran un 29%.

Los accionistas de AMREP Corporation(NYSE:AXR) han visto recompensada su paciencia con una subida del 29% en el último mes. Mirando un poco más atrás, es alentador ver que la acción ha subido un 83% en el último año.

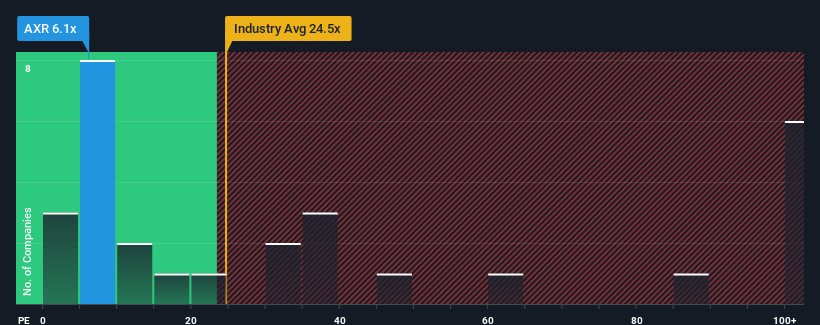

A pesar del firme rebote del precio, la relación precio/beneficios (o "PER") de AMREP, de 6,1 veces, podría seguir pareciendo una buena opción de compra en estos momentos en comparación con el mercado de Estados Unidos, donde alrededor de la mitad de las empresas tienen PER superiores a 17 veces, e incluso los PER superiores a 33 veces son bastante comunes. Sin embargo, el PER podría ser bastante bajo por alguna razón y requiere una investigación más profunda para determinar si está justificado.

No cabe duda de que AMREP ha estado haciendo un gran trabajo últimamente, ya que sus beneficios han crecido a un ritmo realmente rápido. Puede ser que muchos esperen que el fuerte rendimiento de los beneficios se degrade sustancialmente, lo que ha reprimido el PER. Si esto no sucede, los actuales accionistas tienen motivos para ser optimistas sobre la evolución futura de la cotización.

Consulte nuestro último análisis de AMREP

¿Corresponde el crecimiento al bajo PER?

Existe la suposición inherente de que una empresa debe rendir muy por debajo del mercado para que ratios de PER como el de AMREP se consideren razonables.

Si echamos la vista atrás, vemos que la empresa aumentó sus beneficios por acción en un impresionante 32% el año pasado. Sin embargo, sus resultados a largo plazo no han sido tan buenos, ya que el crecimiento del beneficio por acción a tres años es relativamente inexistente. Así que nos parece que la empresa ha tenido un resultado mixto en términos de crecimiento de los beneficios durante ese tiempo.

Si comparamos esa trayectoria reciente de beneficios a medio plazo con la previsión de crecimiento del 10% a un año del mercado en general, vemos que es notablemente menos atractiva sobre una base anualizada.

En vista de ello, es comprensible que el PER de AMREP se sitúe por debajo de la mayoría de las demás empresas. Al parecer, muchos accionistas no se sentían cómodos manteniendo algo que creen que continuará a la zaga de la bolsa.

La clave

Incluso después de un movimiento de precios tan fuerte, el PER de AMREP sigue estando significativamente por debajo del resto del mercado. Se argumenta que la relación precio/beneficios es una medida inferior del valor dentro de ciertas industrias, pero puede ser un poderoso indicador del sentimiento empresarial.

Como sospechábamos, nuestro examen de AMREP reveló que las tendencias de sus beneficios a tres años están contribuyendo a su bajo PER, dado que parecen peores que las expectativas actuales del mercado. En este momento, los inversores consideran que el potencial de mejora de los beneficios no es lo suficientemente grande como para justificar un PER más elevado. Si se mantienen las tendencias recientes de los beneficios a medio plazo, es difícil que la cotización suba con fuerza en un futuro próximo en estas circunstancias.

Dicho esto, tenga en cuenta que AMREP muestra 1 señal de advertencia en nuestro análisis de inversión, que debería conocer.

Si estos riesgos le hacen reconsiderar su opinión sobre AMREP, explore nuestra lista interactiva de valores de alta calidad para hacerse una idea de qué más hay ahí fuera.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si AMREP puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.