La caída del 26% en el precio de InterGroup Corporation (NASDAQ:INTG) muestra que el sentimiento está a la altura de los ingresos

Desafortunadamente para algunos accionistas, la cotización de The InterGroup Corporation(NASDAQ:INTG) se ha desplomado un 26% en los últimos treinta días, prolongando el dolor reciente. La reciente caída completa unos doce meses desastrosos para los accionistas, que acumulan una pérdida del 64% durante ese tiempo.

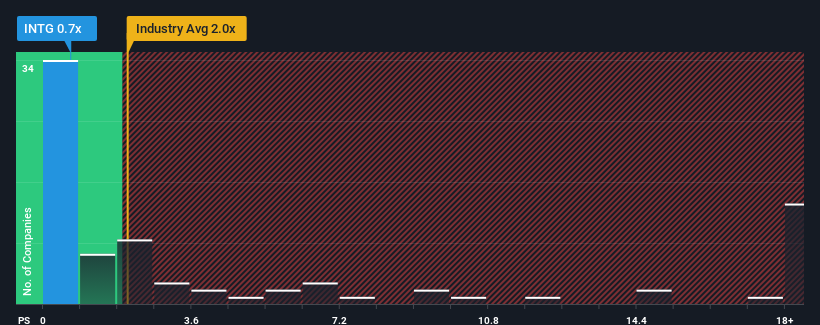

Después de una caída tan grande del precio, InterGroup puede estar enviando señales alcistas en este momento con su relación precio/ventas (o "P/S") de 0,7x, ya que casi la mitad de todas las empresas del sector inmobiliario en Estados Unidos tienen relaciones P/S superiores a 2x e incluso P/S superiores a 10x no son inusuales. Aunque no es prudente tomar el P/S al pie de la letra, ya que puede haber una explicación de por qué es limitado.

Consulte nuestro último análisis de InterGroup

¿Cómo se ha comportado InterGroup recientemente?

InterGroup ha estado haciendo un buen trabajo últimamente, ya que ha estado aumentando sus ingresos a un ritmo sólido. Tal vez el mercado esté esperando que este aceptable rendimiento de los ingresos caiga en picado, lo que ha mantenido la P/S contenida. Si esto no sucede, los actuales accionistas tienen motivos para ser optimistas sobre la evolución futura de la cotización.

Aunque no se dispone de estimaciones de analistas para InterGroup, eche un vistazo a esta visualizacióngratuita repleta de datos para ver cómo se comporta la empresa en cuanto a beneficios, ingresos y flujo de caja.¿Se prevé un crecimiento de los ingresos de InterGroup?

La única ocasión en la que uno se sentiría realmente cómodo viendo un PER tan bajo como el de InterGroup es cuando el crecimiento de la empresa va camino de quedarse rezagado con respecto al sector.

Si echamos la vista atrás, vemos que la empresa consiguió aumentar sus ingresos un 7,7% el año pasado. En los últimos tres años, los ingresos también han aumentado un 24%, gracias en parte a sus resultados a corto plazo. Por lo tanto, es justo decir que el crecimiento de los ingresos de la empresa ha sido respetable en los últimos tiempos.

Si se compara la evolución reciente de los ingresos a medio plazo con la previsión de crecimiento del sector a un año, del 9,9%, se observa que es notablemente menos atractiva.

En vista de ello, es comprensible que el PER de InterGroup se sitúe por debajo de la mayoría de las demás empresas. Parece que la mayoría de los inversores esperan que las recientes tasas de crecimiento limitadas continúen en el futuro y sólo están dispuestos a pagar una cantidad reducida por las acciones.

Lo más importante

La reciente debilidad de la cotización de InterGroup ha vuelto a situar su PER por debajo de otras empresas inmobiliarias. Generalmente, nuestra preferencia es limitar el uso del ratio precio/ventas a establecer lo que el mercado piensa sobre la salud general de una empresa.

Como sospechábamos, nuestro examen de InterGroup reveló que sus tendencias de ingresos a tres años están contribuyendo a su bajo P/S, dado que parecen peores que las expectativas actuales del sector. En estos momentos, los accionistas están aceptando la baja PER, ya que admiten que los ingresos futuros probablemente no depararán sorpresas agradables. A menos que las recientes condiciones a medio plazo mejoren, seguirán constituyendo una barrera para la cotización en torno a estos niveles.

Siempre hay que pensar en los riesgos. Por ejemplo, hemos detectado 4 señales de advertencia para InterGroup que debería tener en cuenta, y 2 de ellas no pueden ignorarse.

Si le interesan las empresas fuertes que obtienen beneficios, consulte esta lista gratuita de empresas interesantes que cotizan con un PER bajo (pero que han demostrado que pueden aumentar sus beneficios).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si InterGroup puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.