David Iben lo expresó muy bien cuando dijo: "La volatilidad no es un riesgo que nos preocupe. Lo que nos importa es evitar la pérdida permanente de capital". Así que parece que el dinero inteligente sabe que la deuda -que suele estar implicada en las quiebras- es un factor muy importante a la hora de evaluar el riesgo de una empresa. Es importante destacar que Danaher Corporation(NYSE:DHR) tiene deuda. Pero, ¿deberían preocuparse los accionistas por el uso que hace de la deuda?

¿Cuándo es peligrosa la deuda?

La deuda y otros pasivos se convierten en riesgosos para una empresa cuando no puede cumplir fácilmente con esas obligaciones, ya sea con flujo de caja libre o mediante la obtención de capital a un precio atractivo. En el peor de los casos, una empresa puede quebrar si no puede pagar a sus acreedores. Sin embargo, un escenario más común (pero aún doloroso) es que tenga que captar nuevo capital propio a bajo precio, diluyendo así permanentemente a los accionistas. Por supuesto, muchas empresas recurren a la deuda para financiar su crecimiento, sin consecuencias negativas. El primer paso a la hora de considerar los niveles de endeudamiento de una empresa es considerar conjuntamente su tesorería y su deuda.

Vea nuestro último análisis de Danaher

¿Cuánta deuda tiene Danaher?

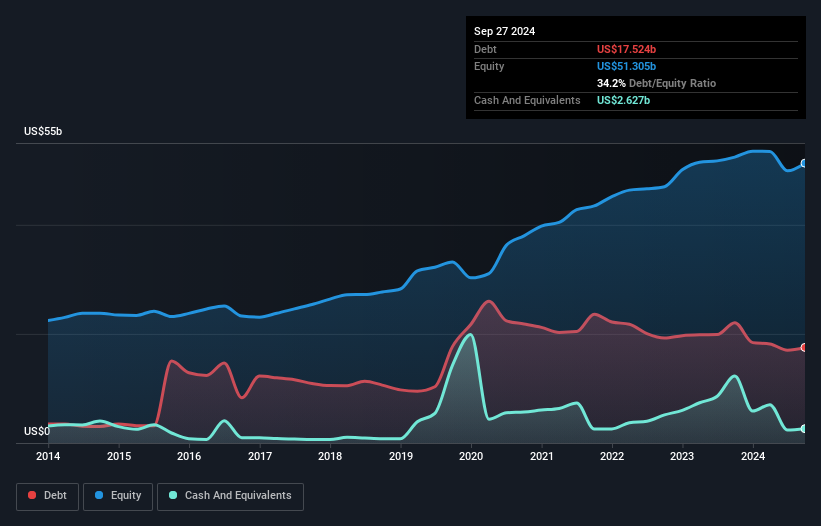

La siguiente imagen, en la que puede hacer clic para obtener más detalles, muestra que Danaher tenía una deuda de 17.500 millones de dólares a finales de septiembre de 2024, una reducción de los 22.100 millones de dólares de hace un año. Sin embargo, también tenía 2.630 millones de dólares en efectivo, por lo que su deuda neta es de 14.900 millones de dólares.

Un vistazo al pasivo de Danaher

Según el último balance, Danaher tenía pasivos por valor de 7.340 millones de dólares con vencimiento a menos de 12 meses y pasivos por valor de 22.000 millones de dólares con vencimiento a más de 12 meses. Por otro lado, disponía de 2.630 millones de dólares en efectivo y 4.100 millones de dólares en cuentas por cobrar con vencimiento a menos de un año. Así pues, su pasivo supera en 22.600 millones de dólares la suma de su tesorería y sus créditos a corto plazo.

Dado que Danaher tiene una enorme capitalización bursátil de 166.200 millones de dólares, es difícil creer que estos pasivos supongan una gran amenaza. Pero hay suficientes pasivos como para que recomendemos a los accionistas que sigan vigilando el balance en el futuro.

Utilizamos dos ratios principales para informarnos sobre los niveles de deuda en relación con los beneficios. El primero es la deuda neta dividida por los beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA), mientras que el segundo es cuántas veces sus beneficios antes de intereses e impuestos (EBIT) cubren sus gastos por intereses (o su cobertura de intereses, para abreviar). Así pues, consideramos la deuda en relación con los beneficios tanto con gastos de depreciación y amortización como sin ellos.

El ratio de deuda neta sobre EBITDA de Danaher, en torno a 2,0, sugiere un uso moderado de la deuda. Y su fuerte cobertura de intereses, de 63,4 veces, nos hace sentirnos aún más cómodos. El EBIT de Danaher creció un 3,1% el año pasado. Aunque esto no nos sorprende, es positivo en lo que respecta a la deuda. A la hora de analizar los niveles de deuda, el balance es el punto de partida obvio. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de Danaher para mantener un balance saneado en el futuro. Así que si quiere ver lo que piensan los profesionales, puede que le interese este informe gratuito sobre las previsiones de beneficios de los analistas.

Por último, una empresa necesita flujo de caja libre para pagar la deuda; los beneficios contables no bastan. Por lo tanto, es evidente que tenemos que ver si ese EBIT se traduce en el correspondiente flujo de caja libre. En los últimos tres años, Danaher ha producido más flujo de caja libre que EBIT. Este tipo de fuerte conversión de efectivo nos entusiasma tanto como el público cuando suena el ritmo en un concierto de Daft Punk.

Nuestra opinión

Afortunadamente, la impresionante cobertura de intereses de Danaher implica que tiene ventaja sobre su deuda. Y eso es sólo el principio de las buenas noticias, ya que su conversión de EBIT a flujo de caja libre también es muy alentadora. Si tenemos en cuenta todos estos factores, parece que Danaher utiliza la deuda con bastante sensatez. Aunque ello conlleva cierto riesgo, también puede mejorar la rentabilidad para los accionistas. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Sin embargo, no todo el riesgo de la inversión reside en el balance, ni mucho menos. Por ello, debe tener en cuenta la primera señal de advertencia que hemos detectado en Danaher.

A fin de cuentas, a menudo es mejor centrarse en empresas libres de deuda neta. Puede acceder a nuestra lista especial de tales empresas (todas con un historial de crecimiento de beneficios). Es gratis.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Danaher puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.