United Therapeutics Corporation (NASDAQ:UTHR) hace lo que puede para levantar las acciones

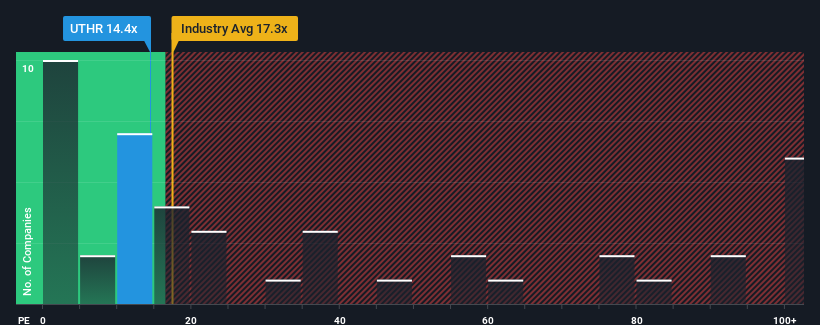

Cuando cerca de la mitad de las empresas de Estados Unidos tienen ratios precio/beneficios (o "PER") superiores a 19x, puede considerar United Therapeutics Corporation(NASDAQ:UTHR) como una inversión atractiva con su ratio PER de 14,4x. Aunque no es prudente tomar el PER al pie de la letra, ya que puede haber una explicación de por qué es limitado.

Con un crecimiento de los beneficios superior al de la mayoría de las demás empresas en los últimos tiempos, United Therapeutics lo ha estado haciendo relativamente bien. Una posibilidad es que el PER sea bajo porque los inversores piensan que este fuerte rendimiento de los beneficios podría ser menos impresionante en el futuro. Si a usted le gusta la empresa, esperaría que no fuera así para poder hacerse con algunas acciones mientras está en baja.

Consulte nuestro último análisis de United Therapeutics

¿Qué nos dicen las métricas de crecimiento sobre el bajo PER?

Existe la suposición inherente de que una empresa debe tener un rendimiento inferior al del mercado para que las relaciones P/E como la de United Therapeutics se consideren razonables.

Si echamos la vista atrás, vemos que la empresa aumentó sus beneficios por acción en un impresionante 26% el año pasado. El fuerte rendimiento reciente significa que también fue capaz de aumentar el beneficio por acción en un 141% en total durante los últimos tres años. Por lo tanto, es justo decir que el crecimiento de los beneficios de la empresa en los últimos tiempos ha sido magnífico.

En cuanto al futuro, las estimaciones de los analistas que cubren la empresa sugieren que los beneficios deberían crecer un 11% cada año durante los próximos tres años. Dado que se prevé que el mercado registre un crecimiento del 11% anual, la empresa está en condiciones de obtener unos resultados comparables.

Con esta información, nos parece extraño que United Therapeutics cotice a un PER inferior al del mercado. Al parecer, algunos accionistas dudan de las previsiones y han estado aceptando precios de venta más bajos.

¿Qué podemos aprender del PER de United Therapeutics?

Diríamos que el poder de la relación precio/beneficios no es principalmente como instrumento de valoración, sino más bien para calibrar el sentimiento actual de los inversores y sus expectativas futuras.

Nuestro examen de las previsiones de los analistas de United Therapeutics reveló que sus perspectivas de beneficios, que coinciden con las del mercado, no están contribuyendo a su PER tanto como habríamos predicho. Cuando vemos unas perspectivas de beneficios medias con un crecimiento similar al del mercado, suponemos que los riesgos potenciales son los que podrían estar ejerciendo presión sobre el PER. Al menos, el riesgo de caída de los precios parece moderado, pero los inversores parecen pensar que los beneficios futuros podrían registrar cierta volatilidad.

Antes de dar el siguiente paso, debería conocer la 1 señal de advertencia para United Therapeutics que hemos descubierto.

Si estos riesgos le hacen reconsiderar su opinión sobre United Therapeutics, explore nuestra lista interactiva de valores de gran calidad para hacerse una idea de qué más hay en el mercado.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si United Therapeutics puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.