Los inversores pueden encontrar consuelo en la calidad de los resultados de Organogenesis Holdings (NASDAQ:ORGO)

Las recientes y débiles cifras de beneficios de Organogenesis Holdings Inc.(NASDAQ:ORGO) no parecieron preocupar a los accionistas, ya que el precio de las acciones mostró fortaleza. Sin embargo, creemos que la empresa está mostrando algunos indicios de que las cosas son más prometedoras de lo que parecen.

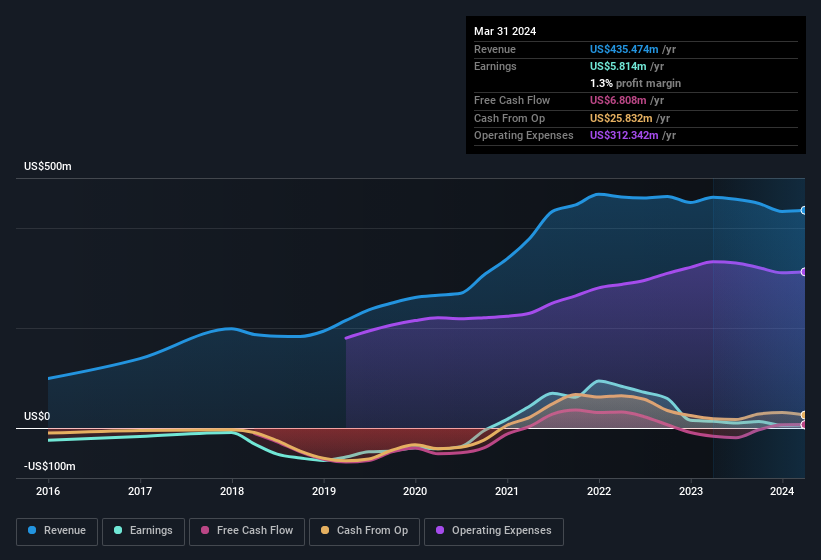

Consulte nuestro último análisis de Organogenesis Holdings

El impacto de las partidas inusuales en los beneficios

Para cualquiera que quiera entender el beneficio de Organogenesis Holdings más allá de las cifras estatutarias, es importante tener en cuenta que durante los últimos doce meses el beneficio estatutario se redujo en 1,9 millones de dólares debido a elementos inusuales. Nunca es bueno ver que los elementos inusuales cuestan beneficios a la empresa, pero por el lado positivo, las cosas podrían mejorar más pronto que tarde. Hemos analizado miles de empresas que cotizan en bolsa y hemos descubierto que los elementos inusuales suelen ser de carácter puntual. Y, al fin y al cabo, eso es exactamente lo que implica la terminología contable. Suponiendo que esos gastos extraordinarios no se repitan, esperamos que Organogenesis Holdings obtenga mayores beneficios el año que viene, en igualdad de condiciones.

Esto puede hacer que se pregunte qué pronostican los analistas en términos de rentabilidad futura. Por suerte, puede hacer clic aquí para ver un gráfico interactivo que muestra la rentabilidad futura, basada en sus estimaciones.

Nuestra opinión sobre los beneficios de Organogenesis Holdings

Dado que los elementos inusuales restaron beneficios a Organogenesis Holdings durante el último año, se podría argumentar que podemos esperar un resultado mejorado en el trimestre actual. Por ello, creemos que el potencial de beneficios de Organogenesis Holdings es al menos tan bueno como parece, ¡y puede que incluso mejor! Por otra parte, su BPA se ha reducido en los últimos doce meses. El objetivo de este artículo ha sido evaluar hasta qué punto podemos confiar en que los beneficios estatutarios reflejen el potencial de la empresa, pero hay mucho más que considerar. Teniendo esto en cuenta, no nos plantearíamos invertir en un valor a menos que conociéramos a fondo sus riesgos. En Simply Wall St, hemos encontrado 2 señales de advertencia para Organogenesis Holdings y creemos que merecen su atención.

Hoy nos hemos centrado en un único punto de datos para comprender mejor la naturaleza de los beneficios de Organogenesis Holdings. Pero siempre hay más por descubrir si eres capaz de centrar tu mente en minucias. Por ejemplo, mucha gente considera que un alto rendimiento de los fondos propios es un indicio de una economía empresarial favorable, mientras que a otros les gusta "seguir el dinero" y buscar valores que compran personas con información privilegiada. Aunque puede que le lleve un poco de tiempo investigar, puede que le resulte útil esta recopilación gratuita de empresas con una alta rentabilidad sobre recursos propios, o esta lista de valores con importantes participaciones de personas con información privilegiada.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Organogenesis Holdings puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.