Las acciones de Gannett Co., Inc. (NYSE:GCI) rebotan un 33%, pero su negocio sigue a la zaga del sector

Las acciones de Gannett Co., Inc.(NYSE:GCI), a pesar de una racha ya de por sí sólida, han seguido avanzando, con una ganancia del 33% en los últimos treinta días. La ganancia anual asciende al 114% tras la última subida, lo que hace que los inversores se sientan y tomen nota.

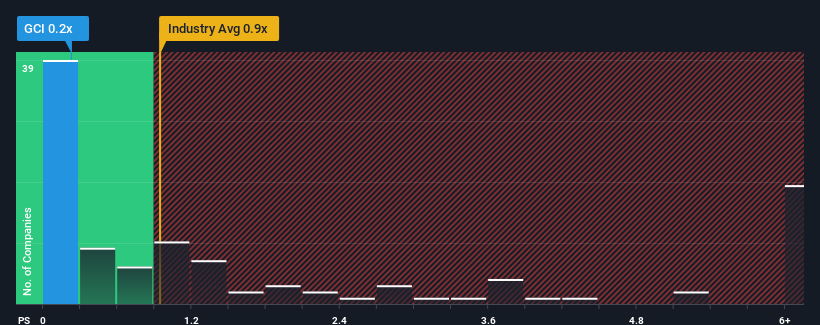

Aunque su cotización ha subido, Gannett puede seguir enviando señales alcistas en estos momentos con su ratio precio/ventas (o "P/S") de 0,2x, ya que casi la mitad de las empresas del sector de los medios de comunicación en Estados Unidos tienen ratios P/S superiores a 0,9x e incluso P/S superiores a 3x no son inusuales. Sin embargo, el P/S podría ser bajo por alguna razón y requiere una investigación más profunda para determinar si está justificado.

Consulte nuestro último análisis de Gannett

¿Cómo es el rendimiento reciente de Gannett?

Gannett podría estar obteniendo mejores resultados, ya que sus ingresos han retrocedido últimamente, mientras que la mayoría de las demás empresas han registrado un crecimiento positivo de sus ingresos. Tal vez el PER siga siendo bajo porque los inversores piensan que las perspectivas de un fuerte crecimiento de los ingresos no están en el horizonte. Si le sigue gustando la empresa, esperaría que no fuera así para poder hacerse con algunas acciones mientras no goza del favor de los inversores.

¿Quiere conocer todas las estimaciones de los analistas sobre la empresa? Entonces nuestro informegratuito sobre Gannett le ayudará a descubrir qué hay en el horizonte.¿Qué nos dicen las métricas de crecimiento de ingresos sobre el bajo PER?

Existe la suposición inherente de que una empresa debe tener un rendimiento inferior al del sector para que los ratios P/S como el de Gannett se consideren razonables.

Si echamos la vista atrás, el crecimiento de los ingresos de la empresa el año pasado no fue algo que nos entusiasmara, ya que registró un decepcionante descenso del 8,2%. Como resultado, los ingresos de hace tres años también han caído un 19% en conjunto. En consecuencia, los accionistas se habrían sentido pesimistas sobre las tasas de crecimiento de los ingresos a medio plazo.

De cara al futuro, se prevé que los ingresos caigan un 1,7% durante el próximo año, según los cuatro analistas que siguen a la empresa. Con una previsión de crecimiento del 4,5% para el sector, se trata de un resultado decepcionante.

Con estos datos, no nos sorprende que Gannett cotice a un PER inferior al del sector. No obstante, no hay garantía de que la relación precio/valor haya tocado suelo todavía, ya que los ingresos van a la inversa. Existe la posibilidad de que la PER caiga a niveles aún más bajos si la empresa no mejora el crecimiento de sus ingresos.

¿Qué significa la PER de Gannett para los inversores?

El precio de las acciones de Gannett ha subido recientemente, pero su PER sigue siendo modesto. Diríamos que el poder de la relación precio/ventas no es principalmente como instrumento de valoración, sino más bien para calibrar el sentimiento actual de los inversores y las expectativas futuras.

Es evidente que Gannett mantiene su bajo P/S debido a la debilidad de sus previsiones de descenso de los ingresos, como era de esperar. En estos momentos, los accionistas aceptan la baja P/S porque admiten que los ingresos futuros probablemente no depararán sorpresas agradables. A menos que estas condiciones mejoren, seguirán constituyendo una barrera para la cotización en torno a estos niveles.

Siempre hay que pensar en los riesgos. Por ejemplo, hemos detectado una señal de advertencia para Gannett que debería tener en cuenta.

Por supuesto, las empresas rentables con un historial de gran crecimiento de los beneficios suelen ser apuestas más seguras. Por ello, puede que le interese ver esta recopilación gratuita de otras empresas con ratios PER razonables y que han experimentado un fuerte crecimiento de sus beneficios.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si USA TODAY puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.