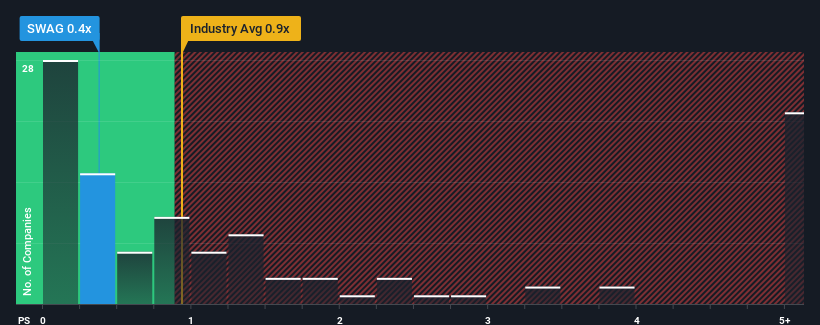

El ratio precio/ventas (o "P/V") de Stran & Company, Inc.(NASDAQ:SWAG) de 0,4x podría hacer que pareciera una compra en estos momentos en comparación con el sector de los medios de comunicación en Estados Unidos, donde alrededor de la mitad de las empresas tienen ratios P/V superiores a 0,9x e incluso P/V superiores a 3x son bastante comunes. Sin embargo, el P/S podría ser bajo por alguna razón y requiere una investigación más profunda para determinar si está justificado.

Consulte nuestro último análisis de Stran

¿Cómo se ha comportado Stran recientemente?

No cabe duda de que Stran ha estado haciendo un gran trabajo últimamente, ya que ha estado aumentando sus ingresos a un ritmo realmente rápido. Quizás el mercado esté esperando que los ingresos futuros disminuyan, lo que ha mantenido el P/S bajo mínimos. Si le gusta la empresa, esperaría que no fuera así para poder hacerse con algunas acciones mientras no goza del favor del mercado.

¿Quiere conocer todos los datos sobre beneficios, ingresos y flujo de caja de la empresa? Entonces nuestro informegratuito sobre Stran le ayudará a arrojar luz sobre su rendimiento histórico.¿Coinciden las previsiones de ingresos con el bajo ratio P/S?

Para justificar su ratio P/S, Stran tendría que registrar un crecimiento lento, por debajo del sector.

En retrospectiva, el año pasado la empresa registró un excepcional aumento del 33% en sus ingresos. Los ingresos también han aumentado un 88% en conjunto desde hace tres años, gracias al crecimiento de los últimos 12 meses. En consecuencia, los accionistas habrían acogido con satisfacción estas tasas de crecimiento de los ingresos a medio plazo.

Si comparamos esa trayectoria reciente de los ingresos a medio plazo con la previsión de crecimiento del sector a un año del 4,0%, resulta notablemente más atractiva.

A la luz de esto, resulta peculiar que el PER de Stran se sitúe por debajo de la mayoría de las demás empresas. Al parecer, algunos accionistas creen que el rendimiento reciente ha sobrepasado sus límites y han estado aceptando precios de venta significativamente más bajos.

¿Qué podemos aprender de la P/S de Stran?

Aunque la relación precio/ventas no debería ser el factor determinante a la hora de comprar o no una acción, es un barómetro bastante capaz de medir las expectativas de ingresos.

Nos sorprende mucho ver que Stran cotiza actualmente con un PER muy inferior al previsto, ya que su reciente crecimiento a tres años es superior a las previsiones generales del sector. Cuando vemos un sólido crecimiento de los ingresos que supera al del sector, suponemos que existen notables riesgos subyacentes para los resultados futuros de la empresa, lo que ejerce una presión a la baja sobre el ratio P/S. Parece que muchos anticipan efectivamente la inestabilidad de los ingresos, porque la persistencia de estas condiciones recientes a medio plazo normalmente daría un impulso al precio de la acción.

Antes de que decida su opinión, hemos descubierto 2 señales de advertencia para Stran que debería tener en cuenta.

Es importante asegurarse de buscar una gran empresa, no sólo la primera idea que se le ocurra. Así que si el crecimiento de la rentabilidad se ajusta a su idea de una gran empresa, eche un vistazo a esta lista gratuita de empresas interesantes con un fuerte crecimiento reciente de los beneficios (y un PER bajo).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Stran puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.