David Iben lo expresó muy bien cuando dijo: "La volatilidad no es un riesgo que nos preocupe. Lo que nos importa es evitar la pérdida permanente de capital". Cuando pensamos en lo arriesgada que es una empresa, siempre nos gusta fijarnos en su uso de la deuda, ya que una sobrecarga de deuda puede llevar a la ruina. Es importante destacar que Lee Enterprises, Incorporated(NASDAQ:LEE) tiene deuda. Pero, ¿deberían preocuparse los accionistas por su uso de la deuda?

¿Por qué la deuda conlleva riesgos?

La deuda es una herramienta para ayudar a las empresas a crecer, pero si una empresa es incapaz de pagar a sus prestamistas, queda a su merced. Si las cosas se ponen realmente mal, los prestamistas pueden tomar el control de la empresa. Sin embargo, un caso más frecuente (pero igualmente costoso) es que una empresa tenga que emitir acciones a precios de saldo, diluyendo permanentemente a los accionistas, sólo para apuntalar su balance. Sin embargo, al sustituir a la dilución, la deuda puede ser una herramienta extremadamente buena para las empresas que necesitan capital para invertir en crecimiento con altas tasas de rentabilidad. Cuando examinamos los niveles de endeudamiento, primero consideramos los niveles de tesorería y de deuda, conjuntamente.

Vea nuestro último análisis de Lee Enterprises

¿Cuál es la deuda de Lee Enterprises?

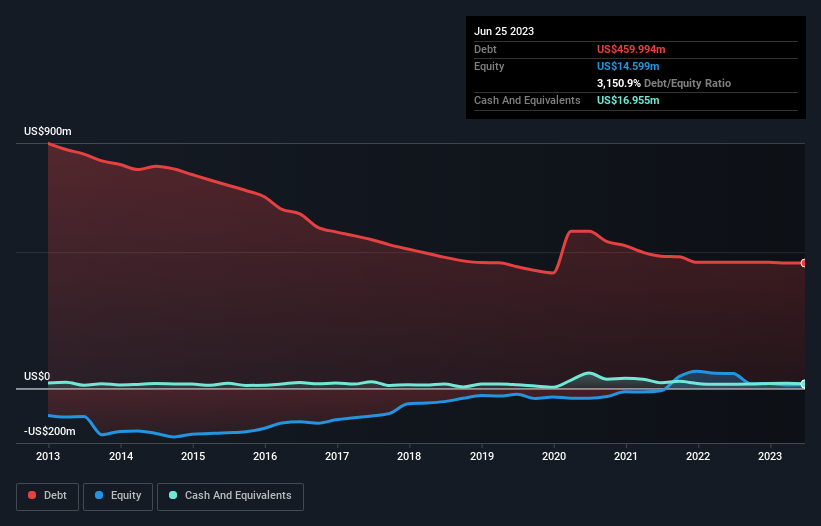

El siguiente gráfico, en el que puede hacer clic para obtener más detalles, muestra que Lee Enterprises tenía 460,0 millones de dólares de deuda en junio de 2023, más o menos lo mismo que el año anterior. Sin embargo, también tenía 17,0 millones de dólares en efectivo, por lo que su deuda neta es de 443,0 millones de dólares.

Un vistazo al pasivo de Lee Enterprises

Los últimos datos del balance muestran que Lee Enterprises tenía pasivos por valor de 124,7 millones de dólares que vencían dentro de un año, y pasivos por valor de 583,6 millones de dólares que vencían después. Para compensar estas obligaciones, disponía de 17 millones de dólares en efectivo y 69,2 millones de dólares en cuentas por cobrar con vencimiento a 12 meses. Por lo tanto, su pasivo supera la suma de su tesorería y sus créditos (a corto plazo) en 622,1 millones de dólares.

Esta deficiencia pesa mucho sobre la propia empresa de 66,2 millones de dólares, como si un niño tuviera que soportar el peso de una enorme mochila llena de libros, material deportivo y una trompeta. Así que, sin duda, vigilaríamos de cerca su balance. A fin de cuentas, Lee Enterprises necesitaría probablemente una importante recapitalización si sus acreedores exigieran el reembolso.

Medimos la carga de la deuda de una empresa en relación con su poder de beneficios observando su deuda neta dividida por sus beneficios antes de intereses, impuestos, depreciación y amortización (EBITDA) y calculando con qué facilidad sus beneficios antes de intereses e impuestos (EBIT) cubren sus gastos por intereses (cobertura de intereses). Así pues, consideramos la deuda en relación con los beneficios tanto con gastos de depreciación y amortización como sin ellos.

Los accionistas de Lee Enterprises se enfrentan al doble problema de una elevada deuda neta en relación con el EBITDA (5,4) y una cobertura de intereses bastante débil, ya que el EBIT es sólo 1,2 veces el gasto por intereses. Esto significa que consideraríamos que tiene una fuerte carga de deuda. Otra preocupación para los inversores podría ser que el EBIT de Lee Enterprises cayó un 15% en el último año. Si las cosas siguen así, manejar la carga de la deuda será como repartir cafés calientes en un palo de pogo. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Pero, en última instancia, la rentabilidad futura del negocio decidirá si Lee Enterprises puede reforzar su balance con el tiempo. Así que si te centras en el futuro, puedes consultar este informe gratuito que muestra las previsiones de beneficios de los analistas.

Por último, una empresa sólo puede pagar su deuda con dinero contante y sonante, no con beneficios contables. Así que siempre comprobamos qué parte de ese EBIT se traduce en flujo de caja libre. En los últimos tres años, el flujo de caja libre de Lee Enterprises ascendió al 27% de su EBIT, menos de lo que cabría esperar. Eso no está muy bien, cuando se trata de pagar la deuda.

Nuestra opinión

A primera vista, la cobertura de intereses de Lee Enterprises nos hace dudar del valor, y su nivel de pasivo total no es más atractivo que un restaurante vacío en la noche más concurrida del año. E incluso su tasa de crecimiento del EBIT no inspira mucha confianza. Teniendo en cuenta todos los factores mencionados, parece que Lee Enterprises tiene demasiada deuda. Ese tipo de riesgo está bien para algunos, pero a nosotros no nos convence. Al analizar los niveles de deuda, el balance es el lugar obvio para empezar. Pero en última instancia, cada empresa puede contener riesgos que existen fuera del balance. Tenga en cuenta que Lee Enterprises muestra dos señales de advertencia en nuestro análisis de inversión, y una de ellas es preocupante...

Por supuesto, si usted es el tipo de inversor que prefiere comprar acciones sin la carga de la deuda, entonces no dude en descubrir nuestra exclusiva lista de acciones de crecimiento neto en efectivo, hoy mismo.

If you're looking to trade Lee Enterprises, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Lee Enterprises puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.