Los accionistas de 9F Inc.(NASDAQ:JFU) están sin duda encantados de ver que la cotización ha repuntado un 26% en el último mes, aunque sigue luchando por recuperar el terreno perdido recientemente. Si miramos un poco más atrás, resulta alentador ver que la acción ha subido un 65% en el último año.

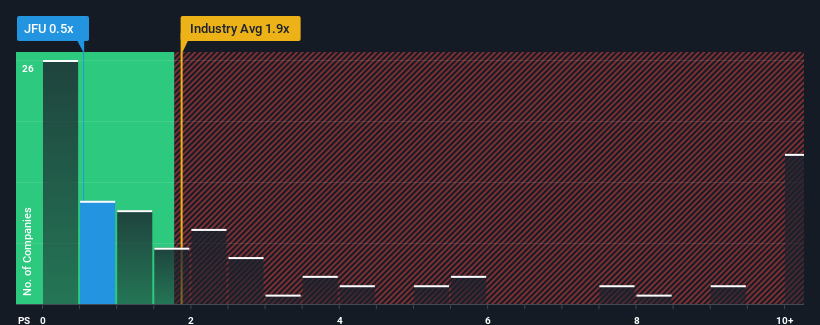

Aunque su precio ha subido, 9F puede estar enviando señales alcistas en este momento con su relación precio/ventas (o "P/S") de 0,5x, ya que casi la mitad de las empresas del sector de medios y servicios interactivos en Estados Unidos tienen relaciones P/S superiores a 1,9x e incluso P/S superiores a 4x no son inusuales. Aunque no es prudente tomar el P/S al pie de la letra, ya que puede haber una explicación de por qué es limitado.

Vea nuestro último análisis de 9F

¿Cómo es el rendimiento reciente de 9F?

Por ejemplo, consideremos que los resultados financieros de 9F han sido malos últimamente, ya que sus ingresos han disminuido. Es posible que muchos esperen que el decepcionante rendimiento de los ingresos continúe o se acelere, lo que ha reprimido el P/S. Los alcistas de 9F esperan que no sea así para poder comprar la acción a una valoración más baja.

¿Quiere conocer todos los datos sobre beneficios, ingresos y flujo de caja de la empresa? Entonces nuestro informegratuito sobre 9F le ayudará a arrojar luz sobre su rendimiento histórico.¿Coinciden las previsiones de ingresos con el bajo ratio P/S?

Para justificar su ratio P/S, 9F necesitaría producir un crecimiento lento que esté por detrás del sector.

Retrospectivamente, el año pasado se produjo un frustrante descenso del 29% en los ingresos de la empresa. Como resultado, los ingresos de hace tres años también han caído un 84% en general. Así que, por desgracia, tenemos que reconocer que la empresa no ha hecho un gran trabajo de crecimiento de los ingresos durante ese tiempo.

Si lo comparamos con el sector, para el que se prevé un crecimiento del 14% en los próximos 12 meses, la tendencia a la baja de la empresa basada en los recientes resultados de ingresos a medio plazo es un panorama aleccionador.

En vista de ello, es comprensible que el PER de 9F se sitúe por debajo de la mayoría de las demás empresas. No obstante, no hay garantía de que la relación precio/valor haya tocado suelo todavía con unos ingresos que van en retroceso. Incluso podría ser difícil mantener estos precios, ya que la evolución reciente de los ingresos está lastrando las acciones.

Lo más importante

A pesar de que la cotización de 9F ha subido recientemente, su PER sigue estando por debajo de la mayoría de las empresas. Por lo general, nuestra preferencia es limitar el uso del ratio precio/ventas a establecer lo que piensa el mercado sobre la salud general de una empresa.

Nuestro examen del 9F confirma que la disminución de los ingresos de la empresa en el último medio plazo es un factor clave de su baja relación precio/ventas, dado que se prevé que el sector crezca. En este momento, los inversores consideran que el potencial de mejora de los ingresos no es lo suficientemente grande como para justificar un ratio P/V más elevado. Si se mantienen las tendencias recientes de los ingresos a medio plazo, es difícil que la cotización se mueva con fuerza en una u otra dirección en un futuro próximo en estas circunstancias.

Siempre hay que pensar en los riesgos. Por ejemplo, hemos detectado dos señales de advertencia para 9F que debería tener en cuenta, y una de ellas es un poco preocupante.

Si no está seguro de la solidez del negocio de 9F, por qué no explora nuestra lista interactiva de valores con sólidos fundamentos empresariales en busca de otras empresas que pueda haber pasado por alto.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si 9F puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.