Algoma Steel Group Inc. (NASDAQ:ASTL) no escapa a unos resultados discretos a pesar de una subida del 28% en su cotización.

Los accionistas de Algoma Steel Group Inc.(NASDAQ:ASTL) estarán encantados de ver que la cotización de la acción ha tenido un gran mes, registrando una ganancia del 28% y recuperándose de la debilidad anterior. Mirando un poco más atrás, es alentador ver que la acción ha subido un 26% en el último año.

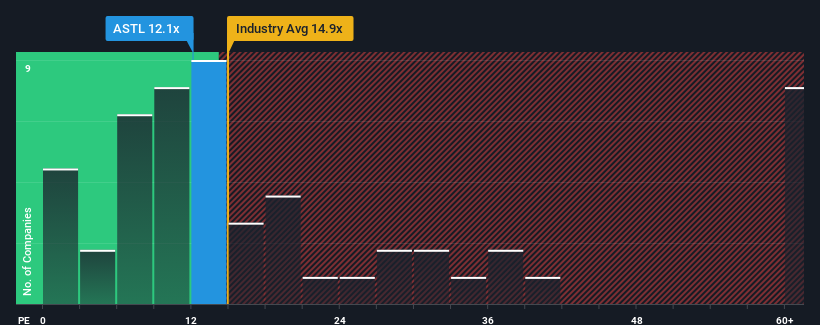

A pesar del firme rebote del precio, la relación precio/beneficios (o "PER") de Algoma Steel Group, de 12,1 veces, podría seguir pareciendo una compra en estos momentos en comparación con el mercado de Estados Unidos, donde alrededor de la mitad de las empresas tienen PER superiores a 19 veces e incluso los PER superiores a 34 veces son bastante comunes. Aunque no es prudente tomar el PER al pie de la letra, ya que puede haber una explicación de por qué es limitado.

Con unos beneficios que retroceden más que los del mercado últimamente, Algoma Steel Group se ha mostrado muy floja. El PER es probablemente bajo porque los inversores piensan que este pobre comportamiento de los beneficios no va a mejorar en absoluto. Si todavía le gusta la empresa, querrá que su trayectoria de beneficios cambie antes de tomar ninguna decisión. Si no es así, los accionistas existentes probablemente tendrán dificultades para entusiasmarse con la futura dirección del precio de las acciones.

Consulte nuestro último análisis de Algoma Steel Group

¿Crece Algoma Steel Group?

La única ocasión en la que uno se sentiría realmente cómodo viendo un PER tan bajo como el de Algoma Steel Group es cuando el crecimiento de la empresa va camino de quedarse rezagado con respecto al mercado.

Retrospectivamente, el año pasado se produjo un frustrante descenso del 60% en los resultados de la empresa. Por desgracia, esto la ha devuelto al punto de partida hace tres años, con un crecimiento del BPA prácticamente inexistente en general durante ese tiempo. En consecuencia, los accionistas probablemente no habrían quedado demasiado satisfechos con las inestables tasas de crecimiento a medio plazo.

Pasando al futuro, las estimaciones de los tres analistas que cubren la empresa sugieren que el crecimiento de los beneficios se dirige hacia territorio negativo, con un descenso del 79% durante el próximo año. Eso no es nada bueno cuando se espera que el resto del mercado crezca un 14%.

En vista de ello, es comprensible que el PER de Algoma Steel Group se sitúe por debajo de la mayoría de las demás empresas. No obstante, no hay garantía de que el PER haya alcanzado un suelo todavía con los beneficios en retroceso. Existe la posibilidad de que el PER caiga a niveles aún más bajos si la empresa no mejora su rentabilidad.

La última palabra

La última subida del precio de las acciones no fue suficiente para elevar el PER de Algoma Steel Group cerca de la mediana del mercado. Se argumenta que la relación precio/beneficios es una medida inferior del valor dentro de ciertas industrias, pero puede ser un poderoso indicador del sentimiento empresarial.

Hemos comprobado que Algoma Steel Group mantiene su bajo PER por la debilidad de su previsión de deslizamiento de beneficios, como era de esperar. En estos momentos, los accionistas aceptan el bajo PER porque admiten que los beneficios futuros probablemente no depararán sorpresas agradables. Es difícil que la cotización suba con fuerza en un futuro próximo en estas circunstancias.

No olvide que puede haber otros riesgos. Por ejemplo, hemos identificado 3 señales de advertencia para Algoma Steel Group ( 1 no puede ignorarse) que debería tener en cuenta.

Si le interesan los ratios PER, quizá desee ver esta recopilación gratuita de otras empresas con un fuerte crecimiento de los beneficios y bajos ratios PER.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Algoma Steel Group puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.