Es posible que el mercado aún no esté convencido de AxoGen, Inc. (NASDAQ:AXGN), incluso después de que la cotización haya subido un 27%.

Aquellos que posean acciones de AxoGen, Inc.(NASDAQ:AXGN) se sentirán aliviados de que el precio de la acción haya repuntado un 27% en los últimos treinta días, pero necesita seguir avanzando para reparar el reciente daño que ha causado a las carteras de los inversores. No todos los accionistas se sentirán exultantes, ya que el precio de la acción ha bajado un decepcionante 23% en los últimos doce meses.

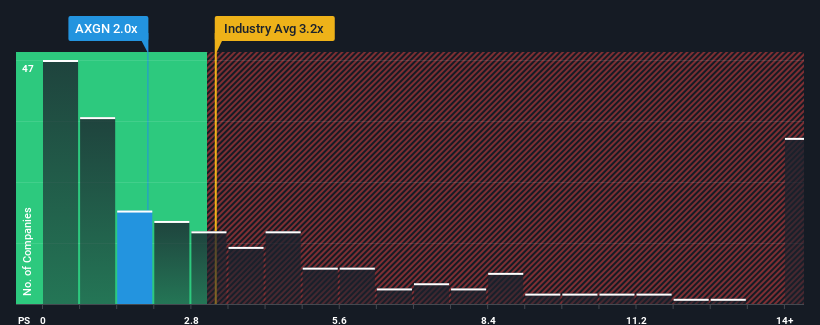

Aunque su cotización ha subido, AxoGen puede estar enviando señales alcistas en estos momentos con su ratio precio/ventas (o "P/S") de 2x, ya que casi la mitad de las empresas del sector de equipos médicos en Estados Unidos tienen ratios P/S superiores a 3,2x e incluso P/S superiores a 7x no son inusuales. Sin embargo, el P/S podría ser bajo por alguna razón y requiere una investigación más profunda para determinar si está justificado.

Consulte nuestro último análisis de AxoGen

¿Cómo ha sido el rendimiento reciente de AxoGen?

No cabe duda de que AxoGen ha estado haciendo un buen trabajo últimamente, ya que ha estado aumentando sus ingresos más que la mayoría de las demás empresas. Puede ser que muchos esperen que el fuerte rendimiento de los ingresos se degrade sustancialmente, lo que ha reprimido el precio de la acción y, por tanto, el ratio P/S. Si no es así, los accionistas actuales tienen motivos para ser optimistas sobre la evolución futura de la cotización.

Si desea conocer las previsiones de los analistas para el futuro, consulte nuestro informegratuito sobre AxoGen.¿Coinciden las previsiones de ingresos con el bajo ratio P/S?

Para justificar su ratio P/S, AxoGen tendría que registrar un crecimiento lento, por debajo del sector.

Si echamos la vista atrás, vemos que la empresa consiguió aumentar sus ingresos un 14% el año pasado. Esto se vio respaldado por un excelente periodo anterior en el que los ingresos aumentaron un 37% en total durante los tres últimos años. En consecuencia, los accionistas habrían acogido con satisfacción estas tasas de crecimiento de los ingresos a medio plazo.

En cuanto a las previsiones, los cinco analistas que siguen la evolución de la empresa estiman que en los próximos tres años se registrará un crecimiento del 12% anual. Mientras tanto, se prevé que el resto de la industria crezca un 11% cada año, lo que no es materialmente diferente.

Con esta información, nos parece extraño que AxoGen cotice a un P/S inferior al del sector. Al parecer, algunos accionistas dudan de las previsiones y han estado aceptando precios de venta más bajos.

La clave

La última subida de la cotización no ha bastado para elevar el PER de AxoGen a un nivel próximo a la media del sector. Se argumenta que la relación precio/ventas es una medida inferior del valor dentro de ciertas industrias, pero puede ser un poderoso indicador del sentimiento empresarial.

Hemos visto que AxoGen cotiza actualmente con una relación precio/ventas inferior a la prevista, ya que su previsión de crecimiento está en consonancia con el sector en general. Cuando vemos un crecimiento medio de los ingresos como éste, suponemos que deben ser los riesgos potenciales los que están ejerciendo presión sobre el ratio P/S. Parece que algunos están anticipando efectivamente la inestabilidad de los ingresos, porque estas condiciones normalmente deberían proporcionar más apoyo al precio de la acción.

Además, también debería conocer estas 2 señales de advertencia que hemos detectado en AxoGen.

Si le interesan las empresas fuertes que obtienen beneficios, consulte esta lista gratuita de empresas interesantes que cotizan con un PER bajo (pero que han demostrado que pueden aumentar sus beneficios).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Axogen puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.