Las acciones de AtriCure, Inc. (NASDAQ:ATRC) podrían seguir subiendo tras el rebote del 29%.

Los accionistas de AtriCure, Inc.(NASDAQ:ATRC) estarían encantados de ver que el precio de la acción ha tenido un gran mes, registrando una ganancia del 29% y recuperándose de la debilidad anterior. Lamentablemente, las ganancias del último mes no han servido para enmendar las pérdidas del último año, ya que la acción ha perdido un 37% en ese periodo.

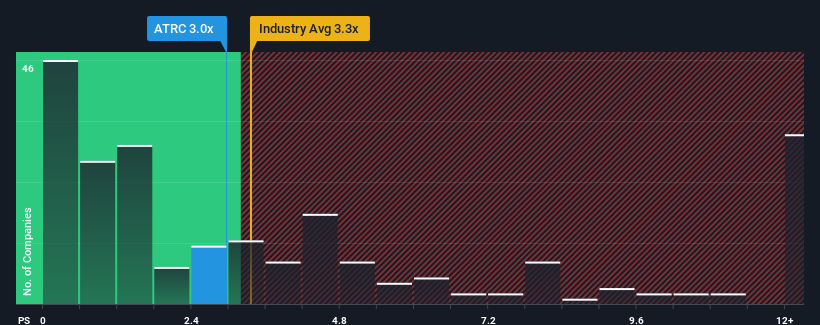

A pesar del firme rebote del precio, se le podría perdonar que se sintiera indiferente ante el ratio P/S de 3x de AtriCure, ya que la mediana del ratio precio/ventas (o "P/S") del sector de equipos médicos en Estados Unidos también se aproxima a 3,3x. Sin embargo, los inversores podrían estar pasando por alto una clara oportunidad o un posible revés si no existe una base racional para el P/S.

Consulte nuestro último análisis de AtriCure

¿Cómo se ha comportado AtriCure recientemente?

No cabe duda de que AtriCure ha estado haciendo un buen trabajo últimamente, ya que ha estado aumentando sus ingresos más que la mayoría de las demás empresas. Una posibilidad es que el ratio P/S sea moderado porque los inversores piensan que este fuerte rendimiento de los ingresos podría estar a punto de disminuir. Si le gusta la empresa, esperaría que no fuera así para poder comprar algunas acciones mientras no esté a favor.

¿Quiere conocer todas las estimaciones de los analistas sobre la empresa? Entonces nuestro informegratuito sobre AtriCure le ayudará a descubrir qué hay en el horizonte.¿Coinciden las previsiones de ingresos con el ratio P/S?

Existe la suposición inherente de que una empresa debe estar a la altura del sector para que los ratios P/S como el de AtriCure se consideren razonables.

Si analizamos el último año de crecimiento de los ingresos, la empresa registró un aumento espectacular del 18%. El último trienio también ha registrado un excelente aumento global de los ingresos del 77%, favorecido por sus resultados a corto plazo. En consecuencia, los accionistas habrían acogido con satisfacción esas tasas de crecimiento de los ingresos a medio plazo.

De cara al futuro, se prevé que los ingresos aumenten un 15% cada año durante los próximos tres años, según los nueve analistas que siguen a la empresa. Mientras tanto, se prevé que el resto del sector crezca sólo un 9,9% anual, lo que resulta notablemente menos atractivo.

Con esta información, nos parece interesante que AtriCure cotice a un PER bastante similar al del sector. Al parecer, algunos accionistas se muestran escépticos ante las previsiones y han estado aceptando precios de venta más bajos.

La última palabra

Sus acciones han subido sustancialmente y ahora el P/S de AtriCure vuelve a estar dentro del rango de la mediana del sector. Se argumenta que la relación precio/ventas es una medida inferior del valor dentro de ciertas industrias, pero puede ser un poderoso indicador del sentimiento empresarial.

A pesar de las atractivas cifras de crecimiento de los ingresos, que superan a las del sector, la relación precio/ventas de AtriCure no es la que cabría esperar. Cuando vemos una fuerte previsión de ingresos, con un crecimiento superior al del sector, sólo podemos suponer que la posible incertidumbre en torno a estas cifras es lo que podría estar ejerciendo una ligera presión sobre el ratio P/S. Esta incertidumbre parece reflejarse en el precio de la acción que, aunque estable, podría ser más alto dadas las previsiones de ingresos.

Siempre es necesario tener en cuenta el fantasma siempre presente del riesgo de inversión. Hemos identificado 2 señales de advertencia en AtriCure, y comprenderlas debería formar parte de su proceso de inversión.

Es importante asegurarse de buscar una gran empresa, no sólo la primera idea que se le ocurra. Así pues, si el crecimiento de la rentabilidad coincide con su idea de una gran empresa, eche un vistazo a esta lista gratuita de empresas interesantes con un fuerte crecimiento reciente de los beneficios (y un PER bajo).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si AtriCure puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.