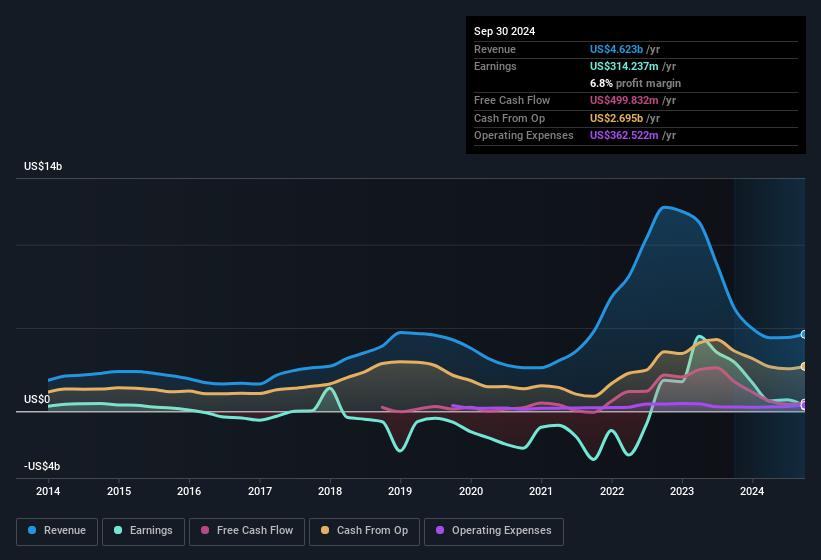

Los recientes resultados de EQT Corporation(NYSE:EQT) han decepcionado a los inversores. Creemos que hay algo más que unas cifras de beneficios débiles. Nuestro análisis muestra que hay otros factores preocupantes.

Vea nuestro último análisis de EQT

Para comprender el potencial de rentabilidad por acción, es esencial considerar en qué medida una empresa está diluyendo a los accionistas. EQT amplió el número de acciones en circulación un 45% en el último año. Como resultado, sus ingresos netos se reparten ahora entre un mayor número de acciones. Las métricas por acción como el BPA nos ayudan a comprender en qué medida los accionistas reales se están beneficiando de los beneficios de la empresa, mientras que el nivel de ingresos netos nos da una mejor visión del tamaño absoluto de la empresa. Puede ver un gráfico del BPA de EQT haciendo clic aquí.

¿Cómo está afectando la dilución a los beneficios por acción (BPA) de EQT?

EQT perdía dinero hace tres años. Incluso en el último año, los beneficios se redujeron un 89%. Como un saco de patatas arrojado desde un camión de reparto, el BPA cayó con más fuerza, un 92% en el mismo periodo. Así que ya ven que la dilución ha tenido un impacto bastante significativo en los accionistas.

Si el BPA de EQT puede crecer con el tiempo, entonces mejorarán drásticamente las posibilidades de que el precio de la acción se mueva en la misma dirección. Sin embargo, si sus beneficios aumentan mientras sus beneficios por acción se mantienen planos (o incluso caen), entonces los accionistas podrían no ver muchos beneficios. Para el accionista minorista ordinario, el BPA es una gran medida para comprobar su hipotética "participación" en los beneficios de la empresa.

Eso puede hacer que se pregunte qué pronostican los analistas en términos de rentabilidad futura. Por suerte, puede hacer clic aquí para ver un gráfico interactivo que muestra la rentabilidad futura, basada en sus estimaciones.

¿Cómo influyen las partidas inusuales en los beneficios?

Además de la dilución, también es importante señalar que el beneficio de EQT se vio impulsado por partidas extraordinarias por valor de 100 millones de dólares en los últimos doce meses. Aunque siempre es agradable obtener mayores beneficios, una gran contribución de elementos inusuales a veces merma nuestro entusiasmo. Cuando analizamos las cifras de miles de empresas que cotizan en bolsa, descubrimos que un aumento de los beneficios debido a partidas extraordinarias en un año determinado no suele repetirse al año siguiente. Y eso es lo que cabría esperar, dado que estos aumentos se describen como "inusuales". Si EQT no ve repetirse esa contribución, en igualdad de condiciones esperaríamos que su beneficio disminuyera en el año en curso.

Nuestra opinión sobre los beneficios de EQT

En su último informe, EQT se benefició de elementos inusuales que impulsaron sus beneficios, lo que podría hacer que los beneficios parecieran mejores de lo que realmente son de forma sostenible. Además, la dilución hace que el rendimiento de sus beneficios por acción sea peor que el de sus beneficios. Teniendo en cuenta todo esto, diríamos que los beneficios de EQT probablemente dan una impresión demasiado generosa de su nivel sostenible de rentabilidad. Teniendo esto en cuenta, no nos plantearíamos invertir en una acción a menos que conociéramos a fondo sus riesgos. Para ello, debería conocer las 5 señales de advertencia que hemos detectado en EQT (incluida 1 que nos incomoda un poco).

En este artículo hemos analizado una serie de factores que pueden mermar la utilidad de las cifras de beneficios, y hemos salido con cautela. Pero siempre hay algo más que descubrir si eres capaz de centrar tu mente en minucias. Algunas personas consideran que un alto rendimiento de los fondos propios es una buena señal de un negocio de calidad. Aunque puede que tenga que investigar un poco, puede que le resulte útil esta recopilación gratuita de empresas con una alta rentabilidad sobre recursos propios, o esta lista de valores con importantes participaciones de información privilegiada.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si EQT puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase directamente en contacto con nosotros. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.