Las acciones de EQT Corporation(NYSE:EQT) han continuado su reciente impulso con una subida del 28% sólo en el último mes. Desde un punto de vista más amplio, aunque no tan fuerte como el mes pasado, la ganancia anual del 15% también es bastante razonable.

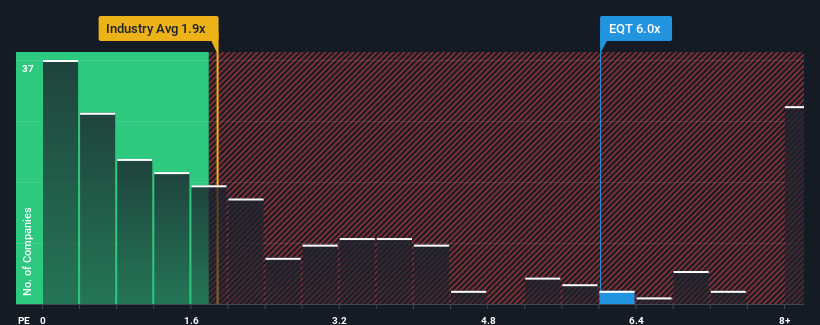

Después de un salto tan grande en el precio, usted podría ser perdonado por pensar que EQT es una acción para mantenerse alejado con una relación precio-ventas (o "P / S") de 6x, teniendo en cuenta que casi la mitad de las empresas en la industria de Petróleo y Gas de Estados Unidos tienen relaciones P / S por debajo de 1,9x. Sin embargo, no es prudente tomarse la relación precio/ventas al pie de la letra, ya que puede haber una explicación para que sea tan elevada.

Consulte nuestro último análisis de EQT

¿Cómo se ha comportado EQT recientemente?

EQT ha tenido problemas últimamente, ya que sus ingresos han disminuido más rápido que los de la mayoría de las demás empresas. Es posible que muchos esperen que el pésimo rendimiento de los ingresos se recupere sustancialmente, lo que ha impedido que el P/S se desplome. Es de esperar que así sea, ya que de lo contrario estaríamos pagando un precio bastante elevado sin ningún motivo en particular.

¿Quiere saber qué opinan los analistas sobre el futuro de EQT en comparación con el sector? En ese caso, nuestro informegratuito es un buen punto de partida.¿Coinciden las previsiones de ingresos con el elevado ratio P/S?

El único momento en el que uno se sentiría realmente cómodo viendo un P/S tan elevado como el de EQT es cuando el crecimiento de la empresa va camino de eclipsar decididamente al sector.

Echando la vista atrás, el crecimiento de los ingresos de la empresa el año pasado no fue algo que entusiasmara, ya que registró un decepcionante descenso del 25%. Esto significa que también se ha producido un descenso de los ingresos a largo plazo, ya que los ingresos han bajado un 3,3% en total en los últimos tres años. Lamentablemente, tenemos que reconocer que la empresa no ha hecho un gran trabajo de crecimiento de los ingresos durante ese tiempo.

En cuanto al futuro, las estimaciones de los analistas que cubren la empresa sugieren que los ingresos crecerán un 17% cada año durante los próximos tres años. Mientras tanto, se prevé que el resto del sector crezca un 43% cada año, lo que resulta notablemente más atractivo.

Teniendo esto en cuenta, creemos que no tiene sentido que el PER de EQT supere al de sus homólogos del sector. Parece que la mayoría de los inversores esperan un giro en las perspectivas de negocio de la empresa, pero la cohorte de analistas no confía tanto en que esto ocurra. Es muy probable que estos accionistas se estén preparando para una futura decepción si la PER cae a niveles más acordes con las perspectivas de crecimiento.

¿Qué significa la PER de EQT para los inversores?

La PER de EQT ha crecido a buen ritmo durante el último mes gracias a un práctico impulso en el precio de la acción. Por lo general, nuestra preferencia es limitar el uso de la relación precio/ventas a establecer lo que piensa el mercado sobre la salud general de una empresa.

A pesar de que los analistas prevén unas cifras de crecimiento de los ingresos de EQT inferiores a las del sector, esto no parece afectar lo más mínimo a la relación precio/ventas. La debilidad de la estimación de ingresos de la empresa no augura nada bueno para la elevada P/S, que podría sufrir una caída si el sentimiento de los ingresos no mejora. A estos niveles de precios, los inversores deberían mantener la cautela, sobre todo si las cosas no mejoran.

No queremos aguar demasiado la fiesta, pero también hemos encontrado 4 señales de advertencia para EQT (¡una no nos gusta demasiado!) que hay que tener en cuenta.

Si le interesan las empresas con un sólido crecimiento de los beneficios en el pasado, quizá desee consultar esta recopilación gratuita de otras empresas con un fuerte crecimiento de los beneficios y un bajo PER.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si EQT puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.