Las perspectivas de Chord Energy Corporation (NASDAQ:CHRD) necesitan un impulso para levantar las acciones

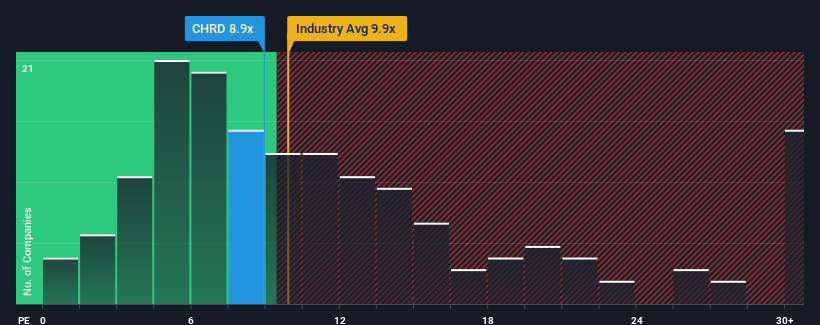

La relación precio/beneficios (o "PER") de 8,9 veces de Chord Energy Corporation(NASDAQ:CHRD) podría hacerla parecer una compra en estos momentos en comparación con el mercado de Estados Unidos, donde alrededor de la mitad de las empresas tienen PER superiores a 18 veces e incluso los PER superiores a 33 veces son bastante comunes. No obstante, tendríamos que profundizar un poco más para determinar si existe una base racional para el PER reducido.

Chord Energy ha pasado apuros últimamente, ya que sus beneficios han disminuido más rápidamente que los de la mayoría de las demás empresas. El PER es probablemente bajo porque los inversores piensan que este pobre comportamiento de los beneficios no va a mejorar en absoluto. Si todavía le gusta la empresa, querrá que su trayectoria de beneficios cambie antes de tomar ninguna decisión. Si no es así, los accionistas existentes probablemente tendrán dificultades para entusiasmarse con la futura dirección del precio de las acciones.

Consulte nuestro último análisis de Chord Energy

¿Crece Chord Energy?

El único momento en el que uno se sentiría realmente cómodo viendo un PER tan bajo como el de Chord Energy es cuando el crecimiento de la empresa va camino de quedarse rezagado con respecto al mercado.

Si repasamos el último año de beneficios, resulta descorazonador que las ganancias de la empresa cayeran un 52%. Aun así, admirablemente el BPA ha subido un 367% en conjunto desde hace tres años, sin contar los últimos 12 meses. Aunque ha sido un viaje lleno de baches, sigue siendo justo decir que el crecimiento de los beneficios recientemente ha sido más que adecuado para la empresa.

De cara al futuro, se prevé una caída del BPA del 1,5% anual durante los próximos tres años, según los once analistas que siguen a la empresa. Mientras tanto, se prevé que el mercado en general crezca un 10% cada año, lo que dibuja un panorama poco halagüeño.

En vista de ello, es comprensible que el PER de Chord Energy se sitúe por debajo de la mayoría de las demás empresas. Sin embargo, es poco probable que la disminución de los beneficios conduzca a un PER estable a largo plazo. Existe la posibilidad de que el PER caiga a niveles aún más bajos si la empresa no mejora su rentabilidad.

La última palabra

Diríamos que el poder de la relación precio/beneficio no es principalmente como instrumento de valoración, sino más bien para calibrar el sentimiento actual de los inversores y las expectativas futuras.

Como sospechábamos, nuestro examen de las previsiones de los analistas de Chord Energy reveló que sus perspectivas de reducción de beneficios contribuyen a su bajo PER. En estos momentos, los inversores consideran que el potencial de mejora de los beneficios no es lo suficientemente grande como para justificar un PER más elevado. A menos que estas condiciones mejoren, seguirán constituyendo una barrera para la cotización en torno a estos niveles.

Siempre hay que tomar nota de los riesgos, por ejemplo - Chord Energy tiene 3 señales de advertencia que creemos que usted debe tener en cuenta.

Es posible que pueda encontrar una inversión mejor que Chord Energy. Si quiere una selección de posibles candidatos, consulte esta lista gratuita de empresas interesantes que cotizan con un PER bajo (pero que han demostrado que pueden aumentar sus beneficios).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Chord Energy puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.