Universal Technical Institute, Inc. (NYSE:UTI) presenta buenos resultados, pero podría haber un inconveniente

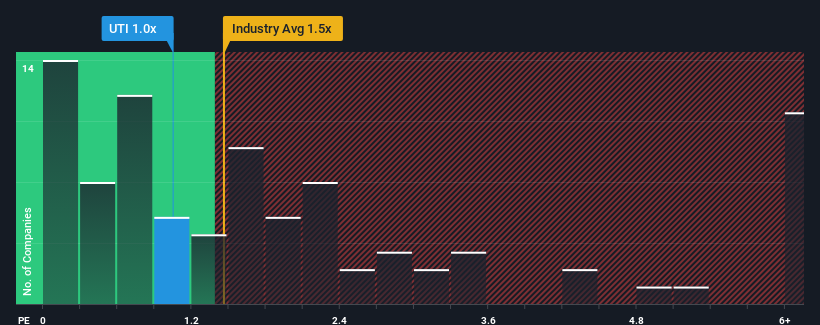

No es exagerado decir que la relación precio/ventas (o "P/V") de 1x de Universal Technical Institute, Inc . (NYSE:UTI) en estos momentos parece bastante "intermedia" para las empresas del sector de servicios de consumo en Estados Unidos, donde la relación P/V media ronda 1,5x. Aunque esto podría no llamar la atención, si la relación precio/ventas no está justificada, los inversores podrían estar perdiendo una oportunidad potencial o ignorando una decepción inminente.

Consulte nuestro último análisis de Universal Technical Institute

¿Qué significa la relación precio/ventas de Universal Technical Institute para los accionistas?

Los últimos tiempos han sido ventajosos para Universal Technical Institute, ya que sus ingresos han aumentado más rápidamente que los de la mayoría de las demás empresas. Una posibilidad es que el ratio P/S sea moderado porque los inversores piensan que este fuerte rendimiento de los ingresos podría estar a punto de disminuir. Si no es así, los actuales accionistas tienen motivos para sentirse optimistas sobre la evolución futura de la cotización.

Si desea conocer las previsiones de los analistas, consulte nuestro informegratuito sobre Universal Technical Institute.¿Se prevé un aumento de los ingresos de Universal Technical Institute?

La única ocasión en la que uno se sentiría cómodo viendo un P/S como el de Universal Technical Institute es cuando el crecimiento de la empresa sigue de cerca al del sector.

Si repasamos el último año de crecimiento de los ingresos, la empresa registró un magnífico aumento del 45%. Además, los ingresos han aumentado un 102% en conjunto desde hace tres años, gracias a los últimos 12 meses de crecimiento. Por lo tanto, es justo decir que el crecimiento de los ingresos de la empresa en los últimos tiempos ha sido magnífico.

De cara al futuro, se prevé que los ingresos aumenten un 17% durante el próximo año, según los cuatro analistas que siguen a la empresa. Dado que el sector sólo prevé un crecimiento del 13%, la empresa está en condiciones de obtener unos ingresos más elevados.

Con esta información, nos parece interesante que Universal Technical Institute cotice a un PER bastante similar al del sector. Es posible que la mayoría de los inversores no estén convencidos de que la empresa pueda alcanzar las expectativas de crecimiento futuro.

La última palabra

Aunque la relación precio/ventas no debería ser el factor determinante a la hora de comprar o no una acción, es un barómetro bastante capaz de medir las expectativas de ingresos.

Hemos establecido que Universal Technical Institute cotiza actualmente con un P/V inferior al esperado, ya que su previsión de crecimiento de ingresos es superior a la del sector en general. Cuando vemos unas perspectivas de ingresos sólidas, con un crecimiento superior al del sector, sólo podemos suponer que la posible incertidumbre en torno a estas cifras es lo que podría estar ejerciendo una ligera presión sobre el ratio P/S. Sin embargo, si está de acuerdo con las previsiones de los analistas, puede adquirir el valor a un precio atractivo.

¿Y qué hay de otros riesgos? Todas las empresas los tienen, y hemos detectado 2 señales de advertencia para Universal Technical Institute (¡de las cuales 1 no debería ignorarse!) que debería conocer.

Si no está seguro de la solidez del negocio de Universal Technical Institute, por qué no explora nuestra lista interactiva de valores con sólidos fundamentos empresariales en busca de otras empresas que pueda haber pasado por alto.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Universal Technical Institute puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.